时间:2021-04-23 08:49:53来源:东方财富研究中心

嘉宾介绍:徐刚,明晟东诚创始人,于1998年加入中信集团,曾任中信建投证券董事,中信证券执行委员会委员,中信集团首席研究员等职务。2020年11月,以徐刚先生为实控人的管理团队邀请7位私募行业的领军人物创立了北京明晟东诚私募基金管理中心,致力于成为资产配置型FOF的领军企业。

波动行情下,FOF类基金表现普遍较佳,市场潜在需求是否将会被激发?目前中国FOF市场的整体情况是怎样的?基金投资者需要注意哪些方面?近期,明晟东诚创始人徐刚接受东方财富《财富大咖秀》采访,跟大家分享精彩观点。

徐刚表示,高位波动的时候,其实多资产、多管理人的组合基金的效率要比单一策略的基金或者单一策略投资的效率要高。在一个波动的市场中,市场潜在需求会被激发出来。中国量化基金的发展速度非常快,无论是风险中性的产品,还是CTA的产品,还是套利的产品,种类非常多,中国市场未来肯定是全球量化市场最大的市场,这里面有很多的机会。

以下为采访实录:

1、明晟东诚徐刚:FOF基金市场需求将被激发

主持人:观众朋友们,大家好!欢迎收看本期的《财富大咖秀》。今天,我们非常荣幸地请到了明晟东诚的创始人徐刚先生做客到节目当。

回答:东方财富的网友们,大家下午好!

主持人:FOF的赛道您提到在国内并不是一个非常主流的赛道,或者说是资产配置的工具有很多种,为什么您会对FOF有极大地关注?同时,您也提到2021年会是FOF发展的一个元年,是基于何种观点来做出这样的判断呢?

回答:原因主要是两个,一个就是二级市场的发展,从2021年开始肯定不会简单的延续2020年或者2019年单边牛市的特征,市场上肯定会高位的波动。高位波动的时候,其实多资产、多管理人的组合基金的效率要比单一策略的基金或者单一策略投资的效率要高。比如说今年年初到现在,很多股票基金的收益都是负的,但是FOF类的基金到现在很多,绝大部分都是正收益,所以在一个波动的市场中,市场潜在需求会被激发出来。

第二个原因,资管新规到今年年底会严格的进行实行,很多固定收益的银行理财产品都会转移成净值型的产品,所以高净值和超高净值人群进行资产配置的需求会爆发性增长。现在绝大部分的这种需求,其实是没有产品来满足的,更多的是他们在自发的进行资产配置操作,也就是说很多超高净值的客户,很多高净值的客户是自己在配基金,自己在买这个基金,配那个基金,自己形成一个组合,这种组合也是一个基金的组合,但是它更多的还是一种自营的行为,它不是一个资管产品,所以我们相信从今年往未来开始,更多的基金中的基金,资产配置型的基金未来会不断地被创造出来,来满足投资者进行资产配置的需要。

主持人:在您看来,国内国外知名的机构当中是不是会有一些比较明显的区别?

回答:其实反差还是挺强烈的,境外的机构,尤其是共同基金,他们对市场投资的周期普遍要比境内的机构要长,所以他们思考投资问题的时候思考的也更长久。我们中国境内因为市场的波动也比较大,所以大家思考的周期相对要短。我去过丹麦的一家共同基金,离哥本哈根很远,开车要两个多小时,它也是一个管了几十亿欧元的一个主权基金,我进去以后发现每一个员工桌面上没有看行情的系统和软件,他们不看行情,我说你们基金经理怎么不关注自己买的股票呢?他们说我们不看,连彭博机都没有,我们的任务就是研究上市公司,我说你买哪些公司?他说我们就买十支股票,我说哪十支股票?他说就在我们前台的橱窗里面有十个格子,每个格子里面有一个我们买了上市公司的一个产品,我出来一看,像微软的Windows,有一个Windows的产品放在微软的格子里面,他说我们这个格子机好多年没有变了,我们要调整一个股票,我们就把那个产品换掉,所以它几十亿欧元的主权基金,他们思考的问题都不是短期的,每天的行情的波动他们都不care的,而且持股时间很长,也很透明,这个给我的印象都挺深刻的。

主持人:另外,您在很多媒体报道当中提到,FOF有一个“三多三少”的现象,具体是指什么呢?

回答:这个主要是现在国内FOF行业的特征,就是“三多三少”,一个是市场需求多,其实市场的需求很大,但是产品的供应很少。第二,兼营的机构比较多,兼职做FOF的基金现在是主流,像我们这样专职做FOF的机构很少。第三,被动式的FOF产品比较多,大家见到的很多FOF产品、FOF品类,最近这几年没有得到发展,现在市场上的很多产品都是被动式的、团购型的FOF产品,我底层都是谁告诉大家,把它团购营销一下,都是这样的,其实它没有主动的投研能力,我们就是希望能够做主动式的管理,对于子基金的投资,对资产配置都进行动态的、主动式的管理,所以我们是主动式的FOF,这个品类现在比较少,所以这就是所谓的“三多三少”。

2、明晟东诚徐刚:中国量化交易市场潜力巨大

主持人:您觉得大类资产后面看的话,哪些是比较具备投资价值的?

回答:目前来看,从长期看,我们的FOF的资产配置长期还是权益类资产为主。因为现在全球央行的货币投放是很难停滞下来的,所以各种类型的权益类的资产,尤其是高风险的权益类资产长期资产价格在不断地膨胀,所以我们现在即将发行的基金,从长期,我们主要是配在权益类的资金上,当然我们可能会在不同的权益类的产品上有所侧重,不能都是买核心资产的基金,否则的话就雷同了。我们有买核心资产的,也有买小盘股的,也有择时能力强的,但是权益类主要的仓位还是要慢慢放在权益类的资产上。

主持人:但是我们是可以有一个灵活的配置。

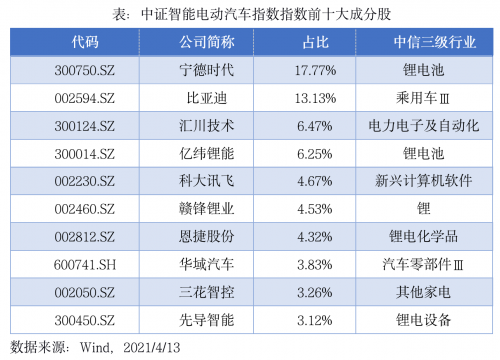

回答:对,比如说今年的这个市场波动比较大,而且我们的产品发完了以后,估计一年左右都是建仓期,所以我们短期会把更多的投资放在量化的产品上、量化的基金。这样的话回撤的风险比较小,慢慢的累积到一定的安全垫,这样的话为长期配置更多的权益类资产做好准备。中国量化基金的发展速度非常快,无论是风险中性的产品,还是CTA的产品,还是套利的产品,种类非常多,中国人的数学特别好,计算机也特别好,所以我觉得中国市场未来肯定是全球量化市场最大的市场,所以这里面其实有很多的机会。所以这点上,FOF基金要比普通的股票基金的机会更多,因为股票基金,如果你不看好股票,你把头寸降下来,只能持有现金或者买点低收益的债。而我们FOF基金呢,权益类的头寸降下来,你可以买成量化基金,量化产品一年都很稳定,波动也比较小,所以它的投资空间是比普通的单一策略的股票基金要大。但是大家现在对FOF这个品类还是不太认可,主要原因就是这类产品太少,大家认知时间还比较短。

主持人:作为普通的投资者怎么才能够做到面对市场的波动,我们能够做到相对理性的决策,这个是不是能给大家提醒几句?

回答:我觉得基金投资很重要的还是要持股期限要长,过去二十年,中国基金行业的业绩普遍都是正收益,长期都是正收益,是业绩都不错的。在这个过程中,基民没有挣到钱,很多都是在高位冲进去,然后低位的时候出来,损失其实都挺大的。所以我认为,投基金本身就是希望把钱交给专家去投资,就是委托投资了,你不能再对这个委托投资对象进行投机活动,这个效率就不高了。

很多人都希望能对基金做一个波段或者炒一把基金,这个其实都是投资基金的大忌。如果你选择了一个好的管理人,你看好他,当然普通的投资者比较难面对面的跟这些基金的管理人进行对话,其实按道理是应该要对话的,你是要跟他聊的,就像你买一个股票,你要跟那个企业要调研一样,你要跟他交流,他的理念你认可,你把钱交给他,多拿一段时间,三年、五年,它是一个财富管理,它不是一个短期的投基行为。股票的投资比这个要复杂一点,因为它涉及到选股的问题,你选不对股票还不行,就算市场再好,这里面的问题就会变得更复杂一点。

主持人:现在很多投资人面临一个很大的问题就是他们可能持有一支基金,很难去不为短期的波动所动,这也是大家所面临的很重要的问题。

回答:对,在金融行为学上有很多研究,越是短期的投资,你想获得胜率的概率和赔钱的概率基本上差不多,所以你交易的越频繁,决策的次数越多,其实你输的概率越多。当你把交易的频率放低,周期拉长,权益类资产长期都是跑赢其他资产的,所以你只要把周期拉长,都能挣到钱。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-04-22 11:49:58

2021-04-22 11:49:12

2021-04-22 09:49:05

2021-04-21 19:49:08

2021-04-21 16:50:05

2021-04-21 16:49:20

热点排行

精彩文章

2021-04-22 18:49:45

2021-04-22 16:50:15

2021-04-22 14:50:03

2021-04-22 11:50:16

2021-04-21 12:49:18

2021-04-21 10:50:05

热门推荐