时间:2021-01-17 11:50:11来源:第一财经

在刚刚过去的2020年,信托行业因个别机构风险暴露,声誉蒙上阴影,加上强监管持续加码,行业进入艰难转型期。

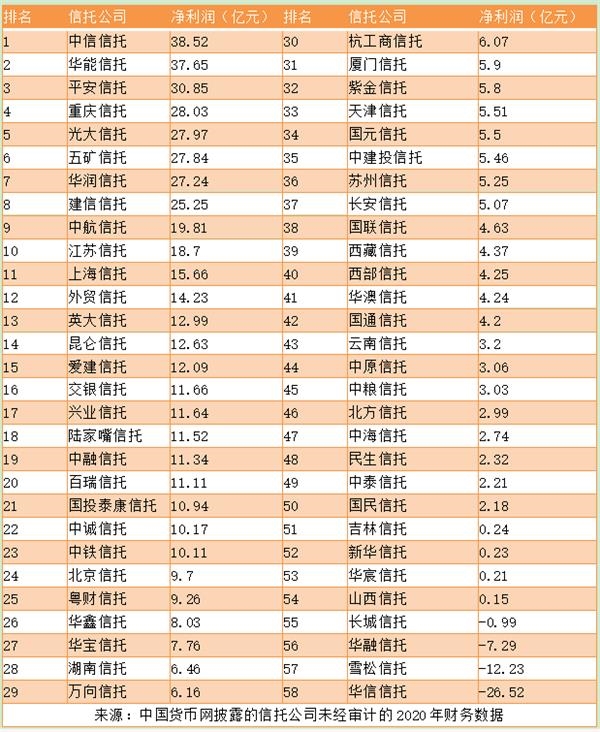

不过,行业的头部公司依然稳健。1月16日,第一财经记者获取的58家信托公司2020年财务数据显示,净利润超20亿元的信托公司有8家,其中,中信信托以38.52亿元净利润位居榜首。第2、3、4名分别为华能信托、平安信托和重庆信托,去年实现净利润分别为37.65亿元、30.85亿元、28.03亿元。

另外,受风险项目的影响,华融信托、雪松信托和华信信托2020年实现净利润分别为-7.29亿元、-12.23亿元、-26.52亿元。

行业分化还在加剧

信托行业“强者恒强、弱者愈弱”,2020年,信托公司在盈利能力上分化继续加剧。

虽然2020年是信托业困难的一年,但信托头部公司的业绩数据依然向好,前4名头部公司比2019年前4名多赚了13亿元。头部公司中,中信信托以38.52亿元净利润位居榜首,华能信托37.65亿元、平安信托30.85亿元、重庆信托28.03亿元紧排其后。

2019年,中信信托实现净利润34亿元,华能信托以31.6亿元排在第2,华润信托、重庆信托以28.9亿元、27.4亿元分别排名第3、4位。

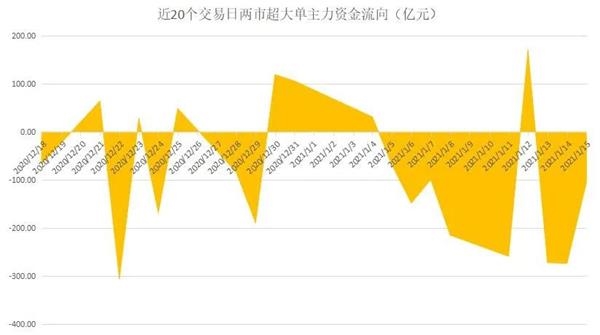

(2021年58家信托公司净利润排名)

对于净利润的增加,平安信托相关人士对记者称,2020年得益于加速转型,升级打造以特殊机会为特色的领先多元投资平台,构建了从非标向标、从融资到投资、从规模优先到质量优先的全新增长模式。例如,推动标准化与净值化转型,率先建立信托行业首个标准化产品中心,推出固定收益、证券投资、家族信托、资产证券化等拳头产品,全年向市场供应标准化产品超过700亿元。

“另外,公司四大核心业务之一的‘特殊资产’业务全年累计投资规模突破200亿元。”上述人士表示。

重庆信托相关人士对第一财经记者称,“资管新规”出台后,监管部门对信托行业转型发展提出明确要求,投资类信托成为行业转型的重要方向。“随着我国资本市场发展态势转好,呈现震荡上行的行情,我们抓住市场机遇,推出类固收产品,挂钩券商股票收益凭证;此外,还持续发力资产证券化业务,并在2020年12月参与发行了国内规模最大一单证券化产品业务;去年以投资类信托、资产证券化、家族信托、慈善信托为代表,各类创新业务规模达到854.09亿元。”

由于宏观经济依然面临严峻挑战,一些中后部信托公司在过去累积的风险加速暴露。上述58家信托公司中,有4家信托公司的净利润为负数,分别是长城信托净利润-0.99亿元,华融信托净利润-7.29亿元、雪松信托-12.23亿元,华信信净利润为-26.52亿元。

行业转型并不顺利

2020年,信托行业的一大任务是压降融资类信托。截至去年末,重庆信托融资类信托余额1088.45亿元,较2019年末下降了222.7亿元,降幅近17%;平安信托压降通道性业务规模505亿元,压降融资类业务规模317亿元,压降房地产业务规模315亿元。

不过,就整个行业来看,有业内人士认为,去年行业融资类规模压降1万亿元的目标可能难以完成,信托业转型也并不顺利。

金融研究院研究员喻智称,标品信托是信托公司的转型重点,金融类产品增长可期。信托公司保证未来业绩的稳健,发展标品信托刻不容缓。

“另外,2020年年末房地产信托虽然有短暂的回升,但受限于额度和房企的‘三道红线’政策,该类业务的新增规模大幅增长难以持续,房地产信托产品目前主要发展方向在于股权投资和永续债投资等形式的投资类产品。随着疫情影响减弱,经济和政策均将逐步回归常态,加上近期监管层对地方债务风险的重视(区域融资限制),信托公司开展政信业务的机会可能有所增加。”喻智表示。

“结合信托行业的演进路径、国内监管政策变化,以及信托公司的发展现状看,中国信托公司依据自身资源禀赋,可以从财富管理、专业资管和私募投行三个方向探索未来的转型方向。”毕马威(中国)金融行业战略咨询合伙人支宝才称。

具体而言,以资金为驱动的私人财富管理机构。重点依托财富管理与家族信托业务,利用信托牌照财产保护、风险隔离与全委托账户管理的优势,从客户需求出发,围绕私人财富管理的核心诉求提供资产配置方案与增值服务;以投资为驱动的专业资管机构。信托公司转型专业资管机构需重点提升投研能力与风险控制能力,重点发力证券投资信托与基金业务,凭借对实体产业的理解,打通资金与资产端“最后一公里”的难题;以优势产业为驱动的私募投行。拓展私募投行能力需凭借自身资源与行业积累,实现产业聚焦,以优势产业能力驱动业务发展。信托公司可以利用跨市场配置、灵活的投融资机制及资产受托管理等法律功能重点发力资产证券化、房地产信托、政信信托等业务。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-01-17 08:49:16

2021-01-16 18:49:31

2021-01-16 17:49:54

2021-01-16 13:49:12

2021-01-16 10:49:10

2021-01-15 18:50:20

热点排行

精彩文章

2021-01-17 09:50:19

2021-01-17 08:49:34

2021-01-16 19:50:18

2021-01-16 19:49:31

2021-01-16 14:49:24

2021-01-16 11:49:37

热门推荐