时间:2021-04-17 17:49:30来源:证券市场红周刊

碳达峰、碳中和,引发当前海内外投资界广泛关注,作为撬动数十亿投资的大机会。中国实现碳中和过程中将面临哪些困难和挑战?又将带来哪些发展新机遇?

为此,《红周刊》与中金公司多个行业首席分析师深度对话,探讨在碳中和带来的超长投资行情下,各行业所面临的新机遇和新挑战。本期访谈的是中金公司新能源公用事业首席分析师刘俊。

“碳中和将给中国带来一场‘能源革命’,而在制造业属性下,未来将占据市场主流的清洁能源发电成本有望进一步降低,其中光伏成本下降速度最快。”刘俊对《红周刊》表示。他预计,光伏行业正从强周期行业向偏成长的周期性行业演变,值得长期看好,乐观预计二季度中光伏行业短期调整将结束。碳中和是个超长期的投资机会,建议投资者关注具有高护城河的公司。

光伏是碳中和最优选项之一

我国光伏储能是总需求的800倍

《红周刊》:要实现碳中和,占我国二氧化碳排放88%的能源领域,一定是绕不开的话题。未来新能源发电成本是否有望继续下探?

刘俊:我们在最近推出的《碳中和经济学》报告中也做了推演:当前我国能源结构中煤炭占比57%、石油和天然气占比27%、非化石能源占比16%。到2060年,70%的一次能源将由非化石能源取代。

清洁能源的成本可以不断下降而传统能源难以实现。因为传统能源成本构成具有制造业和资源的双重属性。如火电厂,包含汽轮机锅炉、发电机等制造业部分,也包含煤炭等资源部分。越用越少,所以传统能源一定是越用越贵。但风、光等新能源则不需要成本,只有制造业属性。受效率和规模效应的不断提升以及国产替代需求等因素影响,成本不断降低。当然各类新能源成本下降的曲线也有所不同,光伏由于效率提升的空间更高,所以成本下降速度会更快。

《红周刊》:目前清洁发电成本看,水电<风电<光伏<核电;电网调度资源使用成本排序则是抽水蓄能<电化学储能,您为何认为光伏和电化学储能是电力行业实现碳中和的最优选项呢?<>

刘俊:能源总量角度看,全国所有可开发江河流域可释放的电力资源约为520GW。核电在不考虑安全因素前提下,满负荷发电量也仅为280GW,但我国现在总装机量已高达2200GW。无论是水电还是核电都难以满足消费需求。

但风和光资源则不同,特别是光伏。据我们测算,中国国土面积上光伏照射带来的能量约是我国能源总需求的800倍。只要技术和成本问题解决了,仅光伏资源就能满足目前的能源需求。其次,动态来看,光伏成本未来最终将与水电成本持平,甚至低于水电。

抽水蓄能和电化学储能也类似。抽水蓄能对地形有一定的条件要求,且考虑到环保和拆迁成本提升等因素,会越用越贵。而电化学储能则不存在这种制约。例如,电动汽车所用的电池成本不断下降,未来电动汽车整体也将逐步走向平价,我们预期平价时间点或在2023年。

光伏投资从周期转向成长

行业调整或二季度中旬结束

《红周刊》:碳中和计划会给光伏行业带来的增量空间呢?

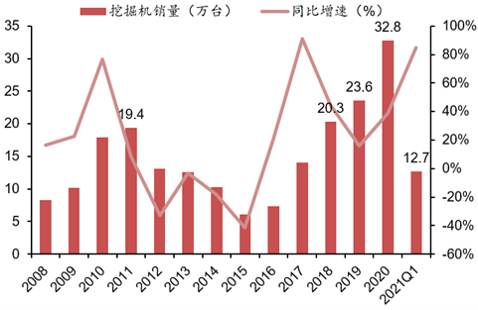

刘俊:还很难准确预测,但光伏装机量还将存在非常大的增长空间。因为光伏需求波动较大,是动态调节过程。如当成本和价格上升时,需求就会减弱;而当价格下降时,需求就会变强。2020年疫情影响下,印度、南美等国家光伏需求减弱,而随着疫情的好转,其需求有望出现反弹。长远看,预计到2025年,全球约有350GW的光伏装机需求,而2020年光伏装机需求量在125GW~130GW。

《红周刊》:面对牛年春节以来的光伏行业持续调整,您反复重申,“面向全球市场的光伏制造首先被错杀”。您的逻辑是什么?

刘俊:这是我们对2月份光伏市场的论断,因为当时光伏行业的调整以杀估值为主。此时面临的背景是,市场对光伏行业政策期待比较高,但外资对落地政策意图和实际影响有误读。我们在此时提出该观点,对政策进一步解释,主要是想提醒投资者,国家政策的思路和海外投资者的思路有时候是不一样的,投资者不能盲从海外投资者的论断。3月份以来,光伏行业已经有了一些新变化,如市场主要担忧点,已经从以往的市场需求,转向由于硅料价格上涨导致的企业开工率下降。不过,从最近开标情况看,企业可以接受更高的硅料价格,但对于市场部分主流股票而言,投资者会担忧开工率下降或将拖来企业后续业绩。

《红周刊》:那对于年内光伏行业投资机会,您如何看?

刘俊:长期看好,并不会因近期市场表现而下调全年预期。预期年内光伏板块估值有望得到修复,因为碳中和背景下新能源的发展趋势,光伏行业的需求和成长都是非常确定的。

尤其是随着光伏发电进入平价时代,光伏行业背后的市值增长逻辑和补贴时代已不同,正从需求和产能叠加的强周期属性,走向偏成长的周期属性。如过去10年,很少看到光伏组件价格的上涨。但自去年二三季度以来,组件价格持续上涨至今,这种旺盛的需求之前从来没有过,光伏行业的成长属性开始凸显。所以,目前光伏行业需求好于预期。

乐观预计,市场对业绩担忧引发的光伏行业短期调整,可能在二季度中旬结束。

《红周刊》:当前光伏产业链各环节其实也处于争夺定价权的阶段。

刘俊:是的,可以这么理解。

《红周刊》:带动组件上涨的光伏玻璃价格近期开始出现回调,这是否助于缓解组件价格上涨,进而解决现存的行业开工率低的问题?

刘俊:光伏玻璃价格的下降,肯定可以减轻组件的成本压力。据我们监测,玻璃价格距离高点下跌了12元/立方米,约等于给组件厂商减轻了5分钱的成本。但对很多组件企业而言,生产的利润可能仅有5分钱,所以随着玻璃价格的下滑,传导到组件,有望带动企业利润逐步回升。

但组件价格是否会因此也下调,还需考虑硅料价格的走势。考虑到目前硅料180GW的供应量难以满足需求,仍处于持续紧缺的状态,目前还很难给出明确价格走势判断。如果硅料价格在130元/立方米稳住,那我们预判,后续开工率大概率将回升,而如果硅料价格继续上涨到140元/立方米,光伏行业的整体表现可能会重演3月份的走势。

更看好分布式光伏前景

光伏储能在海外的增长更确定

《红周刊》:据您和团队预测,未来分布式光伏将早于集中式光伏实现平价,投资机会角度,您更看好哪种模式?

刘俊:我们都知道,终端电价等于发电电价+输配电电价,但考虑到分布式光伏自发自用,其较集中式光伏而言,可以省下输配电的成本。因此,虽然当前我国集中式光伏模式非常成熟,但经济成本方面,分布式光伏会更有经济优势。从平价时间推演来看,分布式光伏的平价时间也会比集中式光伏更早。

对于分布式光伏的未来前景,我们会更看好一些,因为其未来可能会诞生更多新的商业或商业模式。不过,作为偏To C端的技术,考虑到建设和渠道成本,参考美国分布式光伏发展,其商业模式、政策支持等都需有个逐步走向成熟的过程。例如,2015年美国的分布式光伏企业SolarCity、SunEdison受到美国主流投资机构的追捧,但随后几年,该板块出现大幅震荡,SunEdison甚至以破产告终。2016年特斯收购了SolarCity,直到2019年,埃隆·马斯克才在推特上表示,2020年它对SolarCity的成长充满了期待,并推出了新的产品。

《红周刊》:当前虽然清洁能源发电成本不高,但消纳环节成本仍较高。您如何看储能技术后续的发展以及带来的投资机会?

刘俊:储能问题比较复杂,并不存在单一的最优解。如果电网能充分释放它的灵活调度,可再生能源发电对于储能要求就会更小,消纳成本就会更低,这是可以实现的。目前部分地方政府要求可再生能源发电量中的10%进行储能,我们认为这个储能成本是偏高的,将给电源带来一定的压力。例如,英国可再生能源发电量约33%,但它的储能只有1%。从储能需求整体来看,配比不到3%。考虑到储能的复杂性,我们绕开单独对储能测算,而是将光伏+储能来一起推演,预计其2028年最终可以实现平价。

投资上,建议关注国内政策变化,如能源服务市场、电改带来现货市场变化等。另外,目前储能在海外的增长是更为确定的。我们可能会更关注在海外市场份额或者收入占比较大的公司。

碳中和是超长期投资机会

新能源企业在碳交易中有望增厚业绩

《红周刊》:3月10日,欧盟通过了关于欧盟碳边境调节机制(CBAM)的决议,我国光伏、风电等设备制造出口占比较大,是否会面临因欧盟加税而增加企业成本的可能?

刘俊:目前仅是欧盟通过(CBAM),各成员国具体法案落地还需一定时间,所以其影响短期内可能看不到。但这确实代表着一种海外的趋势和思潮。

就中国而言,制造业在成本控制等各个生产要素控制得都非常好,因为中国能源成本很低,如电价成本全球最低。但这个优势未来可能随着碳边境税而不复存在。由于中国产品的度电排放高于欧洲,在碳边境税调节税下,欧洲的产品叠加成本可能会低于比中国生产的产品。这反过来也说明了,中国实现碳中和的必要性。我们认为,在碳中

和背景下的能源和电力转型,未来会使得中国生产制造业产品,即使在新规则下,仍然具有优势。

《红周刊》:那我国风电、光伏等企业,该如何来应对这种新规则呢?

刘俊:过去大多数国内企业不会去买绿证(绿色电力证书),但未来要出口欧洲的企业,对绿证的需求会非常强,企业要证明电力来自于绿电(非水可再生能源发电)。另外,也有一些高耗能企业很“聪明”,将工厂搬到了四川、云南等地,用更多的水电来生产,从而减少二氧化碳排放,减少碳足迹。

此外,部分光伏风电的龙头企业也已经在行动起来,如提出光伏能源制造光伏产品的制造理念,预期未来更多的企业会考虑自身生产过程中的碳足迹,从而满足现在国际出口上的新要求。

《红周刊》:根据公告,全国碳交易将于6月底正式启动。参考海外碳交易市场,例如,特斯拉近5年依靠向其他公司出售碳排放额度,获利远超主营。在您看来,碳交易是否有望增厚中国新能源企业的业绩?

刘俊:从推演角度看,存在这种可能。如政策上,我们允许CCER(国家核证自愿减排量)来抵消5%的碳交易额度,据公开资料,主要的减排量中,水电和风电占比最高。而具体项目中,风电和光伏占比最高。因此,新能源企业参与碳交易,确实会有一个受益的过程。另一方面,大型电力公司,如果转型速度很快,如在总发电量不变的情况下,更多的电量来自于可再生能源,那它的碳排放额度就可以省下来,放到碳交易市场卖出并获得相应收益。我觉得这可能也是碳交易市场的初衷,希望利用这个机制来加速整合我国能源转型。

《红周刊》:在您看来,碳中和所带来的,是一个超长周期的投资机会吗?

刘俊:我们认为是的。根据我们测算,光伏制造业装机峰值,2035年才会出现。运营角度来说,成长空间也非常大,因为这是个累加的过程,可能到2050年甚至还往后才能出现峰值。目前碳中和主要是发达国家以及中国等,未来通过国际合作,更多发展中国家愿意提高新能源在资源领域的占比,那可能会带来更大的市场空间。

《红周刊》:在参与碳中和主题投资中,哪些投资逻辑值得重点关注?

刘俊:首先我认为产业格局非常重要,公司之所以能在行业中赚到钱,是因为它在当前产业格局下,比竞争对手有优势,也就是巴菲特所说的“护城河”,而非它的需求增长。只有高护城河的企业才会给投资者带来超额利润。此外,前面也提到,光伏等新能源行业虽然目前偏成长,但仍具有一定周期性。当价格下跌时,往往就是需求开始反弹的时候,我们可以通过该角度来判断,新能源行业当前所处在周期的什么位置。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-04-17 16:49:45

2021-04-17 15:49:02

2021-04-17 14:49:06

2021-04-17 10:49:01

2021-04-17 09:49:01

2021-04-16 16:49:50

热点排行

精彩文章

2021-04-17 16:49:19

2021-04-17 15:50:01

2021-04-17 15:49:14

2021-04-17 09:49:12

2021-04-16 19:50:10

2021-04-16 10:49:32

热门推荐