时间:2021-01-16 18:49:37来源:券商中国

民间借贷新规适用范围进一步明确,地方金融机构迎来利好。

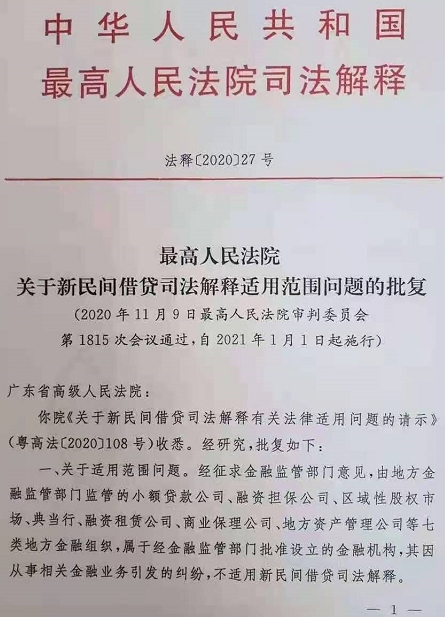

1月15日,券商中国记者获取到的一份文件显示,最高人民法院在答复广东省高级人民法院批复中明确表示:经过征求金融监管部门意见,由地方金融监管部门监管的地方小额贷款公司、融资担保公司、区域性股权交易所、典当行、融资租赁公司、商业保理公司、地方资产管理公司等七类地方金融组织,不适用新民间借贷司法解释。

也就是说,自去年11月持牌金融机构不适用民间借贷利率4倍LPR限制以来,最高法首次明确认定,地方小贷、融资担保等7类机构也不再受到4倍LPR上限约束,司法实践裁判标准正式得到厘清。

部分研究者对券商中国记者表示,此次批复首次明确标准,给规范的小型金融机构开了口子,对地方金融组织构成利好。同时,厘清了民间借贷利率与金融机构利率的边界,有助于解决利率市场化潜在的司法冲突。

小贷等地方金融机构“重获新生”

2020年8月,最高人民法院《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》(下称“民间借贷新规”),大幅下调了民间借贷利率司法保护,从此前年利率24%及36%的“两线三区”司法保护上限,改为了4倍1年期贷款市场报价利率(LPR)的标准。

12月,最高人民法院颁布了对民间借贷新规司法解释进行了第二次修订,值得一提的是,此次修订明确银保监会等监管批准的持牌金融机构不适用民间借贷新规,然而由地方金融局监管的包括地方小贷、融资担保、典当行等是否适用新规,仍存有争议。

1月15日,记者获悉,近日最高人民法院在答复广东省高级人民法院批复中明确表示:经过征求金融监管部门意见,由地方金融监管部门监管的地方小额贷款公司、融资担保公司、区域性股权交易所、典当行、融资租赁公司、商业保理公司、地方资产管理公司等七类地方金融组织,属于经金融监部门批准成立的金融机构,其因从事相关金融业务引发的纠纷,不适用新民间借贷司法解释。该批复从2021年1月1日起施行。

对此,中南财经政法大学数字经济研究院执行院长盘和林对券商中国记者表示,“不设立小贷和典当行的利率上限,是为了让小贷敢于放贷。所以,这算是开一个口子给规范的小型金融机构,对于地方金融组织构成利好。”

实际上,由于去年8月出台的民间借贷新规颁布以来,其适用范围、影响一成为业内具有争议的话题。2020年9月,中国小额贷款公司协会(简称“小贷协会”)就此进行反应,发布了《关于开展小额贷款公司行业贷款利率定价大讨论活动的通知》,号召地方金融管理部门、行业协会、专家学者及从业人员对利率定价进行讨论。

小贷协会此次讨论强调,“要立足小额贷款公司是由金融监督管理部门依法设立的营利法人,其经营行为不是民间借贷。”

据央行2020年10月末披露的全国小额贷款公司情况,数据显示,截至去年9月末,全国有7227家小贷公司,相比2019年末已经减少324家,从业人数减少6390人;贷款余额9020.26亿元,比年初下降88.52亿元。

厘清司法实践争议,促进利率市场化

实际上,此前在涉及持牌金融机构以及地方小型金融机构的司法实践中,各地法院对于是否按照民间借贷利率新规进行判决,存在较大的分歧。

去年11月,温州市中级人民法院在二审判决中,“推翻”了针对平安银行与洪某金融借款合同纠纷案关于按4倍LPR标准收罚息的一审判决。此案迅速引起业内的广泛关注。

“从温州中院判决来看,打破了窠臼,直接表明金融借贷的归金融借贷;民间借贷归民间借贷,两者法律性质不同,司法保护的程度也不同。”中国互联网金融协会申诉委员、中国银行法学研究会理事肖飒此前对券商中国记者表示。

与此同时,记者在翻阅裁判文书后发现,温州此前按4倍LPR判决的案件并不是孤例。涉及的机构包括银行、保险公司和小额贷款公司。

具体而言,一个判例是,中国银行湘潭分行因陈某信用卡逾期未还款而起诉至法院,要求按日利率万分之五(年利率18.25%)计算所得。去年10月13日,湖南省湘潭市岳塘区人民法院以4倍LPR新规为标准,驳回了中行的部分利息请求。无独有偶,同样也是信用卡纠纷,云南昆明一则涉及农业银行的纠纷也是以上述标准。

就此,业内专业人士、学者等展开讨论。此前,中关村互联网金融研究院首席研究员董希淼撰文呼吁,就不同地方的各级法院对类似金融机构“同案不同判”的现象,建议最高人民法院通过发布指导意见、会议纪要等形式,在全国范围内统一裁判规则,并加强对地方法院的审判指导,更好地维护司法公正。

最高法在近期的最新批复,正是能够对此类“同案不同判”的金融借贷纠纷案件统一裁判标准。对此,消费金融专家苏筱芮看来,“《批复》厘清了民间借贷利率与金融机构利率的边界,有利于解决利率市场化存在的潜在司法冲突,有利于金融机构充分发挥商业机构自主权,巩固以央行为主导的金融机构利率管理框架机制。”

盘和林也认为,融资成本总体上是由市场决定的,借款人愿意出多少利息,去借多少钱。他表示,“资信较好的借款人可以寻求正规低利率渠道,但对于信用较差的借款人,的确是提高了融资成本。设定最高利率上限,其实本身不能制止超过上限利率的借贷交易,这是社会信贷需求所决定的。”

银保监会:将解决小贷和典当立法基础问题

在司法裁判标准上,最高人民法院在近期给出明确的答案,而在对于小贷等小型金融组织的监管和立法方面也将有新的动作。

近期,券商中国记者从湖南省地方金融监管局官网获悉,去年12月,银保监会普惠金融部主任李均锋在湖南调研时表示,2021年将主要推动三个条例的出台。

具体而言,一是推动出台《非存款类放贷人组织条例》,主要解决小贷和典当的立法基础问题;

二是推动出台《地方金融监督管理条例》,解决地方金融监管管理部门对地方业态监管的上位法问题,为其依法行政、依法监管、依法处罚奠定基础;

三是推动出台金融资产管理有关条例,修订和完善金融资产管理公司相关办法,同时解决地方资产管理公司监管的有关问题。

另一方面,近期司法部对于小贷、典当行等非存款类放贷组织的立法也有新的披露。

2020年12月31日,司法部对十三届全国人大三次会议第9323号建议的答复中表示:目前,司法部正会同央行、银保监会制定《非存款类放贷组织条例》,草案拟对小额贷款公司、典当行等不吸收公众资金的放贷组织的市场准入、业务活动及监督管理作相应规定,明确互联网非存款类放贷组织的准入和监管规则,严格规范贷款广告、网络放贷信息等活动,并专章规定债务催收行为。

具体来看,主要内容包括:

一是对于未经批准擅自经营放贷业务,但尚未构成刑事犯罪的,由地方金融监督管理部门予以取缔或者责令停止经营,并给予罚款、没收违法所得等处罚;

二是对于涉嫌非法放贷的互联网信息和网站、移动应用程序等相关处罚划分权责部门;

三是要求非存款类放贷组织通过协议明确第三方催收机构的选用标准、行为要求、违约责任等,禁止采用侮辱、诽谤、恐吓、骚扰以及非法占财产等暴力催收方式的处罚权责和承接措施等。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-01-16 18:49:31

2021-01-16 17:49:54

2021-01-16 13:49:12

2021-01-16 10:49:10

2021-01-15 18:50:20

2021-01-15 17:49:22

热点排行

精彩文章

2021-01-16 14:49:24

2021-01-16 11:49:37

2021-01-16 10:49:25

2021-01-16 09:49:19

2021-01-15 17:49:40

2021-01-15 15:50:00

热门推荐