时间:2021-01-11 19:49:50来源:中国基金报

1月11日,市场充分预期这将是一个爆款基金“集中爆发”期,但没想到这一波爆发如此强烈。

在2021年首周,A股市场喜迎开门红,当周成立或宣布结束募集的权益基金规模超千亿。而在2021年的第二周,爆款基金以更快的速度涌现,今日南方阿尔法、富国价值创造、博时汇兴回报一年持有、易方达战略新兴产业和工银瑞信圆丰三年持有基金“吸金”均超过百亿,甚至至少有1只基金吸引资金量超过400亿,1只超300亿。这5只爆款基金当日合计销售超1100亿元。

目前已经不少投资者将新基金发行作为市场重要的风向标之一。确实,后续还有一众绩优基金经理的新产品发行,爆款基金应该会层出不穷,也给市场带来持续增量。

但是,基金君发现,在基金行业历史上,出现一天五只基金为百亿爆款产品的情况较为罕见,这可以说是“牛市巅峰”的盛况。因此,需要反复提醒投资者的是,要用理性投资、长期投资的思路来布局新基金,在“春季躁动”行情之下不要盲目跟风。

一日诞生五只百亿爆款基金

虽然今天A股市场表现平平,但是没有影响投资者布局基金的热情,“爆款”消息不断传来,新基金发行火爆异常。5只爆款基金当日合计认购量超1100亿元。

南方阿尔法混合在今日上午引爆各大销售渠道,渠道消息人士透露,中午该基金销售规模已经超过210亿;而到了下午时分就传出超过300亿的消息,而截至5点半左右渠道消息显示该基金募集规模超过了400亿大关。

基金招募说明书显示,南方阿尔法混合拟任基金经理章晖,北京大学西方经济学硕士毕业后于2009 年 7 月加入南方基金,历任研究部研究员、高级研究员,自2015年5月28日起开始掌管南方新优享灵活配置混合等多只基金。

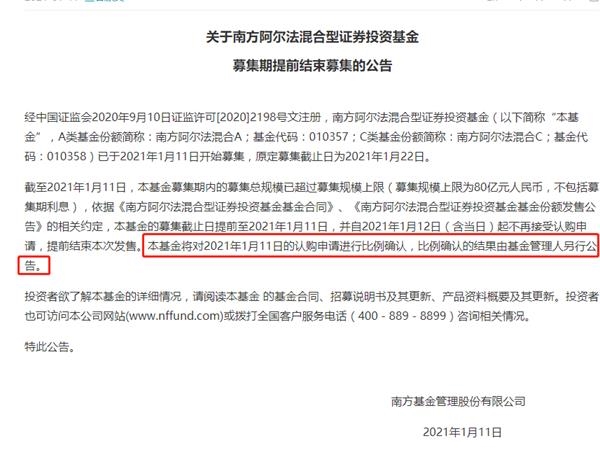

因此,南方基金也快速发布了提前结束募集的公告,南方阿尔法混合基金的募集截止日提前至2021年1月11日,并自2021年1月12日(含当日)起不再接受认购申请,提前结束本次发售。并将对2021年1月11日的认购申请进行比例确认,比例确认的结果由基金管理人另行公告。

王园园管理的富国价值创造也受到市场追捧。有渠道人士透露,富国价值创造开盘1小时突破90亿募集上限,截止中午,该基金销售金额接近180亿元,而到了下午4点左右,该基金募集规模已经超过320亿,预计配售比例已经低于30%。此外,据了解,该基金托管银行建设银行同时也是主代销行,仅建设银行单个渠道销售金额就超过200亿元。

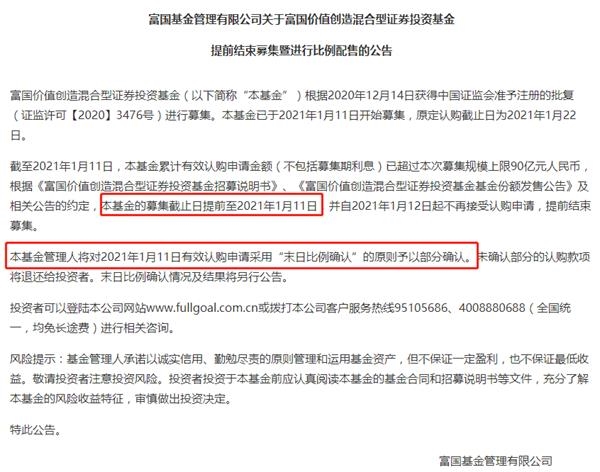

富国基金也及时发布了提前结束募集并进行比例配售的公告。该基金的募集截止日提前至2021年1月11日,并自2021年1月12日起不再接受认购申请。

拟任基金经理王园园先后在安信证券及国联安基金担任研究员;2015 年 4 月起加入富国基金,也是先从行业研究员做起,2017 年 6 月起开始陆续担任富国消费主题、富国品质生活等多只基金的基金经理,其管理的基金业绩不错。

由工银瑞信明星基金经理袁芳掌舵、今日首发的工银圆丰三年持有期混合也备受投资者关注,工银圆丰也是今日新发基金中唯一一只带有三年封闭期的产品。据渠道人士反馈,截至中午,该基金认购金额也有100亿左右,而最后该基金募集规模已突破160亿元。

截至1月8日,由袁芳掌管的工银文体产业股票基金最近5年收益率达到296.27%,排名同类基金第13名。

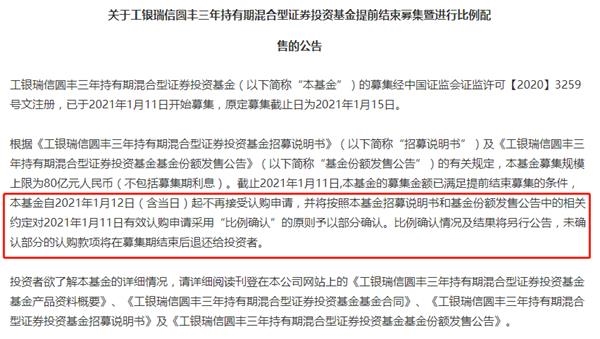

根据工银瑞信最新公告,该基金原定募集截止日为1月15日,1月11日募集金额已满足提前结束募集条件,将启动比例配售,1月12日(含当日)起不再接受认购申请,提前结束募集。

作为易方达开年首只新发股票型基金,易方达战略新兴产业首发成绩不俗,来自渠道人士消息,该基金半日销量已有100亿左右,顺利实现“一日售罄”。

易方达战略新兴产业拟任基金经理刘武曾任华夏基金投资研究部研究员,易方达基金行业研究员、投资经理。数据显示,他自2018年12月担任基金经理以来,任职期总回报196.52%。

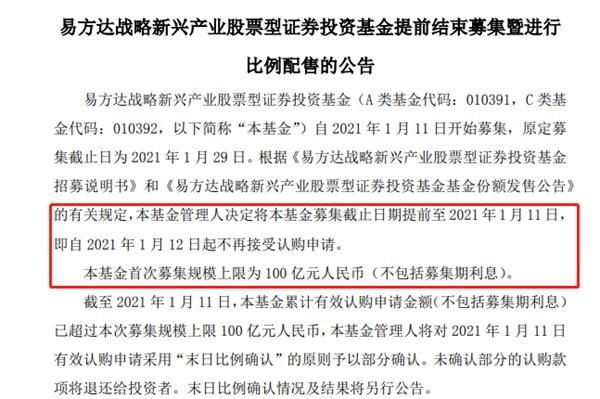

在今日晚间 ,易方达基金也发布了提前结束募集并进行比例配售的公告。

易方达基金还专门发布了感谢信。

博时汇兴回报一年基金也受到市场欢迎,拟任基金经理吴渭作为博时权益“中生代”基金经理,拥有13.3年证券从业经验,2007年硕士毕业后即加入买方投资机构成为研究员,研究功底扎实;2013年正式开始管理公募基金,现任权益投资主题组投资副总监。而据渠道消息称,该基金在今日募集规模超过100亿。

新基金的超级月

从1月11日诞生的五只百亿级爆款基金来看,目前引来认购量已经超过千亿级别,可以说是新基金发行历史上非常少见的时期,公募基金处于“巅峰时刻”。

其实从1月份以来,上周就是基金发行市场“超级周”,而伴随着爆款基金如此层出不穷,可以预见的是1月份将是一个“新基金的超级月”。

数据显示,1月4日至8日5个交易日内,8只主动偏股基金一日售罄。按最终合并发行份额看,5只基金成立规模超百亿元。若算上已宣布提前结束募集未发成立公告的基金,包括广发均衡优选、兴全合兴两年封闭运作混合(LOF),2021年开市第一周首发新基金已合计“收下”超过1000亿元的资金。

若按照最低70%的仓位计算,短期就给市场带来700亿的增量资金。而本周继续百亿基金相继成立,带给市场千亿级增量仅一步之遥。

为什么2021年会出现新基金发行的热潮?业内人士认为,这和“天时”、“地利”、“人和”密不可分。

首先是2021年开年A股表现较好,演绎一波较好的“春躁”行情。据一位策略人士表示,2009年以来,除2010年、2011年、2017年这三个年份没有出现春季躁动行情外,其他年份A股一季度都有不错的赚钱效应,尤其是全国两会前的这段时间,市场处在流动性宽松、经济预期好、政策预期好的大环境,赚钱效应比较明显。

其次基金的表现优异,赚钱效应较好,“买股不如买基金”理念深入人心。实际上,当前各个行业都出现了向头部集中的现象,相对于广大老百姓的理财需求,业绩持续优秀的经理相对稀缺,资金向头部集中的趋势也非常明显。

此外,国家提倡房住不炒,居民储蓄从房地产市场流入资本市场,中国居民家庭资产配置转向权益资产的拐点已经到来。相比蓬勃发展的居民理财需求,优质基金公司和优秀基金经理仍然是稀缺资源,因此会出现投资者“抱团”百亿基金经理的现象。

“其实1月份各大银行渠道有较强的‘开门红’的诉求,因此都加大对基金推荐的力度,再配合上较好的市场氛围和绩优基金经理,催生了这一波的行情。”据一位基金公司市场人士表示。

后续新基金仍扎堆发行

2020年公募基金发行的热情激活了公募基金行业,2021年1月份基金公司已在积极布局新年行情。现在春节后的新基金产品也有发布招募文件,进入预热阶段。

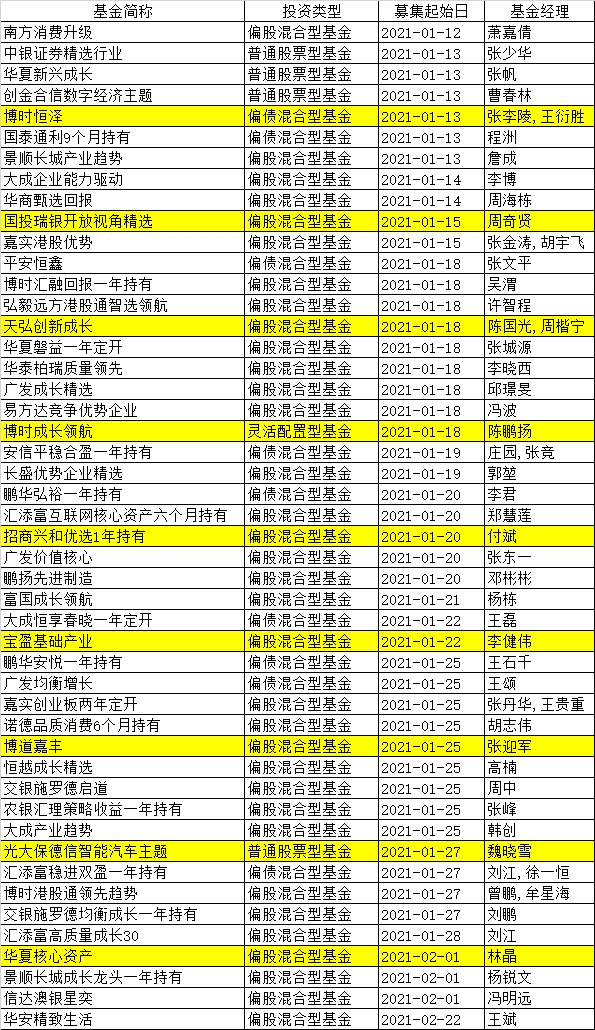

基金公司抢滩布局公司新年首只权益新品,纷纷派出实力派选手,除了已经出现一日售罄的基金之外,后续还有不少优质基金经理的品种。如国泰程洲、景顺长城詹成、大成李博等等知名基金经理管理新产品,后续都将集中上架。

据一位公募产品部人士表示,基金公司于新年首月密集布局新品,是为了在新一轮发行大战中抢占先机。

2021年留一份清醒

不要跟风降低收益率预期

2021年开年这一波火爆行情,让基金君不免想起了2007年、2015年,投资者疯狂入市的情况。近期不少“00后”都加入了基金大军,基金一词更反复登上热搜榜单,这种疯狂的程度一点也不亚于上两轮牛市。

基金行业20多年来,一直出现的是“好做不好发、好发不好做”,往往行情较好的时候就是基金发行最火爆的时候,而从历史来看,这往往意味着市场调整的压力也在增大。投资者布局新基金之际,一定不能盲目跟风,要注意筛选,理性投资、长期投资,要降低收益率预期。

其实近期基金发行热潮的背后,行业内一直不乏理性的观点。“2021年不是躺赢的一年,而是会更加辛苦。贝塔的作用越来越小,个股的阿尔法在基金收益里会有显著权重,要看各家公司投研实力的真正比拼。”银华心佳两年持有期基金基金经理李晓星直言。

“展望2021年,总结起来就两句话:聚焦比较优势,回避‘犀牛’风险。股市总体风险可控,系统性投资机会不大,仍以结构性机会为主,基金组合的收益率更多来自于相对指数的超额回报。”李晓星说。

博时基金表示,经过两年的大幅上涨,估值提升速度跑在了盈利增长速度的前面。权益资产全面趋势性上涨的概率减小,投资者需要适当降低收益率预期,注重结构性机会的把握。

而一位资深投资人士也表示,现在市场上这一类型公司整体的估值水平较高,大家今年要降低收益预期。尤其近期对机构抱团争议声四起,投资者更应该开始警觉。

泓德基金研究总监秦毅认为,目前市场处于 2019年 1 月开始的结构性行情的中部位置,一季度以及未来或仍将持续以上行情。过去两年,指数与基金均获得了较大幅度的正收益,这当中既包含了公司业绩增长,也包括了估值的扩张。历史规律表明,估值扩张带来的收益增长持续时间不会超过两年。对于未来的市场,要做好估值收缩的准备。在此预期下,需要做的是通过深度研究、寻找业绩增长确定性较高的板块,利用业绩增长对冲估值收缩带来的损失,使得投资组合平均收益率超过估值收缩的幅度,实现基金净值增长,获取超额收益。

“未来可能遇到的不确定性包括中美贸易摩擦、局部军事摩擦、新冠病毒变异等。不确定性中最确定的仍然是寻找最优秀的公司,在市场大幅调整之后,这些公司能够通过业绩增长让股价在短时间内恢复,并在后续持续创新高。”秦毅说。

可以说,A股连续两年的大幅上涨,压缩了市场未来潜在回报的空间。虽然目前市场火爆,新基金发行火爆,这背后有情绪、资金面等多因素发酵影响,但是大概率会在未来某个时点回落。对市场应该相应多一份理性,明显市场的震荡和波动增加,也相应增加了获得收益的难度。投资者注意长维度投资,不要盲目、不要跟风。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-01-11 19:49:14

2021-01-11 18:49:14

2021-01-11 17:50:35

2021-01-11 16:50:30

2021-01-11 15:50:23

2021-01-11 15:49:40

热点排行

精彩文章

2021-01-11 18:50:10

2021-01-11 16:50:44

2021-01-11 15:50:37

2021-01-11 14:51:05

2021-01-11 13:49:28

2021-01-11 09:50:11

热门推荐