时间:2021-04-16 10:49:50来源:追寻价值之路

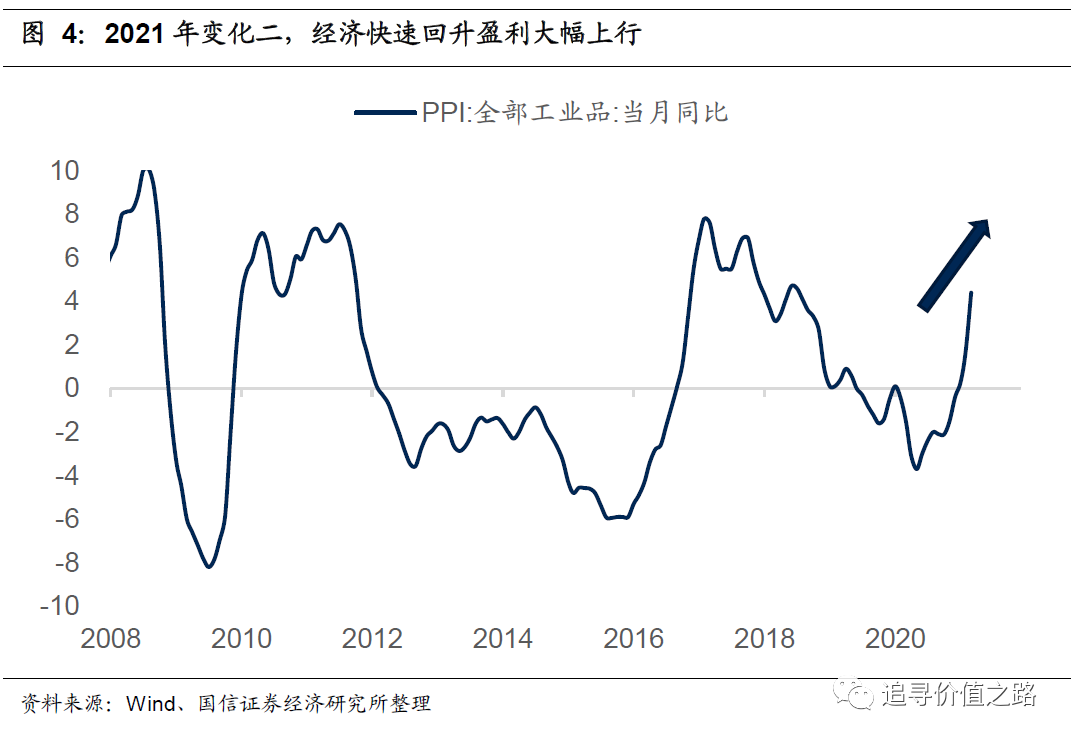

白马股估值高位,股价反映了过多的乐观预期,这导致财报数据只要不是进一步超预期,就会被理解为低于预期。所以近期经常看到一季报出来后,但凡数据不达预期甚至还可以,股价就会出现大幅调整。俗话说,“天不变,道亦不变”,今年最大的特征恰恰是“天”变了,这个变化体现在两方面,一是利率上行市场整体会杀估值,二是经济复苏企业盈利快速大幅上行。

这个变化过程中,公司“基本面没有变化”已经不再是优点,相反,很可能成为一种风险,因为你没有变化,别人都在变好。我们现在经常拿来类比的美股“漂亮50”行情,就是在“公司基本面没有变化”中,行情出现了彻底逆转。过去两年股市上涨几乎完全依靠估值抬升,今年再要“生拔估值”几乎没有可能,2021年的任务是寻找盈利向上弹性大的品种,在整体估值回落背景下,依靠足够的盈利增速获得股价回报。

年后的下跌属于典型的复苏行情中的短暂调整,这个在2009~2010、2016~2017两次复苏行情中都出现过,很正常。我们认为,在经济复苏盈利向上环境中,市场行情没有走完,调整过后指数年内有望再创新高。结构上看,2021年以来市场风格已经发生转变,低估值、顺周期、中小市值风格预计在今年会更加占优。

一、估值在高位,不超预期就是低于预期

我们在之前很多报告中讨论过,当前A股市场整体估值并不高,如果以全部A股的市盈率中位数来看(用中位数度量可以剔除权重股影响),当前全部A股的市盈率中位数大概在35倍左右,这个数字要低于2000年以来全A市盈率中位数的均值水平。(详细分析可以参见:《多维度估值观察:估值分化持续收敛》、《大小盘估值折溢价是否会是新常态》、《A股估值到底高不高》等)

A股的估值高是局部的结构性的,主要集中在机构持仓较为集中的大盘白马龙头公司。我们可以看到,当前公募基金重仓前100大个股的市盈率中位数在今年2月份最高达到了80倍左右,经过本轮调整,目前依然在60倍左右(参见图1),这个市盈率水平已经快接近2015年行情高点时候的位置。或者用沪深300非金融样本股算,也是同样的结果,市盈率中位数达到了一个很高的历史分位数水平(参见图2)。

如果考虑到2015年以来全部A股的市盈率中位数是不断下降的,那么基金重仓的这批大白马公司目前的“相对估值”已经远比2015年牛市最高点时还要高,这就使得白马股的估值高问题显得尤为突出。

估值高意味着在此前的交易中,股价已经反映了很多对未来的乐观预期。高估值状态反映了投资者高昂亢奋的预期和情绪,这导致的一个结果就是,如果公布的财报数据不能够进一步超预期,那投资者就可能理解为低于预期。所以近期我们经常看到,高估值白马公司但凡一季报不达预期(有时甚至达到预期但没有明显大超预期),股价就会出现当日大幅调整。

而与之相反的是,低估值品种因为估值低,投资者预期低,所以财报数据即使一般,股价也没有太大反映,如果出现超预期好转,股价就会明显上涨。在当前整体经济复苏向上的环境中,低估值公司一季报超预期概率还是很大的,所以今年以来我们看到市场整体风格是偏向于小盘风格的。

高估值下的这种情绪反映,做个类比的话,非常类似目前我们市场投资者对于流动性的看法,不管是美联储还是国内央行,只要不明确表态还要进一步货币政策放松,市场普遍都会解读为流动性要收紧,这个跟高估值下财报数据不超预期即为利空非常相似。

二、市场环境在变,“基本面没有变化”也是风险

俗话说,“天不变,道亦不变”,今年的情况恰恰是“天”变了。这种变化集中体现在两方面:一是流动性变化利率上升,二是经济快速复苏企业盈利增速大幅回升。这两方面的变化对白马股会导致“两重影响”,第一,利率上行,市场整体估值有下降的压力;第二,相比于市场整体,高估值白马公司盈利增速回升是否有优势。

在过去两年经济下行周期中,我们一般讲企业的“盈利确定性”视作一种优势,因为在经济不好的时候,这种“盈利确定性”保证了企业盈利在市场整体中排序更靠前。但今年的情况是,大家都在变化,如果你没有变化,别有都在变好,那么这种“盈利确定性”的没有变化,就会从优势变成劣势。

因此,在经济快速回升盈利大幅向上的环境中,“基本面没有变化”已经不再是优点,相反,很可能成为一种风险。4月份以来,很多顺周期公司披露的一季报动辄几倍甚至几十倍的增长速度,无疑会不断刺激很多盈利稳定白马公司的高估值。而且越往后,随着越来越多公司的一季报披露,我们预计市场会系统上调顺周期品种今年和明年的盈利预期,顺周期公司超预期业绩高增长对于盈利稳定白马高估值的冲击,还有可能进一步加大。(关于2021年盈利预测以及盈利预测上调的问题,可以参见此前的专题报告:《高点之后会如何——2021年A股盈利走势预测》、《复苏中的盈利预测上调》)

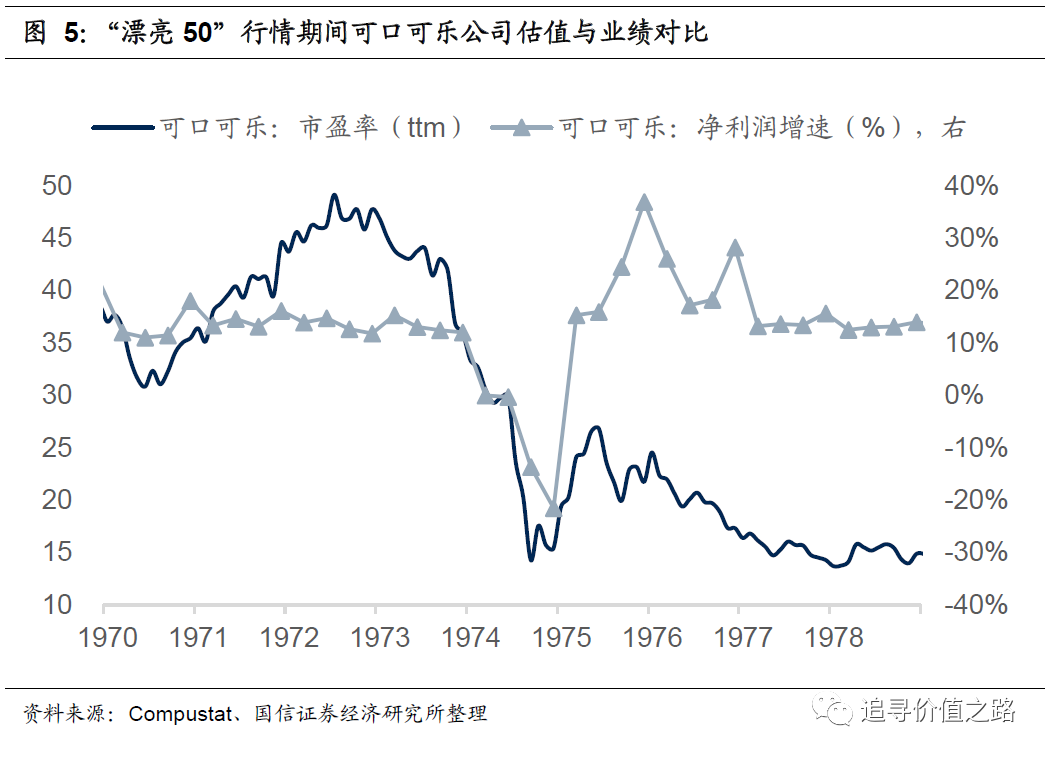

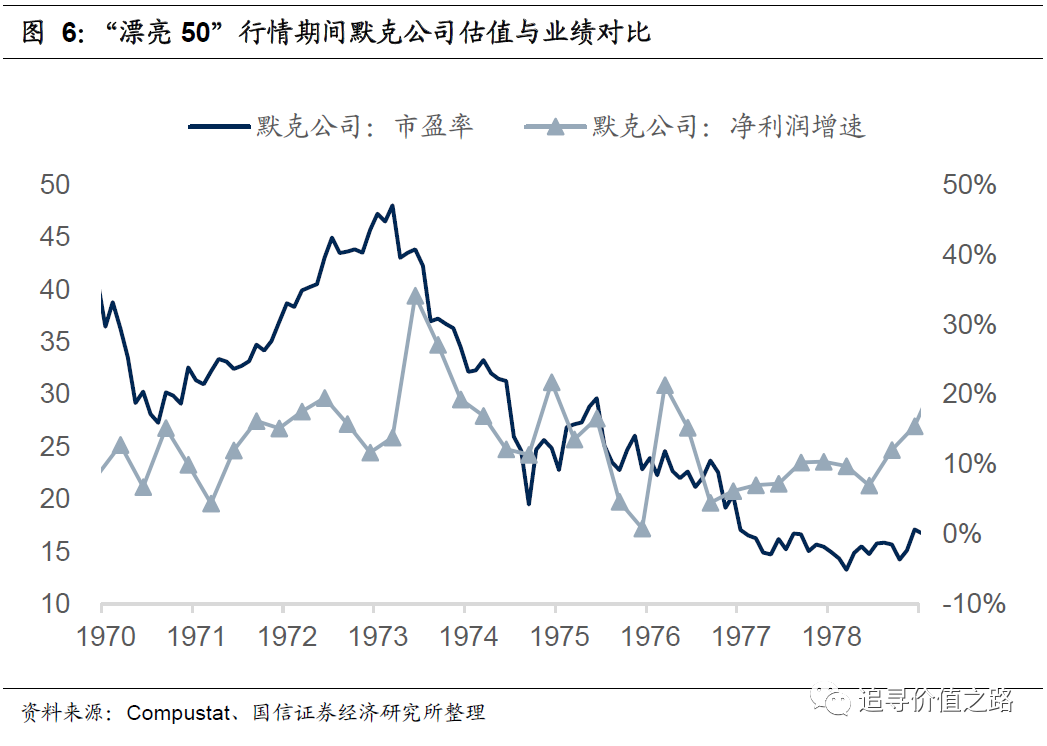

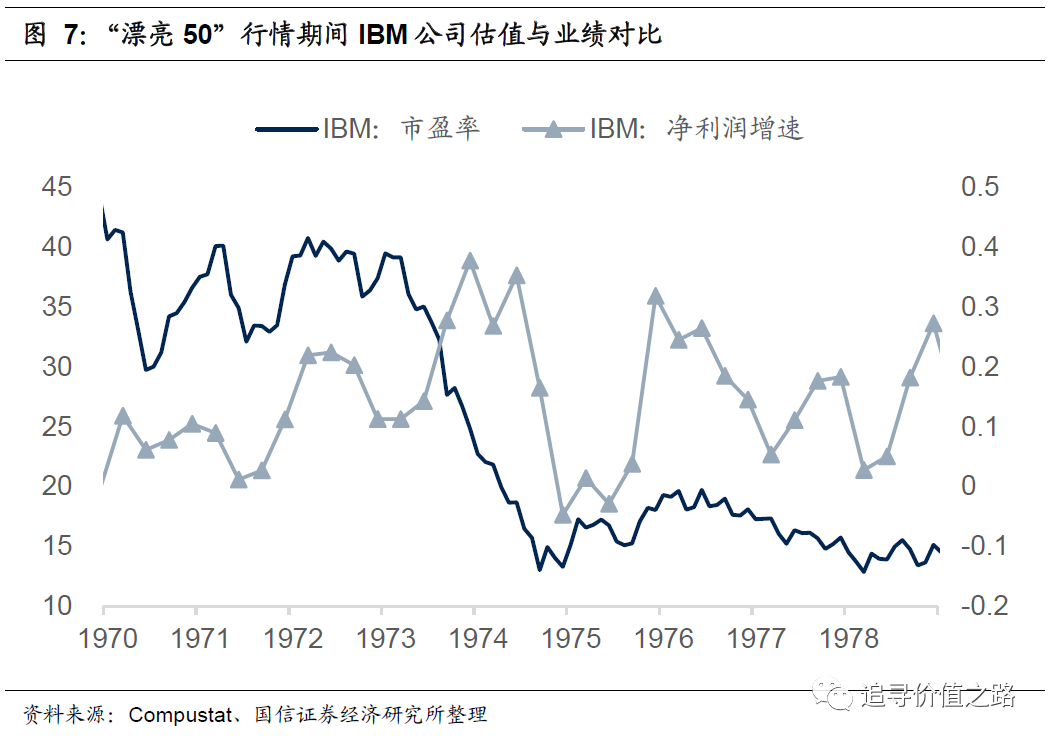

回顾历史,在“基本面没有变化”中,估值甚至股价出现大幅调整,这样的案例比比皆是。我们现在经常拿来类比的美股“漂亮50”行情,就是在“公司基本面没有变化”中,行情出现了彻底的逆转。

可口可乐公司,标准的“漂亮50”龙头公司。在1974年到1975年间,公司的盈利增速出现了一次短期的波动,但之后很快回升。实际上,如果以1974年到1975年为界,可以发现公司在之前和之后的盈利情况基本上是相似的,没有太大的变化,但是估值确有着天壤之别,可口可乐公司的高估值回落后,就再也回不去了。

默克公司,医药龙头公司。在整个70年代,公司的盈利表现是非常稳定而且不错的。在1970年到1973年的“漂亮50”行情期间,公司的估值大幅攀升,市盈率(ttm)从30倍不到一直上升到了近50倍。而随着1974年到1975年间美国经济的衰退,默克公司的业绩增速也出现了一定的波动,但是,公司的估值水平却出现了趋势性的下降,而且虽然之后的基本面依然稳健(跟之前基本上没有区别),但是估值却系统性地下了台阶。

IBM公司在“漂亮50”期间没有像可口可乐或者默克公司那样出现估值的大幅攀升,其市盈率基本维持在40倍左右的较高水平。但同样的情况依然是,在1974年左右,公司的估值出现了大幅下杀,从40倍市盈率杀到了15倍左右,而且之后就再也回不到高估值水平了,虽然从业绩增速来看事后的表现也挺好。

(关于美股“漂亮50”行情的详细分析,可以参见我们之前的多篇专题报告:《美股启示录:“漂亮50”片尾曲与后“漂亮50”时代风格大逆转》、《市场思考随笔之五十六:当前A股抱团与美股漂亮50异同》)

三、2021,积极寻找基本面向上弹性品种

2019和2020过去两年,在全球货币大放水中,流动性极度宽松,全球各类资产价格普遍上涨,而股票市场的上涨基本完全依赖估值提升(参见下图以及报告《生拔估值行情的历史经验》)。

2021年要进一步依靠估值提升来获得股价上涨,可能性几乎没有,今年市场的特征主要是寻找盈利向上弹性够大的品种,在市场整体估值回落的背景下,依靠足够的盈利增速获得股价回报。

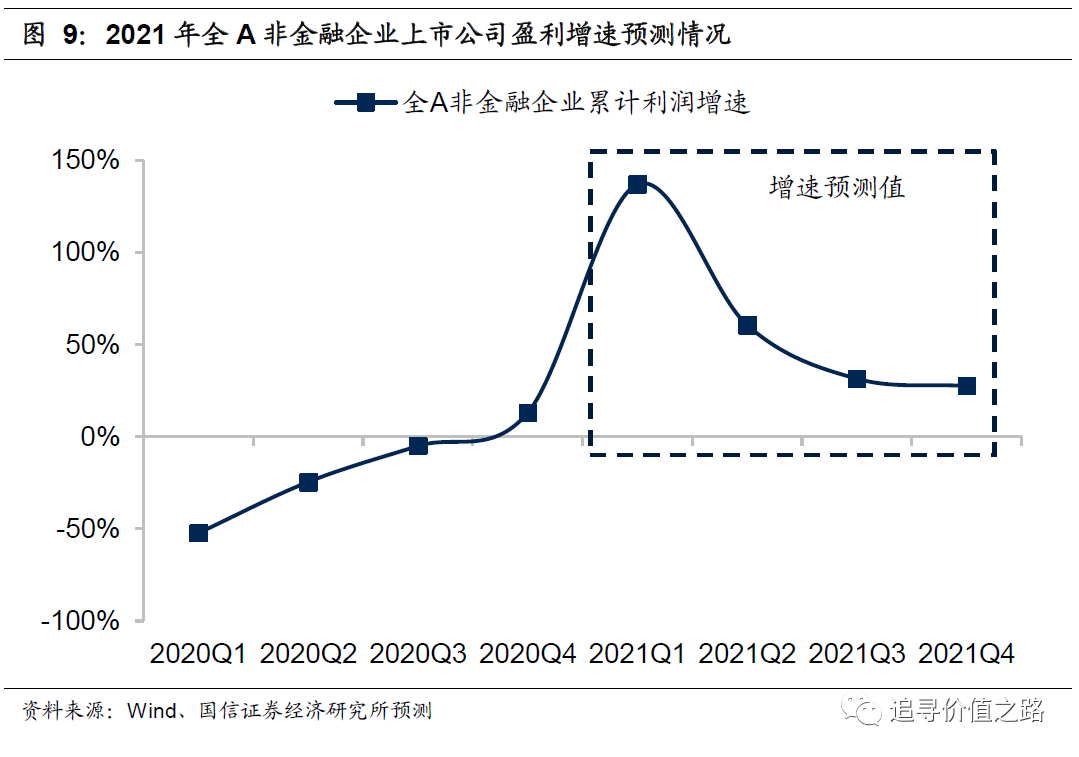

我们预计2021全年全A非金融企业利润增速预计达到25%左右,将较2020年显著提升。2021年实际的全A非金融盈利增速可能比这个25%的预测数更高,因为今年宏观经济上普遍共识名义GDP增速大概在10%以上,上一次出现两位数名义GDP增速是在2016年和2017年,这两年全A非金融的盈利增速分别达到了31%和34%,考虑到目前上市公司产业结构更加优化,盈利恢复的弹性可能比2016至2017年更大。

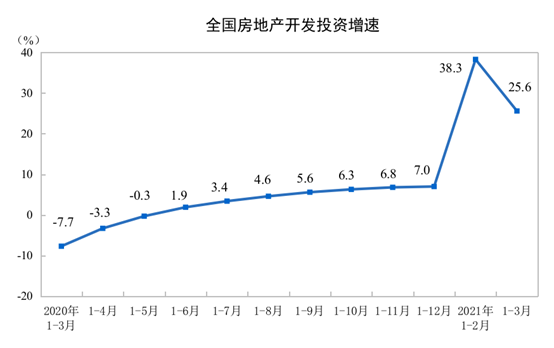

过去两次盈利上行的经验显示(两次分别是2009年至2010年、2016年至2017年),在历次名义增速向上的过程中,最直接受益于经济复苏的顺周期品种往往也是盈利弹性最大的行业,不论是在2009年至2010年“四万亿”刺激下的经济全面回升,还是2016年至2017年供给侧改革带动下的名义增速修复,中上游顺周期行业的利润增速均有非常亮眼的表现。

2009年至2010年经济复苏过程中,几乎所有行业的利润增速均有不同程度的提升,盈利弹性最大的行业主要集中在以下几个方向:一是直接受益于“四万亿”投资刺激和经济复苏的顺周期行业,有色金属、钢铁、建筑、机械设备的利润增速均出现了大幅提升;二是相关产业政策利好的消费领域,其中影响较大的就是“家电下乡”、“汽车下乡”,政策刺激下家电和汽车销量暴增,汽车行业在2009年和2010年的利润增速分别高达158%和88%;三是行业本身景气度较高的电子传媒等科技行业,智能手机的普及带来了移动互联网浪潮、造就了全球半导体产业链的景气高峰,新一轮的科技创新周期下电子行业利润增速在2010年上升至了118%。

2016年至2017年经济复苏过程中,与供给侧改革相关的中上游企业利润增速弹性要显著大于其他行业。实际上,供给侧改革非但使很多原来产能过剩的行业走出困境,不少行业的利润成倍增长、甚至都创了新高;有色金属行业利润在2016年和2017年分别上升了571%和118%,钢铁上市公司整体利润在2016年和2017年分别上升了131%和401%,建材行业2016和2017年的利润增速分别为73%和70%,采掘业在2017年的利润增速更是暴增至了899%。

文中所有涉及个股标的,仅为公开数据统计汇总,不构成任何盈利预测和投资评级。

风险提示:宏观经济不及预期、海外市场大幅波动、历史经验不代表未来。

相关报道:

50秒速览十只闪崩白马股 下个会是谁?

史上罕见!大白马批量突遭“一字断魂刀”!狂热杠杆资金惊现崩塌风险

星石投资:如何看待白马股轮番调整?

A股调整到位了吗?白马股能抄底吗?但斌最新观点:淡化牛市熊市观念

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-04-16 10:49:19

2021-04-16 09:49:44

2021-04-14 19:49:03

2021-04-14 18:49:07

2021-04-14 17:49:53

2021-04-14 14:50:40

热点排行

精彩文章

2021-04-16 10:49:32

2021-04-16 09:49:17

2021-04-15 18:49:46

2021-04-15 17:50:21

2021-04-14 18:50:05

2021-04-14 15:49:59

热门推荐