时间:2020-12-20 07:50:25来源:21世纪经济报道

12月19日,在第十届中国社科院社会保障论坛暨《中国养老金发展报告2020》发布式——“养老基金与资本市场”研讨会上,中国银保监会首席风险官兼新闻发言人肖远企在发表演讲时表示,目前,我国商业养老金融的发展相对滞后,主要是体现在过度依赖第一支柱,基本养老保险支出压力较大,替代率整体呈下降趋势,第二支柱覆盖面相对不足。第三支柱税延商业养老保险规模非常小。产品结构整体单一,同质化比较严重,价格也比较较高。养老理财产品非常多,但在销售对象、存续周期、附加服务、产品收益等方面与其他投资理财产品缺乏本质区别。

我国资产管理金融工具大多期限比较短,广义养老金融资产普遍有短期化趋势,我们初步统计到今年上半年,我们国家在居民储蓄90.3万亿元里面3年期以上定期储蓄存款只占3成,5年期占比不到1%。在银行理财产品中,目前银行理财产品总额是24万亿,24万亿里面1年期以上占比只有9%,居民投资国债的期限集中在3-5年,5年期以上的只占0.9%,整体上我国金融资产分布普遍期限短,很难发挥商业养老金融的功能。

养老金融专业投资能力严重不足,由于商业机构普遍追求年度绩效和利润考核,长期投资风险偏好都比较低,所以经营养老金融产品的公司也普遍存在考核指标偏短期化,专业人才和技术缺乏,资金投资运营能力急需提高。但是我们也要看到,我们国家可动用的金融资源非常庞大,可转换为第三支柱养老金的资金空间非常巨大。

目前,我们国家储蓄存款、理财、保险资金三项加起来规模合计已经超过150万亿元,这是庞大的金融资源。可转换为长期养老资金的金融资产金额也非常可观。资管新规出台以后,居民风险收益平衡的投资意识明显增强,对长期投资、价值投资比过去更加清晰,而且更加青睐。资本市场改革正在加快推进,市场主体对直接融资,特别是权益融资的需求不断扩大,为养老资金的保值增值提供了重要的支撑。

肖远企指出,目前,居民手中并不是没有钱,主要的就是缺乏养老用途和养老功能的长钱,有短钱,但是缺乏长钱,需要通过有效的引导和改革,将个人储蓄和个人投资的一部分资金转化为商业养老资金。目前各方面的基础和条件都已经比较成熟,大力发展我们国家商业养老金融具有非常重大而现实的意义。

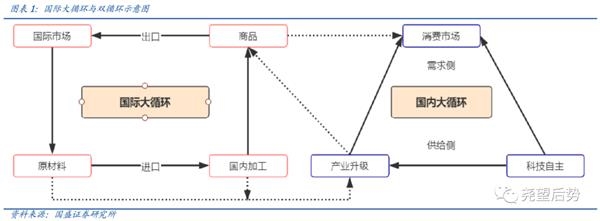

具体而言,有助于优化金融结构,促进资本市场健康发展。养老资金期限来源非常长,投资运营也需要跨越长经济周期,是资本市场的稳定器。

有助于应对人口老龄化趋势,健全多层次、多支柱的养老保障体系。

有利于集中长期稳定的资金,为科技自立自强提供充足的优质金融资源。

有利于增加资本积累,降低经济杠杆率。发展商业养老金融可以形成巨额的长期资金,增加资本积累,有利于降低宏观杠杆率和分部门杠杆率,降低经济主体债务负担,增加长期的资本供应。

肖远企表示,发展商业养老金融十分重要、迫切,也具有较好的条件,但必须要有创新的思维和创新的举措。

具体而言,要有创新的理念。我国商业养老金融之所以发展缓慢,关键原因就是缺乏与养老金融属性相契合的投资理念,投资行为普遍短期化、投机化,不愿也不敢做长期投资和价值投资。以保险资金为例,目前保险公司有7万多亿元的长期资金找不到相配套的投资工具,所以只能长钱短投。发挥长期投资的巨大优势,我国商业养老金融才能够走出一个新的发展路子。

必须有创新的机构。市场上目前也有一些冠以“养老”二字的金融产品、投资产品,但实际上相当一部分不具备养老的特征,都是一些短期投资工具,与其他的理财产品、基金投资没什么差别。所以很有必要在当前阶段建立专门的机构经营管理个人养老金融,以便培育、引导公众长期投资和养老投资的意识和文化,在较短时间之内聚集较大规模的商业养老资金,也有利于在短期之内能够开发和推出标准化的养老金融产品,给予市场一个示范和带动。

必须要有创新的产品。个人养老金融既要按市场化、商业化原则运作,但又是一项准公共产品,要兼顾商业与社会两方面特性,在交费方式、领取条件、资金管理、产品销售等方面进行合理的评估与设计。在此基础上,按照商业可持续原则,开发和推出特定养老金融产品,同时对现在市场上的各类金融产品进行规范,对那些打着养老噱头,不具备养老功能的金融产品要进行彻底纠正,防止劣币驱逐良币。

必须要有创新的机制。首先要完善考核激励机制,鼓励进行跨越经济周期的考核,以熨平经济波动对投资收益的影响。其次要建立与养老金融发展相适应的专业人才队伍,由真正熟悉养老金融规律、具备专业投资能力的人员来从事养老金的投资和管理。再次就是完善风险缓释安排机制,通过资产配置来确保养老投资的本金安全,并且确保有一定的增值。

要积累风险准备金,设立平滑基金。同时要建立破产隔离安排,特别是投资机构和托管机构都要建立破产隔离的机制。

要健全公司治理机制。由愿意做长期投资、追求长期回报的股东来发起设立或者参股入股养老金公司。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-12-20 07:49:04

2020-12-19 16:49:48

2020-12-19 15:49:44

2020-12-19 13:49:04

2020-12-18 19:49:06

2020-12-18 18:49:06

热点排行

精彩文章

2020-12-19 17:50:05

2020-12-19 13:49:19

2020-12-19 09:50:10

2020-12-18 19:49:20

2020-12-18 15:50:59

2020-12-18 14:50:34

热门推荐