时间:2020-10-15 15:49:34来源:每日经济新闻

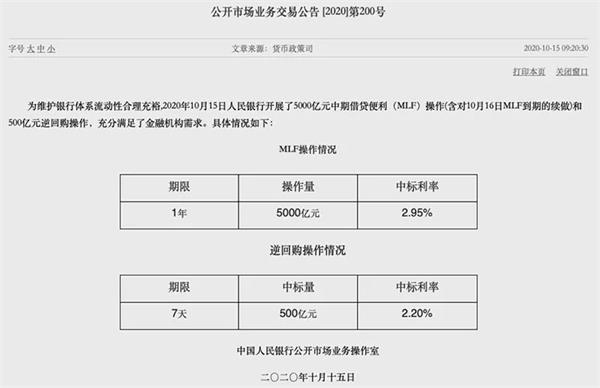

10月15日,央行公告称,为维护银行体系的流动性合理充裕,今日开展1年期中期借贷便利(MLF)操作5000亿元和7天期逆回购操作500亿元,利率分别维持2.95%和2.2%,今日实现净投放5500亿元。

值得注意的是,因10月16日有2000亿元MLF到期,10月已是央行连续第3月到期超额续作MLF。在此之前,8月央行投放7000亿元,到期5500亿元,净投放1500亿元;9月投放6000亿元,到期2000亿元,净投放4000亿元。

那么在维持利率不变的情况下,央行加大中长期流动性投放力度原因为何?释放了何种货币政策信号?

对此,中国民生银行首席研究员温彬表示:“最近几个月市场资金状况,特别是长期资金偏紧,10年期国债收益率进一步上行。为此,央行加大公开市场操作,采取”逆回购+MLF“组合。”他还表示,今日刚公布的CPI和PPI数据显示通胀仍在合理区间,预计短期内降准和降息概率下降。

资金面将由“紧”转“稳”

回顾前月的流动性投放情况,10月央行颇有“缩短放长”的意味。8月、9月央行频繁开展7天期、14天期回购操作,向市场投放短期流动性。

10月至今央行首次开展逆回购操作,且连续3月到期超额续作MLF。对此,东方金诚首席宏观分析师王青表示:“表明央行正在向银行体系补充中长期流动性,释放‘稳货币’信号。”

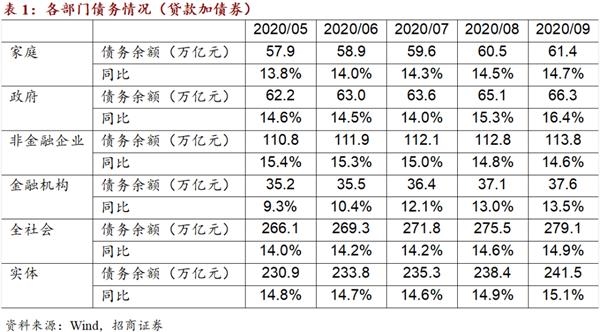

他分析指出,四季度银行压降结构性存款任务依然很重,亟需寻找替代性稳定资金来源,对MLF需求较大。可以看到,6月监管层要求压降结构性存款以来,作为替代品种,银行同业存单发行持续“量价齐升”:9月1年期股份制银行同业存单发行利率均值达到3.02%;进入10月,1年期股份制银行同业存单发行利率仍在上行,14日升至3.13%,已明显高于1年期MLF操作利率(2.95%)。比价效应下,当前银行对MLF操作的需求很大,这是本月MLF超额续作的一个重要原因。伴随央行加大对银行体系中长期性流动性投放力度,10月中期市场利率也有望结束此前的持续上持升过程,“稳货币”效应有望在短期和中期市场利率方面得到全面体现。这意味着5月中下旬以来的“紧货币”过程有望告一段落,资金面将由“紧”转“稳”。

中信证券首席固收分析师明明认为:“缓解银行负债荒,超额续作MLF成常态。超额续作MLF补充银行中期流动性也是注重缓解银行近期持续的负债端压力。”他表示,在央行自4月末起逐步收紧货币、流动性投放减少、政府债券发行放量、信贷投放规模较大、财政支出节奏较慢和压降结构性存款的多重压力下,银行负债端缺乏的问题逐步显现,超储率走低、同业存单利率快速攀升。

在温彬看来,随着货币政策从应对疫情到回归常态,以及叠加政府债券要在今年10月底前发行完毕等因素的影响,最近几个月市场资金状况,特别是长期资金偏紧,10年期国债收益率进一步上行。为此,央行加大公开市场操作,采取“逆回购+MLF”组合,一方面使市场短期利率保持在央行政策利率水平附近,另一方面在最近三个月内超量投放MLF,保持市场长期利率水平总体稳定,满足金融机构加大对实体经济支持和降低融资成本的需求。

短时间内降准降息可能性降低

值得注意的是,近期,央行行长易纲在《中国金融》杂志撰文指出,要尽可能长时间实施正常货币政策,促进居民储蓄和收入合理增长。他说,我国货币政策坚持稳健取向,保持在正常货币政策区间,是全球主要经济体中少数实施正常货币政策的国家。实施正常货币政策,保持正的利率,保持正常的、向上倾斜的收益率曲线,总体上有利于为经济主体提供正向激励,有利于经济社会的可持续发展,也有利于人民币资产的全球竞争力,帮助我们利用好两个市场、两种资源。

此外,在昨日的金融统计数据发布会上,央行货币政策司司长孙国峰也表示,人民银行将根据形势变化综合运用多种货币政策工具,保持流动性合理充裕,支持货币供应量和社会融资规模合理增长,为确保全面建成小康社会和经济高质量发展提供良好的货币环境。

展望下阶段,王青表示,降准是向银行补充中长期流动性的最直接手段,但会释放较为强烈的货币宽松信号,不符合当前政策目标。本月MLF超额续作,意味着短期内实施降准的可能性下降。此外,MLF利率不变符合市场预期,预计20日公布的LPR报价也将保持不变。

温彬认为,未来两个月,已发行政府债券的资金将加快支出,有助于年底前流动性改善,同时,今日刚公布的CPI和PPI数据显示通胀仍在合理区间,预计短期内降准和降息概率下降,央行将继续利用多种货币政策工具组合保持市场流动性合理充裕。

明明指出,10月央行延续大规模MLF操作,缓解银行负债端压力。在年内结构性存款压降持续、超储率维持低位的背景下,预计MLF超额续作将成常态。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-10-15 12:51:28

2020-10-15 09:49:18

2020-10-15 08:49:19

2020-10-14 17:49:02

2020-10-14 16:49:03

2020-10-14 15:49:05

热点排行

精彩文章

2020-10-15 14:50:11

2020-10-15 14:49:24

2020-10-15 12:52:23

2020-10-15 12:51:43

2020-10-15 11:49:15

2020-10-15 09:50:18

热门推荐