时间:2020-12-09 09:49:27来源:开源证券

引言

各位领导上午好,我是赵伟,现在担任开源证券首席经济学家,很荣幸能在这里给大家汇报我们的年度观点。我今天汇报的题目是《抱朴守真》,题目朴素的理解就是,遵循经济发展的自然规律。

今天汇报的内容分为三个部分,第一部分我们理一下政策思路,只有认清转型本质,才能真正理解当下政策内核;第二部分讨论下明年宏观运行的主逻辑,这块目前市场争议较多,我们经过两个多月的反复论证,提出政策退潮下,信用“收缩”将是明年主逻辑;第三部分,对明年主要经济变量进行拆解和分析,从中寻找投资机遇。时间原因,我尽可能精简。

正文

一、认清转型本质,方能理解当下政策内核

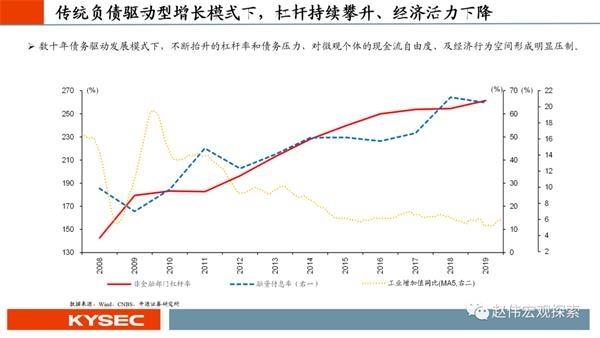

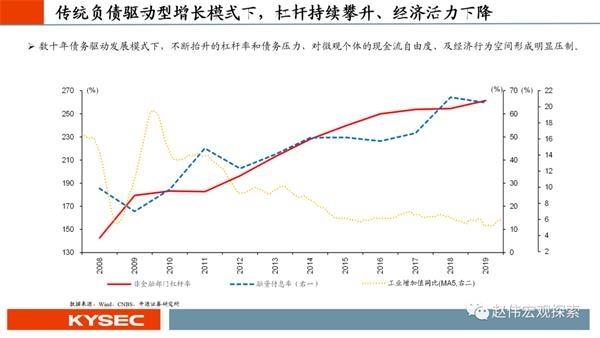

我国早期发展阶段,是典型的负债驱动型增长,经济压力比较大时,基建和地产是常见的两大抓手,分别对应政府加杠杆和居民加杠杆。早些年经济“效率”高,根本上是负债驱动型增长模式,缺少有效约束。2017年之前,地方政府对债务负担的考虑较少,以GDP为主要考核目标的背景下,各地有非常强的动力做大GDP,并带来杠杆的持续攀升、债务压力的不断累积。地产链条对应的加杠杆行为,有点类似“货币化”的一个过程,早入场者都是受益的,压力堆给了后入场的年轻人。

以前杠杆较低、债务负担不大,负债驱动型增长模式效率非常高。随着杠杆的不断抬升,债务对微观个体的现金流自由度、及经济行为空间形成明显压制。我们之前构建过一个指标叫融资付息率,用债务付息规模与新增融资之比,刻画资金利用效率的变化;这个指标随着杠杆不断抬升而抬高,2008年的时候约20%,而现在已经在60%-70%左右。指标抬升至40-50%的时候,我们就发现继续加杠杆,对经济的支持力度已经显著下降。近些年经常看到的,杠杆率持续抬升,而经济增速逐步回落。

从另外一个指标,也可以看到债务对企业微观行为的压制,尤其是传统行业。我们梳理今年前三个季度信用债发行的募资用途,发现,80%左右的资金用来“借新还旧”的,进一步印证,伴随存量债务的不断累积,企业现金流自由度越来越低,传统负债驱动型增长模式已经难以为继了。

认清这个变化,我们就能很容易理解近几年的政策思路。2016年以来,政策重心始终在“调结构”上,阶段性的“稳增长”操作,更多是为“调结构”创造相对平稳的宏观环境,而不是重走老路。用一个通俗形象的比喻,不良习惯导致的慢性病放任发展下去,会影响生命,做手术的过程中也可能会有生命危险,如何解决?做手术的过程中,一旦有生命危险,立马缓一缓,恢复下状态;状态修复好了一些,就继续做手术。我在新书《转型之机》中用了足足一章的内容,专门讨论“去杠杆”、“调结构”与“新旧动能切换”三个变量的关系,在我看来,这三个词放在中国转型大背景下是一个概念。真正实现去杠杆,要靠“调结构”背景下加快新旧动能切换,而不是简单的收缩债务。

近些年政策思路一直一脉相承,政策操作上也有很强的逻辑性。尽管问题的根源在实体经济,首先解决的却是金融体系杠杆过高、资金空转等等问题,否则贸然在实体“拆雷”或导致“火烧连营”,进而加大经济运行成本,甚至可能引发金融危机。我们2016年下半年到2017年“金融去杠杆”的过程中就是要梳理这些问题,通过持续抬高短端利率倒逼金融机构去杠杆,随后通过资管新规相关的诸多细则约束金融机构行为。2018年,开始将去杠杆的重心从金融体系转向实体经济。只是由于外部环境的恶化等原因共振,导致国内经济冲击较大,2019年“缓一缓”。如果不是一场百年不遇的疫情出现,今年部分政策本应一定程度回归,比如资管新规到期带来的信用收缩,及对传统增长逻辑的冲击等。

疫情背景下的政府“加”杠杆行为,要客观理性的认识。通过政府“加”杠杆的方式,保护居民和企业的资产负债表,这是所有经济体都必须要做的事情。否则,居民与企业资产负债表“破碎”重建的成本会非常之高。客观认识的第二层含义,相比其他主要经济体,中国在本轮稳增长政策中非常克制。用财政刺激规模占2019年支出的比重来刻画刺激力度,中国显著低于美欧日等主要经济体。

货币政策就更明显了。疫情初期,三四月份国内流动性环境极度宽松,货币市场利率与政策利率一度倒挂,诱使出现资金空转、违规套利等问题。有一些企业发债融资之后,存入结构性存款套息差,从企业发债规模的异常程度跟踪来看,三四月两个月的套利资金估计可能有万亿规模。监管机构反应迅速,5月就开始打击违规套利行为,短端利率从极度宽松状态逐步回归正常水平,5月至10月结构性存款已压降超过3万亿元。

7月部分城市的地产调控政策已经开始收紧,8月“三条红线”的调控政策出台,随后的一段时间,领导讲话时开始频繁提及防风险、稳杠杆、政策正常化等。防风险,防的主要是旧增长模式下多年积累下来的问题,“稳”杠杆隐含的是结构性“去”杠杆。再比照海外,以美国为例,财政刺激规模占去年支出比重高达34.5%,远高于中国的10%左右;货币政策层面,3月上旬与中旬两次降息直接降利率降至0-0.25%,无限量的量宽,导致资产负债表大幅扩张。

在经济远未修复到位的时候,国内稳增长的政策局部政策就开始逐步退潮,这与传统周期大为不同,为什么会这样?放在转型框架下就很好理解了。近些年,政策的重心自始至终都在“调结构”上,“调结构”的大背景下,政策对“结构性问题”的累积,容忍度较传统周期要低很多。换句话讲,“稳增长”是为“调结构”创造相对平稳的宏观环境,如果影响到“调结构”就本末倒置了,这时候就需要政策适当“微调”以应对。

疫情影响下,国内外经济修复的节奏本就是错位的;再考虑到国内外政策在“退潮”的时间点、意愿和力度的差异,会使得2021年国内外经济的表现大相径庭。海外本来就处在周期复苏的起点上,加上今年的货币宽松加码,会使得外需修复的强度堪比2017年,甚至某些时段修复的强度可能比2017年还要强。政策退潮的背景下,内需则相对平淡,尤其与“加”杠杆相关的经济逻辑,在明年都会不同程度的衰减。

二、2021年,信用“收缩”之年,返璞归真

这是第一部分的主要内容,我再简单展开一下第二部分的内容,讨论下2021年宏观经济运行的主逻辑是什么?最近在路演过程中,发现,很多机构内部对明年宏观形势展望时,分歧与争议都特别大。疫情影响下,经济活动的修复存在明显“错位”,疫苗推广的时点,政策“退潮”的节奏等,都会影响到经济研判,加大市场分析难度。有一个巧妙的视角,我们知道经济运行不是线性的,向上的动能很难量化;但是政策“退潮”下,会带来多大程度的信用“收缩”是可以找到“锚”,辅助我们的判断。把政策“退潮”下,信用“收缩”的脉络、力度梳理清楚了,明年宏观经济的主逻辑,相应的市场投资逻辑、机遇与风险,就相对比较清晰了。

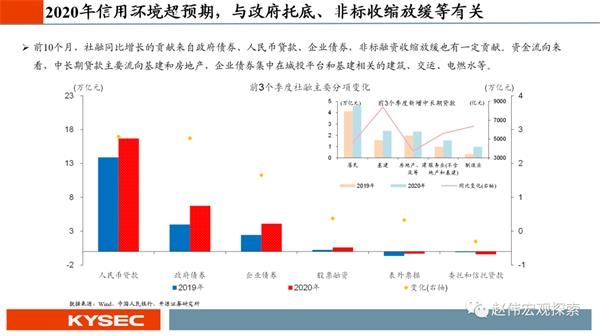

我们先看下,今年信用环境的显著超预期,主要来自哪里?政府“加”杠杆行为起到了主要贡献。债券融资中,政府借债规模相比去年大幅提升,企业借债行为改善明显的主要集中在基建链、地产链,贷款结构指向的方向也是如此。除此之外,疫情背景下,资管新规过渡期后延至明年底,使得非标收缩放缓,也是重要贡献,以信托贷款、委托贷款为典型代表。

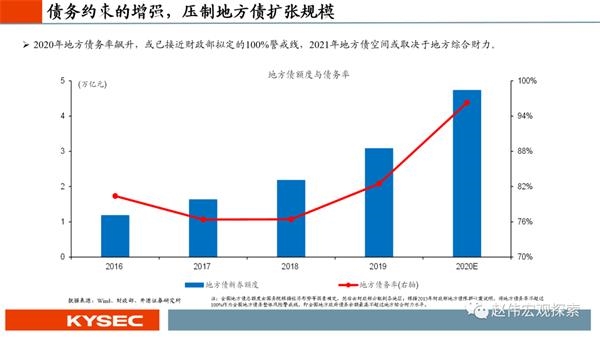

2021年,政策“退潮”过程中,从“加”杠杆到“稳”杠杆,自然会带来一定的信用“收缩”,我们可以简单做些测算。明年特别国债可能不会再有,赤字率回到今年以外的最高水平3%、带来约4000亿的政府债券融资减少,所以中央层面可能减少约1.4万亿元左右。再看地方层面,财政部2015年提出地方政府债务率100%警戒线,过去几年地方债务率基本都在80%以下,今年“加”杠杆下直接跳升至接近100%。对明年而言,假设地方债务率100%,即便把分母项尽可能给的高一点,地方债额度也很难超过4万亿元,比今年少近1万亿。“加”杠杆到“稳”杠杆过程中,仅政府借债行为可能就要有2-3万亿元的信用“收缩”。

企业债券融资在今年的明显放量,与今年特殊的政策环境紧密相关,明年也要大幅削减。3、4月债券发行规模大幅放量,主要用于套息差,明年不具备这样的货币流动性环境。从债券融资的分行业数据来看,发债放量最多的板块主要服务于基建和地产,政策“退潮”过程中,企业债券融资缩量中性情境下,可能要比今年少1万亿左右。

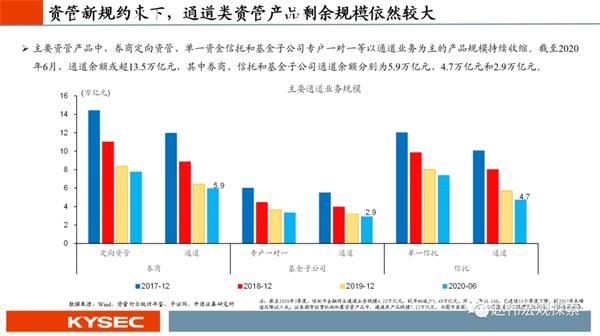

匡算下来,仅政策“退潮”带来的信用收缩的力度可能至少在3-4万亿元左右。明年还有一个影响信用环境的因素不能忽视,那就是资管新规过渡期到期。资管新规要求,金融机构不得为其他金融机构的资产管理产品提供规避投资范围、杠杆约束等监管要求的通道服务,使得相关资管产品在资管新规实施之后逐步收缩,但今年明显放缓。明年资管新规过渡期到期,很多通道类业务不能做,可能带来多大的信用收缩影响,我们也相应做了测算。

截至今年年中,资金信托、券商资管和基金子公司这三个通道业务的规模约为13.5万亿元,假设自然到期而不是硬性压降的方式,通道业务压降到明年年底大概能压降70%-80%、对应通道业务规模收缩在10万亿元以上,相对应的信托和委托贷款的渠道算下来大概是在3-3.5万亿元左右。而这个地方还可能存在一定低估,通道业务收缩的过程中,信托、委托以外的其他融资渠道也会随之压缩,进而影响到企业景气状况,相应企业发债或借贷融资的难度也会随之提升。此外,还有“三条红线”等地产调控政策,也会对信用环境产生一定影响;在我们的模型中,这块政策的影响占的权重并不高。

现实世界中,经济行为与信用行为经常是互相支持、互相加强,而不是简单的线性关系。为了让模型预测的“锚”尽可能“牢靠”,我们在预测过程中,反复论证,充分考虑了各种可能的情景。这个工作,从10月底之后到现在,持续了2个多月的时间。以地方债务为例,如果按照红线要求及逻辑推演,中性情景下,地方债规模也要比今年少2万亿左右,考虑到地方政府的承受能力,我们中性情境下给的假设是,地方一般债1万亿与今年相当,地方专项债3万亿、比今年仅少7500亿。

在这样一个中性偏乐观的假设前提下,我们测算下来明年底社融增速要回落至10%左右。很多人看到这个数据很难接受,觉得有2018年的“前车之鉴”,这种情况不会出现。2018年给我们的启示是,当问题出现时“打补丁”效率会更高,但“调结构”的方向从来没有变过,“加”杠杆到“稳杠杆”杠杆就是要经历这样的一个过程。杠杆继续加下去,融资付息率会更高、资金利用效率会更低。

三、从“错位”到“收敛” ,结构分化进一步加大

时间原因,后面的内容我就不再展开,简单做一个总述。

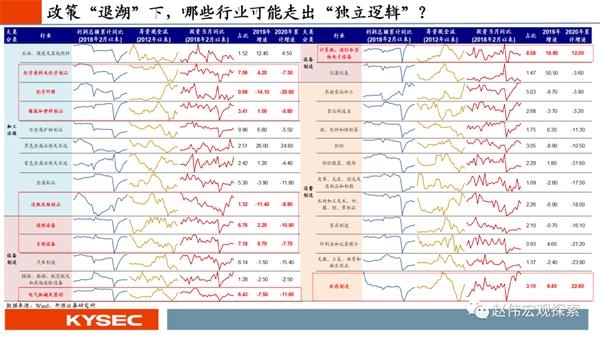

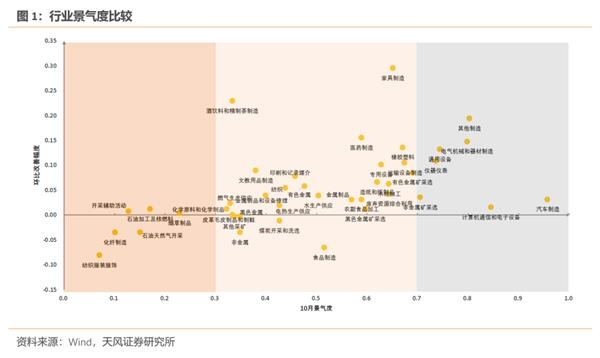

疫情影响下,国内外经济修复本身存在“错位”,政策“退潮”的时间点、意愿和力度也存在明显差异,会使得明年内需和外需形成鲜明对比。外需会非常强,本身是周期性的复苏,加上今年又投放了很多货币。内需来看,政策重心已逐步回到“调结构”,从“加”杠杆到“稳”杠杆的过程,自然会带来信用“收缩”,但信用“收缩”带来的影响,与2018年会有本质不同。2018年信用“收缩”对各行业普遍有明显影响,而明年的信用“收缩”过程中,结构分化会格外明显。传统模式依赖度高的区域、行业,受到的冲击更大;而代表转型方向的新兴产业、传统行业中已基本完成出清过程的行业龙头,受到的冲击会非常小。

大类资产配置的结论,自然也就推演出来了。对于股票市场而言,风险是“阶段性”的、机会是“结构性”的。风险是“阶段性”的,是因为大家对于政策“退潮”存在明显的预期差,预期差收敛的过程中,市场会有较强的调整压力。但是,很快大家就会认识到,信用“收缩”或政策“退潮”过程中,行业之间、公司之间,结构的分化会非常显著。

债券市场而言,从信用收缩开始的那刻起,利率债的左侧时机就已经到了。只是操作层面,有三个难点。第一,利率债属于典型对总量经济反映的金融资产,总量经济的波动在变小,利率债的波动性也在变小,波段变短会倒逼交易者左侧思维;第二,左侧思维对择时的要求很高,但明年基本面格局让择时的难度大幅上升,内需短期无法证伪,外需还在加强,待内需能够证伪时,通胀预期又会有干扰;第三,信用收缩过程中,信用风险的暴露会导致很多金融机构的负债并不稳定,交易难度进一步抬升。负债相对稳定的机构,利率债的机会相对更好把握一些。

综合来看,2021年,信用“收缩”之年,亦是一个非典型的经济阶段,用周期框架去套,哪个阶段都不太像。对资本市场而言,有机遇也有风险。

我今天就主要汇报以上这些内容,各位领导多多批评指正,谢谢。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-12-09 09:49:27

2020-12-08 19:49:51

2020-12-08 15:51:17

2020-12-08 15:50:39

2020-12-08 10:49:41

2020-12-07 18:49:51

热点排行

精彩文章

2020-12-09 07:49:57

2020-12-08 14:50:12

2020-12-08 07:49:54

2020-12-07 19:50:25

2020-12-07 15:50:13

2020-12-07 14:50:21

热门推荐