时间:2020-12-30 17:50:17来源:格隆汇

机构:华创证券

评级:推荐

本篇报告从理论与案例分析致力解决如下问题:渠道线上化过程中最利好的品类?什么特征的品牌能够出圈?怎么定位不同品类中品牌模式?品牌上量后的持续性主要看什么能力?未来可能会出现什么品类?

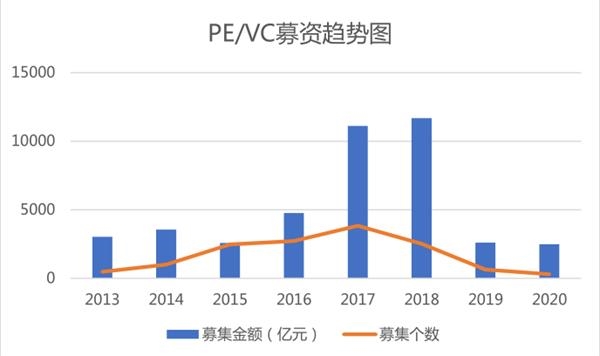

线上品牌的几个前提:中国线上化率达 25%,全球第一且超第二名英国近 10pct。线上流量规则变化的分水岭大约出现在天猫与线下大牌握手言和的2016-2017 年,此前线上品牌多为 1.0 淘品牌,大规格、高性价比、宽人群基数且有流量支撑;而此后诞生的 2.0 猫品牌不再是“通路”定位,往往人群更细分,定倍率更高,才可以得到线上流量的定向支持,而网购人数增长和消费习惯的转变,更大的线上消费基数使“出淘”天花板向上打开。

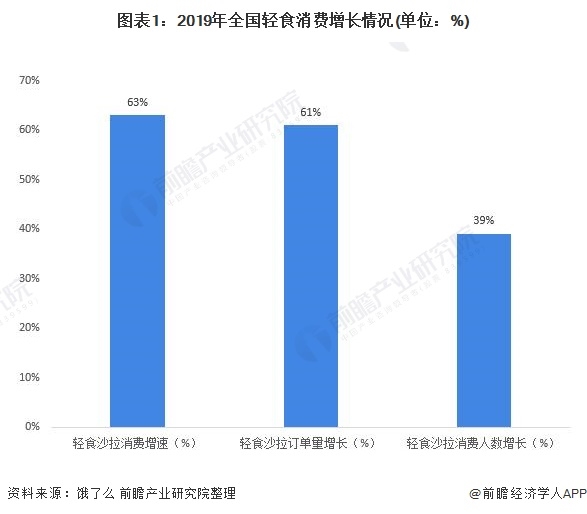

最容易做线上品类的充分性、必要性与补充优势。我们沿着加价倍率提升/制造端占比下降曲线,以 M 端占比与 S 端占比为抓手,将线上消费品分为四大品类:1。囤货型低价必选品,易品类而难品牌,目前较为可行的品牌商业模式是南极电商;2。高价长生命周期必需品,对于平台有一定议价能力,能带领平台下沉;3。与生活方式强挂钩消费品,如新休闲食品/宠物用品/小家电/居家休闲与运动内衣等,在产品升级、颜值经济、营销场景搭建以及女性价值观变化上在各细分赛道享有优势,最适宜产生 2.0 猫品牌;4。高加价、重品牌品类,如化妆品,线上化属于转入公域的过程。

我们认为线上诞生品牌的充分性在于加价倍率打开营销容错空间。必要性在于品牌营销的传播方式适用于新的媒体流量高地,并抓住特定流量机会。

在流量的更迭过程中,我们对“上量”后品牌如何平衡增长与品牌价值结合三只松鼠、完美日记以及 HFP 的对比给出答案:首先对于所有线上 DTC 品牌而言面临最大的痛点在于流量不具备规模效应;其次,赛道决定“品”本身是否具备差异性,从而决定品牌定价能力和稳定状态下的利润率水平;最后,品牌的流量结构与转身战略是否能对利润率进行优化,线上流量结构上越能打出强单品和强品类的品牌,越能得到免费流量的支持,营销费率能不断优化;转身向线下和私域都需要明晰的定位、货折控制定力。最后,创始人的能力决定品牌是否能出圈,创始人的出处与特质一定程度上决定品牌在公域打完后的归途——线下、私域、TP 代运营。

在案例分析中我们结合股价与成长阶段复盘重点解决如下问题:品牌在线上成长有几个阶段,每个阶段有什么特征?什么样的品牌会老化?什么会长存?留存的品牌做对了什么?

我们认为,1.0 淘品牌中杰出代表南极电商、阿芙精油、三只松鼠、御家汇等,利用流量红利时机,快速上量,探索出完全不同发展路径:1)低加价白牌品类中,穿越周期的是南极电商利用长尾流量+贴牌;2)1.0 淘品牌的成长:阿芙→私域;御家汇→TP;三只松鼠→线下;2.0 猫品牌的新玩家中不乏 B 端企业与转战线上的线下品牌:1)2B 转 2C:新宝股份→强线上运营+自有品牌孵化,北鼎股份→新零售;2)线下转线上:珀莱雅利用全域自运营享受线上红利;3)互联网原生品牌:完美日记“大中台、小前台”,运营能力复制开启多品牌矩阵;

结合线上渗透率、线上零售场的变化以及流量规则的变化归纳演绎:未来可能会有更多契合新流量规则的极致性价比品牌、强私域与 brand.com 属性产品的出现。

风险提示:电商全面征税可能会影响部分品牌、直播电商监管、线上消费品竞争格局更激烈等。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-12-30 16:50:11

2020-12-30 15:49:04

2020-12-30 13:49:51

2020-12-30 13:49:05

2020-12-30 11:49:05

2020-12-30 10:49:04

热点排行

精彩文章

2020-12-30 13:49:23

2020-12-30 11:50:02

2020-12-30 09:50:03

2020-12-29 19:49:16

2020-12-29 15:50:25

2020-12-29 11:49:21

热门推荐