时间:2020-12-08 10:49:10来源:姜超宏观债券研究

概要

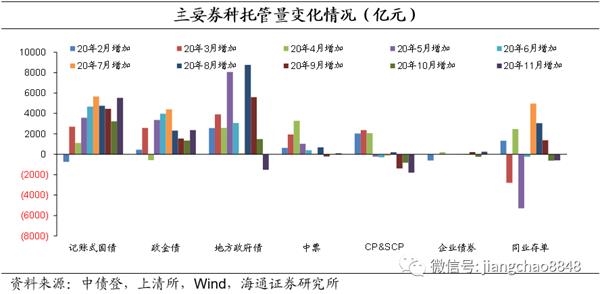

20年11月债券托管数据已公布,中债登和上清所债券托管总量共计100.8万亿元,相比10月增加了8359亿元,增量环比增加2947亿元。托管量增加的券种主要是利率债,而同业存单、信用债的托管量则明显减少。

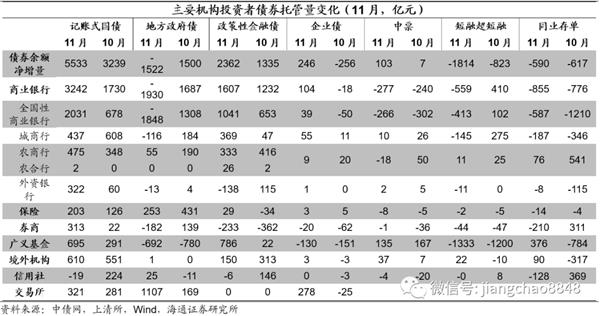

分券种来看,11月份,利率债托管量增加且增幅略增。其中,地方债托管量明显减少,主要是由商业银行和广义基金显著减持,交易所则大幅增持;政金债主要为商业银行、广义基金和境外机构增持,券商减持;国债主要为商业银行、广义基金和境外机构增持。信用债11月托管量继续减少,其中,短融和超短融减少1814亿元,主要减持机构为广义基金和商业银行,中票和企业债的托管量均有所增加。11月同业存单托管量减少,主要减持机构是商业银行和券商,主要增持方是广义基金。

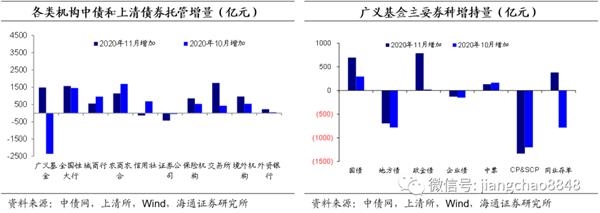

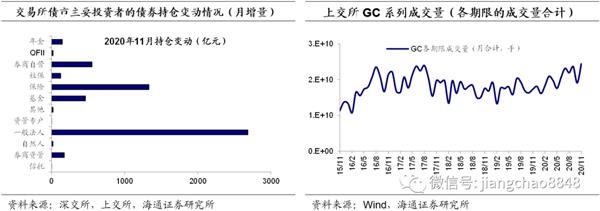

分机构来看,境外机构配债力度回升,交易所持仓量创新高,非银转托管至交易所融资。各类银行均增持,全国性大行增持力度小幅增强,其余增持力度均减弱。具体来看,全国性商业银行主要减持短融超短融、中票和存单;城商行主要减持地方债、短融超短融和同业存单;农商农合是主要券种均增持。广义基金转为增持1488亿元,主要增持国债、政金债和同业存单;保险是继续增持且力度回升、而券商减持力度加大;境外机构配债力度回升明显,单月增持量为967亿元,较上个月增量增加422亿元,外资行也明显增持。此外,交易所增持量高达1744亿元,增量环比增加1312亿元,主要是因为11月份信用风险升温导致机构提高质押券要求,非银借钱难度加大,纷纷将利率债和企业债转托管至交易所以便融资。

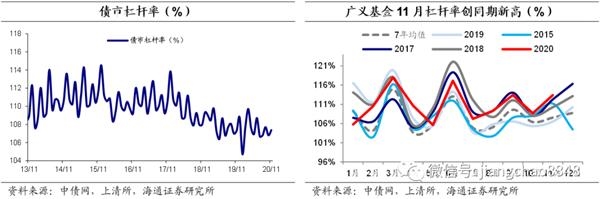

杠杆方面,债市杠杆率同比略有回升,配置户(银行、保险)继续降杠杆、银行杠杆率创历史同期新低,券商转为降杠杆,广义基金继续加杠杆。11月债市杠杆率为107.38%,环比上升0.58个百分点,同比上升0.05个百分点,债市杠杆率同比略有反弹。具体来说,银行杠杆率同比下降2.5个百分点至96.8%;非银杠杆方面,保险杠杆率同比下降1.2个百分点至106%,券商杠杆率同比下降4.9个百分点至226%,环比上升6个百分点;广义基金杠杆率113%,环比上升4.7个百分点,同比上升6.9个百分点。

11月受超预期信用违约事件影响,央行出手呵护市场流动性,公开市场投放放量(当月净投放4300亿元,其中MLF净投放4000亿元),虽然债市供给继续回落,但经济复苏强劲,债市整体大幅下跌。展望12月,建议关注短债和超长债的交易性机会。我们认为本轮熊市或延续至明年二季度,今年年末依然建议以防风险为主,可适当关注曲线两端。一方面可继续关注短债(短端利率债和存单)的交易性机会,主要原因是短端利率均已调整至历史中位数以上,随着年末财政支出加快、债市供需格局改善、央行呵护年末资金面,3M~1Y货币利率有所企稳;另一方面地方债发行新规使得长久期地方债稀缺性凸显,保险机构可关注超长债的配置价值。

-----------------------------------------

第一,利率债托管量增加,信用债、同业存单托管量减少

20年11月债券托管数据已公布,中债登和上清所债券托管总量共计100.8万亿元,相比10月增加8359亿元,增量环比增加2947亿元。托管量增加的券种主要是利率债,而同业存单、信用债则明显减少。

具体来看,利率债方面,11月托管量继续增加,且增幅略增。其中记账式国债增加5533亿元,增量环比增加2294亿元;政金债增加2362亿元,增量环比增加1027亿元;地方债减少1522亿元,增量环比减少3022亿元。

信用债方面,11月托管量继续减少。其中,短融超短融减少1814亿元,减少幅度环比增加991亿元;企业债环比略增246亿元,增量环比增加501亿元;中票增加103亿元,增量环比增加96亿元。此外,11月存单减少590亿元,减幅环比缩小28亿元。

第二,广义基金转为增持,主要增持国债、政金债和同业存单

11月广义基金持仓量增加1488亿元,增量环比增加3845亿元,主要增持国债、政金债和存单。具体来看,国债增持695亿元,政金债增持786亿元,存单增持376亿元;主要减持地方债和短融超短融,分别减持692亿元、1333亿元;企业债和中票分别减持130亿元、增持135亿元。

第三,商业银行:持仓增幅减弱,主要增持国债+政金债,减持地方债+信用债+存单

11月商业银行持仓增加3433亿元,增量环比减少740亿元。分券种来看,国债持仓增加3242亿元,环比增加1512亿元;政金债持仓增加1607亿元,环比增加376亿元;地方债减持1930亿元,环比减少3617亿元;信用债持仓减少731亿元,增量环比减少883亿元;同业存单持仓减少855亿元。总体来看,银行11月持仓增量继续减小,主要增持国债、政金债,减持地方债、信用债和同业存单。

分机构来看,全国性大行、城商行、农商农合均增持,全国性大行增持力度小幅增强,其余均减弱。具体来看,全国性商业银行主要减持短融超短融、中票和存单。全国性大行11月债券持仓增加1569亿元,增量环比增加116亿元。利率债方面,地方债减持1848亿元,国债增持2031亿元,政金债增持1041亿元;信用债方面,全国性大行11月增持企业债39亿元,减持短融超短融413亿元、中票266亿元,信用债持仓共减少640亿元;此外,同业存单显著减持587亿元。

城商行主要减持地方债、短融超短融和同业存单。城商行11月债券持仓量增加562亿元,环比减少396亿元。其中,地方债减持116亿元,国债增持437亿元,政金债增持369亿元;信用债减持80亿元,主要减持短融超短融145亿元,小幅增持企业债55亿元、中票10亿元。此外,减持同业存单187亿元。

农商农合继续增持但增幅减弱,主要券种均增持。农商农合11月份债券持仓量增加1140亿元,环比减少551亿元。其中国债增持477亿元,政金债增持359亿元,地方债增持55亿元,存单增持76亿元,信用债增持2亿元。

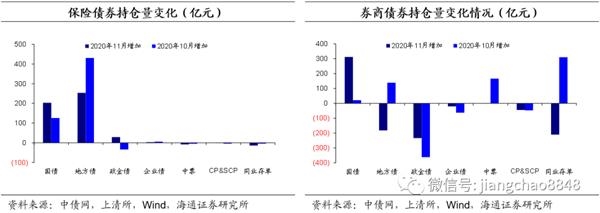

第四,保险继续增持、券商维持减持

11月保险持仓增加860亿元,环比增加320亿元,其中主要增持利率债、减持信用债和存单。具体来看,地方债增持253亿元、国债增持203亿元、政金债增持29亿元;信用债中中票减持8亿元,短融超短融减持2亿元、企业债增持3亿元;同业存单减持14亿元。11月券商持仓减少426亿元,减幅环比增大379亿元,除国债增持313亿元,其余主要券种均减持,其中,政金债减持233亿元、地方债减持182亿元、信用债减持65亿元、存单减持210亿元。

第五,交易所债券托管量创历史新高

深交所和上交所的债券托管数据显示,交易所债券托管量大幅增加主要是因为保险显著增持地方债,另外基金、券商也在交易所增持了400~600亿元左右的债券,其中主要是增持利率债。究其原因主要是:11月份超预期信用违约事件持续发酵,引发流动性分层,导致质押券标准提高,非银借钱难度加大,因此转向交易所以缓解银行间债市融资能力受限的困境;此外,11月下旬交易所有大量资金涌入,上交所GC系列月成交量创历史新高。

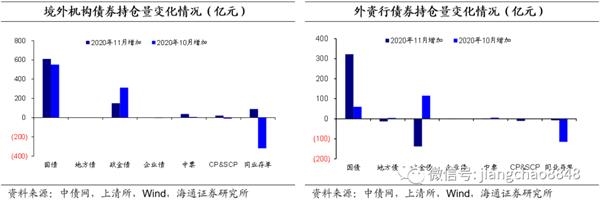

第六,境外机构配债力度回升、外资行明显增持

11月境外机构增持力度回升,增持银行间债券967亿元,环比增加422亿元,主要券种均增持,其中国债和政金债增持幅度较大,具体来,国债增持610亿元、政金债增持150亿元、存单增持79亿元、信用债增持62亿元。11月外资行持仓量增加234亿元,增量环比增加188亿元,主要增持国债322亿元、减持政金债138亿元。

第七,债市杠杆率同比略有回升

20年11月中债登待回购余额5.23万亿元,环比增加4489亿元,11月债市杠杆率为107.38%,环比上升0.58个百分点,同比上升0.05个百分点,债市杠杆率同比略有回升。

机构方面,配置户(银行、保险)继续降杠杆,交易盘之中券商转为降杠杆、基金继续加杠杆,银行杠杆率创历史同期新低,而广义基金杠杆率创同期新高。具体来说,银行杠杆率同比下降2.5个百分点至96.8%;非银杠杆方面,保险杠杆率同比下降1.2个百分点至106%,券商杠杆率同比下降4.9个百分点至226%,环比上升6个百分点;广义基金杠杆率113%,环比上升4.7个百分点,同比上升6.9个百分点。

11月受超预期信用违约事件影响,央行出手呵护市场流动性,公开市场投放放量(当月净投放4300亿元,其中MLF净投放4000亿元),虽然债市供给继续回落,但经济复苏强劲,债市整体大幅下跌。展望12月,建议关注短债和超长债的交易性机会。我们认为本轮熊市或延续至明年二季度,今年年末依然建议以防风险为主,可适当关注曲线两端。一方面可继续关注短债(短端利率债和存单)的交易性机会,主要原因是短端利率均已调整至历史中位数以上,随着年末财政支出加快、债市供需格局改善、央行呵护年末资金面,3M~1Y货币利率有所企稳;另一方面地方债发行新规使得长久期地方债稀缺性凸显,保险机构可关注超长债的配置价值。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-12-07 18:49:51

2020-12-07 17:49:15

2020-12-07 16:49:08

2020-12-07 15:49:55

2020-12-07 15:49:08

2020-12-07 13:50:14

热点排行

精彩文章

2020-12-08 07:49:54

2020-12-07 19:50:25

2020-12-07 15:50:13

2020-12-07 14:50:21

2020-12-07 13:49:47

2020-12-07 10:49:38

热门推荐