时间:2021-03-24 14:49:57来源:安信证券

写在前面:暨小电科技开启上市辅导(深交所)之后,我国最大的共享充电宝(市占率34.4%)怪兽充电赴美上市,资本市场有望迎来共享经济的第一股。本篇我们将深入剖析怪兽充电,分析其商业模式、行业特征以及上市蕴藏的资本逻辑。

中国最大的共享充电宝企业怪兽充电拟赴美上市,2020 年市场份额34.4%、净利润7540 万元:通过背靠紫米供应链,怪兽充电通过出租充电宝获取收入、占比95%以上,目前已铺设超过66.4 万POI(点位)和500 万多个充电宝,累计注册用户超过2.19 亿。根据艾瑞咨询报告,2020年怪兽充电市场份额达34.4%,位列共享充电行业第一。2020 年,怪兽充电实现营收28.1 亿元(+38.9%)。2019、2020 年怪兽充电实现净利润1.67 亿元和7542.7 万元,净利润率从8.2%下滑至2.7%。

共享充电宝目前形成以分成激励地推运营-加速点位抢占-形成规模效应-提价实现盈利的商业模式:纵观共享充电宝行业,主要是搭建营销团队、开拓B 端商家、密集铺设线下点位、与商户分成获取利润。

其中点位、运营以及资金是核心要素。其中1)点位-让利60%给商家:

共享充电宝不具有用户粘性,对线下场景的依赖性较强,特别是热门商圈入驻成本、分成升高,厂商通过充分让利抢占市场。怪兽充电2020年佣金比率为44.1%,对地区合作伙伴的入场费率达到14%;2)运营:

目前以直营和服务商为主,激励费率受到行业竞争的影响,早期阶段主要以地推为主,后续阶段共享充电宝将与重要位置合作伙伴和网络合作伙伴提供竞争性一揽子服务,以确保有效的扩展和保留。3)资金:

不仅仅用于充电宝设备的成本,实际上主要是线下设备的铺设成本。

早期阶段资本提供充足的现金流供运营商扩张、占领市场,后期市场铺设完毕后,仍需资本加持,如2019、2020 年,怪兽充电的经营活动净现金流入量9.8 亿元,投资活动净现金流出达到11.29 亿元。

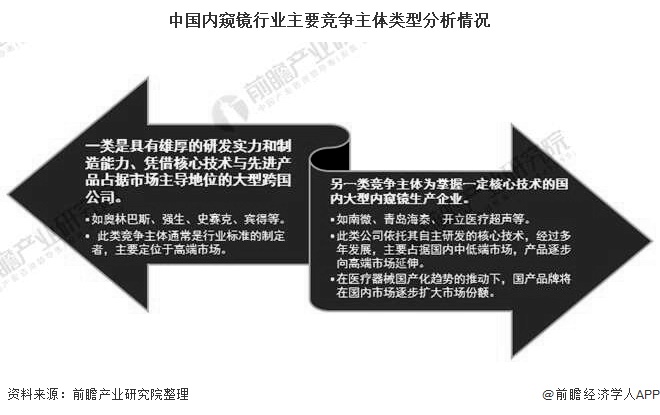

美团入局、快充技术等冲击市场格局,单一的盈利模式后续可开发广告收入、挖掘客户流量:美团于2020 年上半年重启充电宝业务,凭借流量和商家资源优势,有望对目前市场格局(“三电一兽”CR4 高达83.1%)形成冲击,获得竞争领先地位。除此之外,快充技术以及手机电池续航能力增强有望缓解用电焦虑,分场景涨价下削弱用户消费意愿,后续在产品性能、专利技术以及拓展多元化收入结构是重点。目前广告收入在营收占比中不足5%,参照自动售货机友宝在线广告收入达到近20%,后续广告端收入开发是共享充电宝公司需要大力拓展的重要方向。

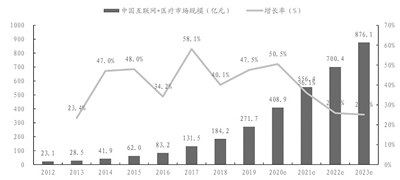

缓解充电焦虑、满足应急性消费需求,移动充电服务市场CAGR 为36.2%、下沉市场有待进一步拓展:智能手机渗透率提升,用户手机使用时间延长,碎片化场景增多,庞大的潜在用户以及用电焦虑驱动,2020-2028 年共享充电宝市场CAGR 为36.2%、2028 年预计1063 亿元,用户数达到近3 亿人。目前行业发展日趋成熟,商业模式得到市场验证,一二线高产区域得以覆盖,用户习惯培养成功,并且基本实现盈利。其中餐饮场景渗透率达到50%,预计一线和二线城市的渗透率将提高,同时将逐渐进入三线及以下城市。从用户规模、设备铺设密度和广度以及规模体量上看,“三电一兽”都处于领先地位,2020 年行业CR4 高达83.1%。

风险提示:行业竞争加剧,业务结构单一风险

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-03-24 09:51:54

2021-03-24 08:49:58

2021-03-24 07:49:06

2021-03-23 18:49:35

2021-03-23 17:49:31

2021-03-23 16:49:34

热点排行

精彩文章

2021-03-24 12:50:36

2021-03-24 11:52:04

2021-03-24 09:53:02

2021-03-24 09:52:12

2021-03-23 17:49:48

2021-03-23 15:50:02

热门推荐