时间:2021-04-14 12:51:50来源:普益标准

近年来,我国民众理财观念逐步加深,银行理财产品受到了广泛关注。而理财产品大热的背后是产品年化收益率呈现两极分化,负收益的出现使得各大银行资产管理能力承受极大考验,投资者更加关注产品持仓情况,不再盲目投资理财产品。本文就部分理财产品进行分析,探讨商业银行理财产品持仓情况。

一、 2020年新发理财产品底层资产投向

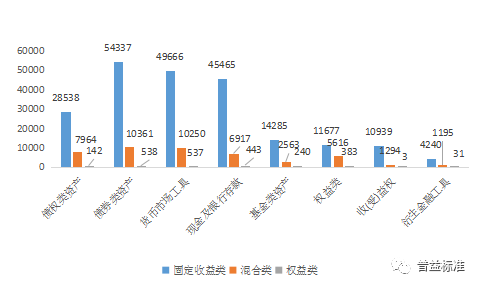

因2018年“资管新规”将理财产品明确划分为固定收益类、混合类、以及权益类,且对各类理财产品资产构成进行了严格限制。本文将依照该划分,对产品底层资产进行分析。

按照资金投向分类,底层资产大致可以分为债权类、债券类、货币市场工具、现金及银行存款、基金类、权益类、收(受)益权以及金融衍生工具。据普益标准统计,2020年发行、详细披露资金投向的产品共68116款,其中固定收益类55470款,混合类10494款,权益类产品554款。其中对于固定收益类产品,投资债权类资产最多,涉及该类底层资产的理财产品占比高达97.96%;其次为货币市场工具,现金及银行存款位居第三,占比均高于80%;除金融衍生工具、收(受)益权以外,权益类占比最低,为21.05%,与固定收益类要求基本吻合。

对于混合类产品,投资债券类资产最多,涉及该类底层资产的理财产品占比高达98.73%,其次为货币市场工具,为97.67%;债权类位居第三。除金融衍生工具、收(受)益权以外,基金类占比最低。与固收类产品不同的是,混合类产品大多涉及多种底层资产,整体投资方向较为丰富。

对于权益类产品而言,债券类底层资产为产品核心,其中97.11%产品涉及该类资产;其次为货币市场工具与现金及银行存款,其中货币市场工具占比高达96.93%。由此可见,固定收益类产品与权益类产品相比,固收类权益类产品投向较少而债权类涉及较多,但如债权类资产、货币市场工具、以及现金及银行存款仍旧是不可或缺的底层资产。

图表1 2020年发行理财产品底层资产投向情况(款)

数据来源:普益标准

二、 公募基金与同类理财产品底层资产持仓差异

根据投向不同,公募基金大致可以分成股票型、债券型、混合型、货币市场型基金以及其他类。其中股票型公募基金80%以上基金资产投入股票,与权益类理财产品80%以上投入权益类资产有相似之处;但二者不同的是与公募基金相比,银行间接投资较多,资产配置交由资管机构进行配置管理,FOF成为权益类资产主要配置方式。目前银行理财权益类产品大多接近于FOF基金。

债券型基金80%以上的基金资产投资于债券,根据投资股票的比例不同,债券型基金又可分为纯债券型基金与普通债劵型基金;货币市场基金指仅投向货币市场工具,比如一年内到期的国债、央行票据、银行存款、大额存单之类的资产。债权类基金底层资产比重上与固收类理财产品较为接近,不同的是除通过各券商资管计划间接投资债券类外,固收类理财产品投资非标准化债权资产。由于固收类理财资产配置要求为固收类资产高于80%,未仅限于货币类或债权类资产,具体底层资产与债券型基金、货币市场基金仍有较大区别。

混合型基金与混合型理财产品较为接近,但对于权益类资产二者持仓表现仍有不同。与权益类产品相似,混合型银行理财在配置权益类资产时多通过FOF、MOM等基金,较少直接投入股市。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-04-14 12:51:50

2021-04-14 12:51:05

2021-04-13 19:49:56

2021-04-13 15:49:47

2021-04-13 14:49:57

2021-04-13 12:49:43

热点排行

精彩文章

2021-04-13 16:50:34

2021-04-13 14:50:08

2021-04-13 13:49:21

2021-04-13 12:49:59

2021-04-13 07:50:04

2021-04-12 18:49:31

热门推荐