时间:2021-04-03 13:49:25来源:普益标准

一、持仓数据有利于客户精确跟踪产品运作情况

客户在筛选净值型理财产品时,往往通过查看产品说明书中的业绩基准、风险等级和相关策略来抉择。但往往各产品的细致差异在产品说明书和净值数据中难以全面体现,而产品净值化运作后,客户可以通过跟踪产品的定期运作报告,以及基于净值计算的业绩指标来量化各产品实际的运作情况,进行产品的精细化筛选。

目前绝大多数产品的季度运作报告中,都披露了对应报告期实现的具体收益率和季末的一些时点信息,包括产品存续规模、持仓资产类别、前十名持仓资产以及持有的非标债权情况。一方面,可以通过比较产品实际的运作期收益,了解底层资产的配置情况,便可以客观地比较各理财产品,判断各银行的自主管理能力及风险控制能力和投资策略执行能力。另一方面,可以通过净值数据测算出夏普比率等综合业绩指标,从而筛选出最适合自己的理财产品,在自身的风险承受范围里,最大化投资价值。

二、产品季度报告的运作情况

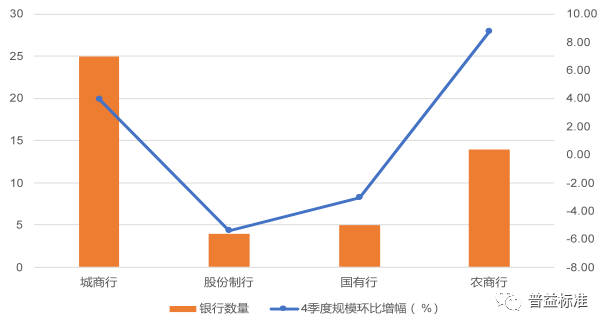

(一)2020年四季度理财产品存续规模环比下降2.23%

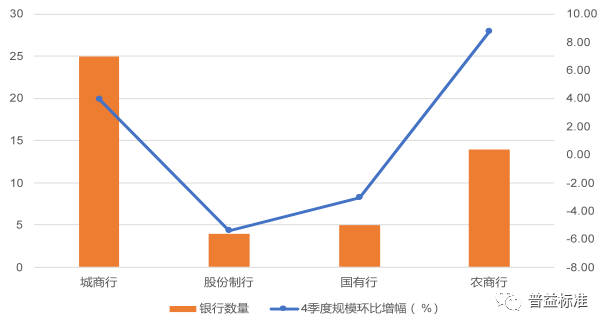

根据48家银行披露的2200款产品(个人可投资)于2020年4季度末的存续规模变化情况来看,其整体存续规模较3季度末小幅下降-2.23%。从银行类型来看,部分城商行和农商行2020年4季度存续规模较3季度小幅增长,部分股份制行及国有行的部分净值型产品存续规模较3季度小幅下降。这很可能是由于国有行和股份制银行属于全国性银行,整体受年末消费需求影响较大,而城商行和农商行等属于区域性银行,受年末时点因素影响相对较小。

图1:部分银行净值型产品2020年4季度存续规模环比变化

资料来源:普益标准金融数据平台

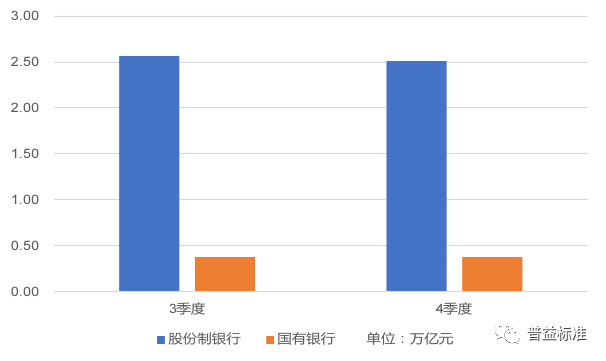

(二)全国性银行部分产品2020年4季度总资产规模环比下降1.86%

13家全国性银行连续两个季度均披露持仓数据的870款净值型个人产品(非结构性存款)于2020年4季度的运作报告显示,其整体资产规模由3季度2.94万亿元降至2.89万亿元,这些产品很可能受到年末消费需求因素影响,故总资产规模环比略有下降。从银行类型来看,国有银行产品的资产规模环比下降2.74%,股份制银行产品的总资产规模相对平稳,环比降幅为1.72%,但部分银行及产品的4季度运作情况尚未公布,这仅代表这870款产品的资产规模变化情况。

图2:13家全国性银行部分产品2020年4季度末总资产规模环比情况

资料来源:普益标准金融数据平台

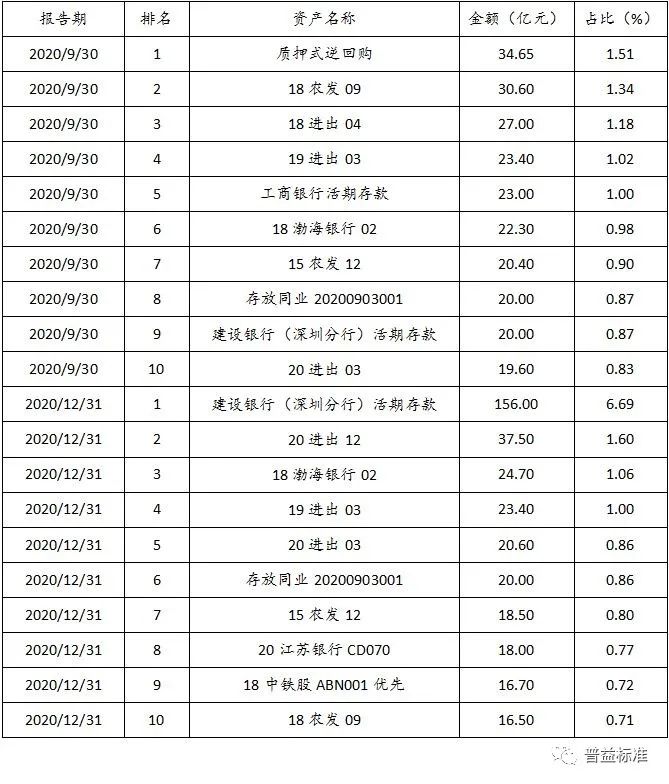

(三)4季度末兴业银行现金管理型产品资产规模最大

2020年4季度末,兴业银行的“现金宝-添利1号”净值型理财产品总资产规模为2333.05亿元,环比增长1.94%。从持仓资产类别来看,该产品于4季度末减少了拆放同业及买入返售资产,同时增加了现金存款等流动性资产以应对年末现金需求,另外新增了债券资产规模。

表1:兴业银行“现金宝-添利1号”2020年3、4季度资产类别情况

资料来源:普益标准金融数据平台

从重仓资产来看,现金宝-添利1号在2020年3季度末主要持有18农发09、18进出04、19进出03等债券,在4季度末则主要持有20进出12、18渤海银行02、19进出03和20进出04等债券,故两个季度间的持仓债券变化不大。在4季度末持仓第一的资产是活期存款,占比达6.7%,可见年末该现金管理性产品会重点加强流动性管理。

表2:兴业银行“现金宝-添利1号”2020年3、4季度持仓资产前10名

资料来源:普益标准金融数据平台

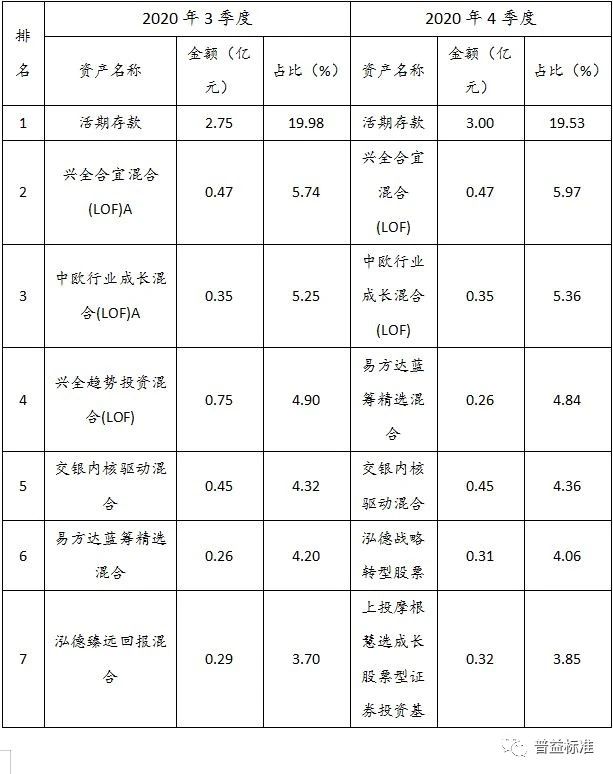

(四)近2个季度业绩较稳定的是兴睿优选进取混合类净值型理财产品

从2020年3季度、4季度末的近3个月复权净值涨跌幅来看,兴业银行的混合类产品—兴睿优选进取保持着较好的运作收益,其3季度末、4季度末的近3个月复权净值涨跌幅分别为10.87%、11.56%。该产品近两个季度的资产类别变化较小,均配置了26%左右的现金类资产,以及74%左右的权益类资产。

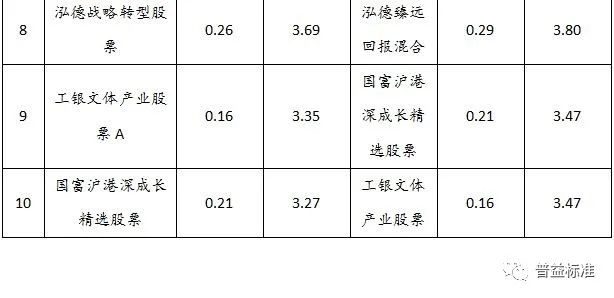

另外,从该产品近2个季度的重仓资产来看,该产品采用FOF方式进行投资管理。整体来看,3、4季度重仓的基金变化不大,4季度仅将兴全趋势投资混合基金替换为上投摩根慧选成长股票型证券投资基金。因此,该款产品的FOF持仓在近两个季度较为稳定,并在业绩方便表现良好,反应出其在基金评价筛选方面能力较好。

表3:兴业银行“兴睿优选进取”2020年3、4季度持仓资产前10名对比

资料来源:普益标准金融数据平台

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-04-03 13:49:11

2021-04-03 10:50:02

2021-04-03 10:49:15

2021-04-03 09:49:55

2021-04-03 09:49:09

2021-04-03 08:50:33

热点排行

精彩文章

2021-04-03 13:49:25

2021-04-03 10:50:19

2021-04-02 19:49:19

2021-04-02 18:49:16

2021-04-02 13:50:07

2021-04-02 11:50:10

热门推荐