时间:2021-03-11 08:51:22来源:中金点睛

年初至2021年3月8日,A/H股银行股票上涨9%/15%,同期沪深300指数下跌3%/恒生指数上涨5%,绝对收益和相对收益均录得较好表现。自4Q20起,市场逐步接受我们银行业绩V型反转的观点,并成为一致预期,在此不做赘述。近期境内外交流反馈,新增问题如下。我们再次重申,全面看好A/H银行股表现,行业本身处于业绩/估值反转的起点,宏观利率和监管环境同样利好行业表现,向前看1-4个季度,A/H银行有约39/45%的上涨空间,H>A,个股选择聚焦报表修复和盈利提升两条主线。

摘要

Q1:银行股行情的可持续性?我们正处于银行估值反转的起点。一个完整的银行业估值反转往往经历从低点开始的报表修复行情和盈利提升行情两个阶段,核心推动力分别是信用成本见顶回落,净息差/手续费收入弹性恢复,两个阶段略有交叉但特征明显。目前A/H银行远期市净率分别为0.9/0.7x,如果剔除招行、宁波、平安后,A/H银行估值回落至0.6/0.5x; 另外,目前经济复苏仍然处于进行时,贷款利率上行仍然是预期状态。因此,目前我们大概率处于报表修复为主和盈利提升逻辑为辅的阶段,也就是估值反转的起点。

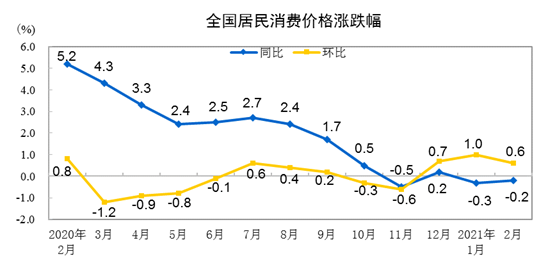

Q2:如何定义银行股上涨的宏观和市场环境?行业因素外,宏观经济/监管周期也是利好银行股票表现。宏观组预期今年GDP同比增速将达到9%左右,政府工作报告提出6%以上的增长目标,增长更加强调质量和效益,全球经济共振复苏也将计入股价预期,上行周期的持续性和幅度让人期待。其次,行业监管进入边际放松周期,体现为:金融科技纳入强监管框架,存在监管套利的异业竞争不复存在;大行普惠小微等指导边际趋宽松,区域行经营压力相当部分释放。最后,目前市场主逻辑是顺周期和再通胀,金融行业,尤其是银行经营明显受益于两者,我们统计,A/H银行在目前利率上行周期有67%概率录得相对和绝对回报。

Q3:未来A/H上涨空间有多少? 业绩V型反转外,我们再次重申,本轮银行估值反转的核心因素还包括风险溢价因素(ERP)的V型反转。目前,H股/A股目前录得16%/10%,较过去十年历史低点的6%/7%仍有较大调整空间,主要源自过去十年第一次行业业绩负增长大幅修复资产负债表,相当部分银行机构的报表修复至投资者认可的真实健康状态(如披露2020年报后的平安银行)。向前看,我们认为A/H银行股上涨空间约为39/45%。

Q4:更看好哪些股票表现?报表修复逻辑与盈利提升逻辑并重。报表修复,即银行资产负债表快速修复至投资者认可的真实健康状态,在目前信息披露基础和投资者情绪(风险溢价因素部分提现)上,资产质量指标组合要求更高,这需要PPOP增长提供财务资源。相比招行、平安的估值提升要求,报表修复逻辑演绎需要的充要条件更低,因此更容易实现。个股推荐报表修复逻辑以及盈利提升逻辑下的标的。

风险

流动性收紧超预期。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-03-10 15:49:09

2021-03-10 14:49:36

2021-03-10 09:49:52

2021-03-10 08:49:13

2021-03-09 14:50:02

2021-03-09 12:49:06

热点排行

精彩文章

2021-03-11 08:50:38

2021-03-10 16:49:43

2021-03-10 15:49:24

2021-03-10 10:50:09

2021-03-10 09:49:23

2021-03-10 08:49:29

热门推荐