时间:2021-03-27 07:49:56来源:证券日报

随着创新药逐渐进入商业化阶段,作为创新药“卖水人”CDMO(全称为Contract Development Manufacture Organization,即:合同研发生产组织)赛道的发展引起了市场关注。

自去年3月19日以来,截至2021年3月26日,龙头企业药明生物股价最高涨幅超180%;今年3月份公司连续进行了两项收购加码生物药CDMO。与此同时,各路资本仍不断向生物药CDMO领域进行投资。

当下,生物药CDMO赛道的格局如何?在强者恒强的逻辑之下,资本和行业企业仍不断加码,未来CDMO行业产能尤其是生物药CDMO产能是否会过剩?

北京鼎臣医药管理咨询中心负责人史立臣向《证券日报》记者表示:“当下CDMO行业的订单主要集中在排名前50的医药企业巨头,其他传统制药企业的需求尚未激发出来。这也意味着当前CDMO行业的竞争是十分激烈的,但就潜在市场而言,仍有较大的发展空间。”

“中国生物药产能会不会过剩,这是一个见仁见智的问题。我对中国生物药行业非常有信心,但某些企业的产能可能会过剩,这些企业将来要么就做CMO要不然就降价卖厂。生物药企自建厂房是一个非常高风险的事情。CMO实际上是共享服务平台,CMO的商业模式跟滴滴打车、亚马逊云服务是(类似)的。但国内很多企业还没有认识到这一点,后面会发现建完厂以后运营起来非常难。”药明生物CEO陈智胜在接受《证券日报》记者采访时表示。

医药CMO,即医药生产外包服务,通过合同形式为制药企业在药物生产过程中提供专业化服务,包括临床和商业化阶段的药物制备和工艺开发,涉及临床用药、中间体制造、原料药生产、制剂生产以及包装等服务。

不断加码的“黄金”市场

创新药“淘金热”背景下扮演“卖水者”角色医药外包公司的业务爆发式增长得到印证。

近日,药明生物发布的业绩报告显示,2020年,公司营收同比增长40.9%至人民币56.12亿元,实现归属于公司股东的净利润同比上涨66.6%至人民币16.89亿元。值得一提的是,公司未完成订单量总额从2019年12月31日的51.02亿美元同比增长122%至2020年12月31日的113.24亿美元。

在交出上述靓丽业绩的背后,药明生物今年连续开展了两项收购。其中,3月17日,药明生物宣布收购辉瑞中国位于杭州的先进生物药生产基地,该交易预计在2021年上半年完成。药明生物称,此举将迅速提升公司原液和制剂产能,满足激增的商业化生产服务需求。与此同时,药明生物紧接着又宣布收购苏桥生物超过90%的股份,并与康桥资本达成战略合作。

“截至2020年年底,公司的未完成订单是113.2亿美元,其中生产订单就占了一半以上。公司自建厂的速度已经快赶不上需求的速度。在中国,我们收购杭州的先进生物药生产基地和苏桥生物股权,可以把有经验的员工派过去,迅速提升厂房产能利用率。通过收购,(预计第一年满产)可以贡献2亿美元以上的收入,这是我们买厂和买CDMO公司的逻辑。”陈智胜向记者表示。

随着以单克隆抗体为代表的生物药迅猛发展,尤其是中国生物科技技术企业的爆发性增长,推升了产业对生物制剂CRO/CDMO的强劲需求。自建产能还是利用CDMO的平台进行生产仍是当前生物药创新药企需要面临的选择。

在商业化的激烈竞争下,许多实力较强的创新药公司正在自建产能。以国产PD-1单抗企业为例,恒瑞医药、百济神州、君实生物、信达生物4家均拥有自身的生产基地。

未来生物药CDMO赛道的前景如何?是否会存在行业产能过剩的可能?药明生物CEO陈智胜在接受《证券日报》记者采访时表示:“未来中国生物药企业的趋势是肯定是越来越少自己建厂,越来越多用CMO服务。20年前欧美公司都在自己建厂,后来有很多惨痛教训,现在也都倾向于通过CMO服务,这也是我们药明生物发展好的原因之一。”

后进入者前景如何?

西南证券发布的研报认为,生物药CDMO发展潜力巨大,市场规模增长迅速。全球生物药市场规模不断扩大,EvaluatePharma预测生物药在2024年将达到3830亿美元市场。随着生物药市场规模的不断扩大,生物制药研发外包服务也在不断增多。根据弗若斯特沙利文的预测,2021年,全球生物制药外包市场预计将达到200亿美元,2016年-2021年的年复合增速为19%。随着创新生物制药的发展,生物制药外包行业未来可期。

在药明生物加码生物药CDMO之际,行业内其他龙头企业以及投资机构也纷纷向这一领域重金投入。

博腾股份表示,制剂CDMO业务和生物CDMO业务作为公司未来三年重点发展的业务。凯莱英3月24日在回复投资者采访时表示,公司生物大分子CDMO业务板块计划在未来建设成为全球领先的开放式、一体化生物制药能力和技术赋能平台,将一站式服务范围从早期临床中试项目扩大到商业化生产,涵盖更广的制药价值链。2020年在疫情影响下,生物大分子版块仍然按照既定计划完成了工艺开发平台的搭建工作,蛋白原液的Non-GMP/GMP生产平台、液体无菌灌装和冻干制剂Non-GMP/GMP生产平台也在调试、验证及试运行中。

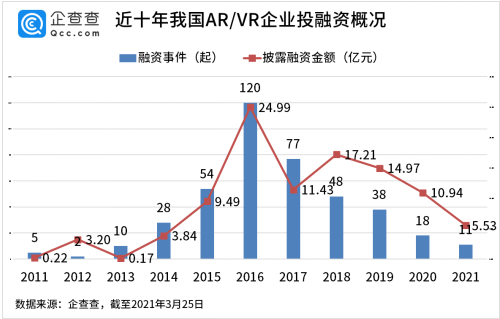

与此同时,新兴的CDMO企业融资案例也接踵而至。医药魔方数据显示,2021年开年以来,已经有近30家CRO/CDMO披露获得融资,其中早期融资(A轮之前)有10家。上海臻格生物技术有限公司(以下简称“臻格生物”)于3月22日对外宣布完成7000万美元B轮融资,由启明创投和IDG资本共同领投。

对于资本加速涌入生物药CDMO领域,强者恒强的逻辑是否也适合该赛道?后进入者是否还存有机会?

陈智胜认为,生物药CDMO肯定是强者恒强,国内生物药CDMO首先靠产能优势;其次靠人才优势。“我们的项目和客户都已经达到了相当大的体量。今年还有一点就是供应链,我们的采购量达到上百亿人民币的规模。”

“除了刚才提到的几个优势,另外一个就是新的业务,包括双抗、ADC还有疫苗,这都需要提前几年布署赛道和技术平台。投资人应该清楚地看到,生物药CDMO领域再投出下一个药明生物几乎不太可能。”陈智胜向记者表示。

对此,史立臣认为,就如PD-1被市场认为研发过热、存在泡沫一样,生物药CDMO领域也会存在泡沫。不过,当下排名50开外的药企研发需求尚未被激发出来,生物药CDMO在一定程度上需要去引导这些药企去规划产品、进行研发立项。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-03-26 14:49:49

2021-03-26 14:49:05

2021-03-26 13:49:02

2021-03-26 11:49:14

2021-03-26 09:51:29

2021-03-26 09:50:42

热点排行

精彩文章

2021-03-26 19:50:04

2021-03-25 19:50:11

2021-03-25 18:50:09

2021-03-25 18:49:23

2021-03-25 15:50:06

2021-03-25 15:49:19

热门推荐