时间:2021-03-10 11:50:20来源:明晰笔谈

2021年3月5日据路透社报道,部分银行近期收到了来自监管层的窗口指导,要求控制今年总体信贷规模,以防范与国内金融市场相关的风险。同时从市场声音看,今年年初银行信贷额度总体也较为紧张,部分银行也出现了额度受限的情况。整体上说今年信用投放节奏大概率将放缓,那么银行信贷额度将如何变化?

从历史上看,我国在不同时期内实行不同的信贷限额管理模式。在1998年之前,央行将信贷规模作为货币政策的中介目标和操作目标。后来央行于1998年取消了对国有独资商业银行的贷款额度控制,并在2011年开始实施合意贷款规模约束机制。最终于 2016年起央行实行“宏观审慎评估体系”(MPA)考核。从大趋势上讲,我国的信贷额度管理进程是在简单的总额管理基础上,不断细化经济增长以及信贷结构相关的指标,以达到精细化调控的目的。

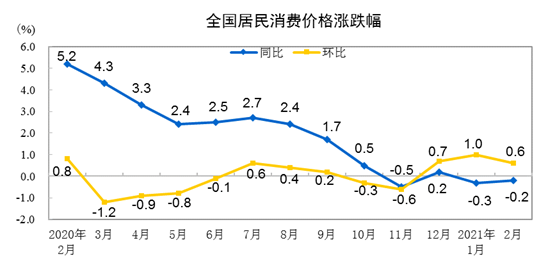

内外两个视角理解信贷额度约束:边际收缩。从外部约束看,贷款利率的走升与贷款需求的下降意味着信贷额度受限。从银保监会主席郭树清在3月2日银保监会国新办新闻发布会上的发言看,今年信贷利率大概率将从低位有所回升。另外由于抗疫相关的经济托底政策力度也在减弱,今年的整体信贷需求相较去年大概率将会缩小。因此从整体外部约束上说,预计今年贷款利率回升与贷款需求下降将同时发生,从贷款供需框架看商业银行信贷额度则会有所缩小。从内部约束看,有限的超储总量和不良资产处置推进也对银行信贷供给产生约束。在外部信用环境的收紧制约银行信用额度的同时,商业银行相对有限的超储总量以及资本压力也将对信贷供给产生一定的内部约束。从历史经验看,不良贷款核销量较大的年份通常资本充足率有下降倾向,而今年银保监会主席郭树清定调“2021年将保持处置力度不减”,预计也会带来一定的资本压力,对广义信用的投放产生影响。2020年年末银行体系超储能支持的信用创造总量大约在27.4万亿元左右,并没有明显增长,同时政府债发行也并未大幅退坡,信贷增长基数也不小,银行信用投放的约束还是较强的。

银行资金的“切换效应”或提振债市配置力量。首先,如果信贷供给下降将降低信贷投放总量,同时类似票据贴现这种类信贷业务也会受到影响;部分没有发债融资资质的企业也将无法获得融资,整体信贷利率水平有回升压力。另外,商业银行无法配置在信贷资产上的资金将会转移至证券市场,对债市配置力量会有提振。若今年年内央行货币政策态度维持中性态度,信贷额度的限制也将释放银行部门的配置需求。

后市展望:从外部约束角度上看,贷款利率回升叠加融资需求边际下降的过程必然要求整体信贷供给量下降;从内部约束角度上看,相对紧张的超储规模会限制银行信用创造的能力,同时持续发力的不良处置进程也会对银行资本产生压力。而收缩的信贷额度也将使得银行产生“资产配置切换”,或利好债市配置力量。从市场角度上说,当前资金面维持紧平衡的态势已经逐渐被市场消化,信贷供给的下降将会逐渐形成对债市的利好。短期内10年期国债收益率或将在3-3.3%的水平附近震荡,随着广义流动性收紧以及后续基本面逻辑的落地,预计利率将迎来下行空间。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-03-10 09:49:52

2021-03-10 08:49:13

2021-03-09 14:50:02

2021-03-09 12:49:06

2021-03-09 11:49:53

2021-03-08 17:50:00

热点排行

精彩文章

2021-03-10 10:50:09

2021-03-10 09:49:23

2021-03-10 08:49:29

2021-03-09 18:51:16

2021-03-09 17:50:13

2021-03-09 14:49:30

热门推荐