时间:2021-02-23 08:50:27来源:债市覃谈

摘要:考虑到中国货币政策最终目标较多,建立单一指标模型或对货币政策设置门槛值可能过于粗暴,“相机抉择”更符合实际。

报告导读

2020年5月以来,货币政策的三次边际变动都令市场措手不及,现在回头看,能否找到三次转向前后的一些蛛丝马迹呢?政策转向前是否都会提前进行预期管理?本文通过回溯中美日预期管理经验,重新理解央行的预期管理。

美联储与市场的关系从“猫和老鼠”到“沟通革命”。①早期美联储“越不透明越有效”的沟通原则备受市场诟病;②格利斯潘开始注重市场沟通,但“如果你觉得听懂了我说的话,那你一定是误解了我的意思”形象表达了彼时晦涩的沟通方式;③伯南克积极推进美联储和市场之间的“沟通革命”,开始通过明确的量化指标、恰当的前瞻性指引和充分的沟通机制引导微观主体的经济行为,前瞻性指引在金融危机后大放异彩。

日本央行预期管理的“迟疑”和“言行不一”带来了高昂代价。作为前瞻性指引的起源国,日本预期管理经历“开放式指引—时间指引—阈值指引—政策利率指引”四个阶段,但日本央行预期引导的滞后性和“言行不一”使日本货币政策效果大打折扣,导致日本陷入长期通缩。

中国的预期管理由来已久,2018年之后央行与市场的沟通频率大幅提高。①2001Q1央行开始发布货政报告,已具备前瞻性指引的特征;②2009年“预期管理”正式写入《政府工作报告》,2009Q1开始公布货币政策委员会主要内容;③2015年利率走廊逐步搭建完成,央行配合创设多种货币工具,释放利率信息;④2018年起央行与市场沟通的频率大幅提高:“政策吹风会”、央行领导论坛发言、《中国金融》杂志发文、央行工作论文等发布频率大幅提高。

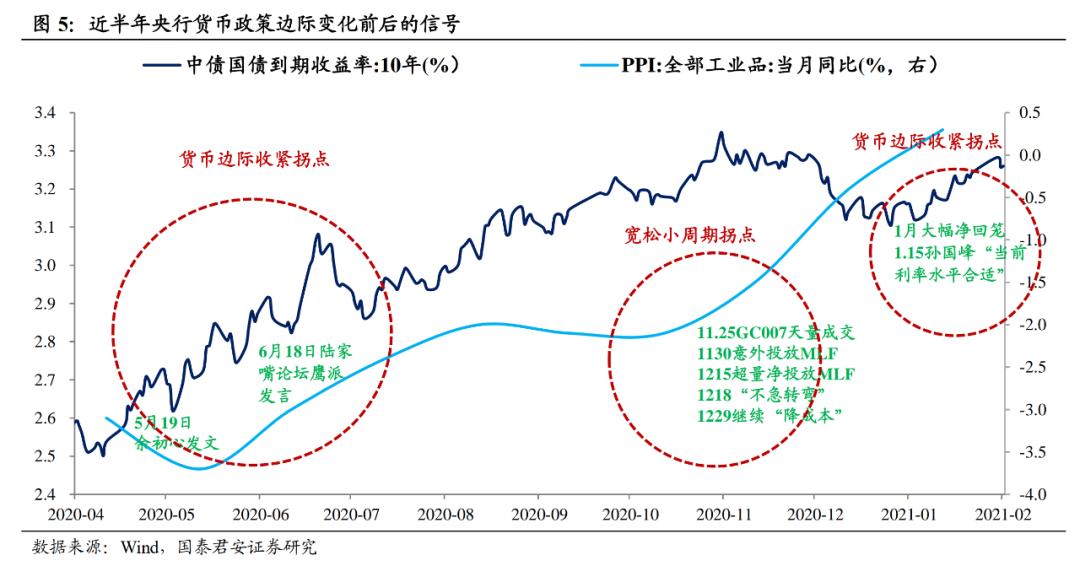

市场对央行的态度和取向仍处于猜测状态。近半年来全球央行多次传递宽松政策退出信号,但至今海外宽松仍在持续,而国内2020年5月货币政策突然边际收紧,12月宽松小周期也更多是基于“黑天鹅”事件的信用维稳,2021年1月公开市场突然开启净回笼,近半年政策的边际变动经常令市场措手不及。虽然现在回头看,三次转向前后都有一些明示或暗示,但市场对央行态度和取向的理解并不充分。

落脚到当下,再通胀二次冲击有限,短期无需过度悲观。总的来说,1月货币政策信号领先基本面信号,货币政策回归中性,债市已经先跌一波。政策传导链条转变为“货币—利率—基本面—利率”,当前再通胀交易对货币政策的影响有限,因而对债市的二次冲击也有限,利率区间震荡的概率更大,投资者无需过度悲观。

正文

2020年5月以来,货币政策的三次边际变动都令市场措手不及,现在回头看,能否找到三次转向前后的一些蛛丝马迹呢?政策转向前是否都会提前进行预期管理?本文通过回溯中美日预期管理经验,重新理解央行的预期管理。

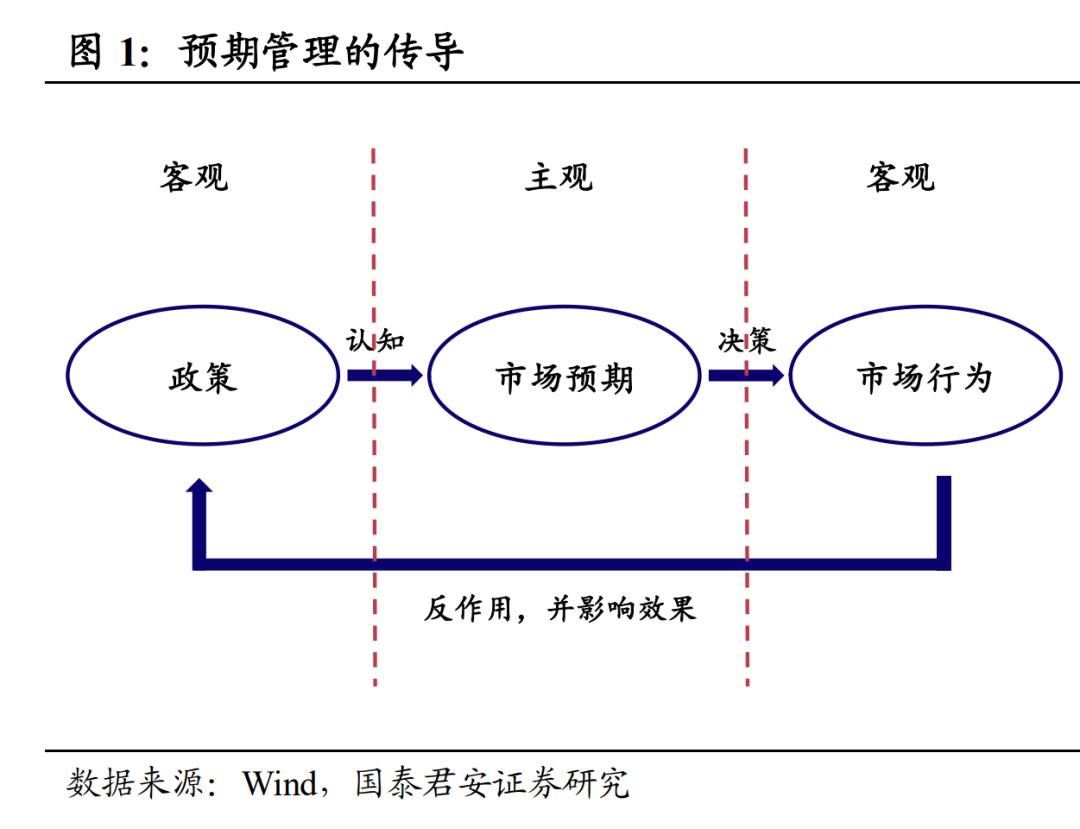

预期管理本质上是通过央行沟通的方式对公众进行的非常规货币政策框架,央行通过发布经济预测、远期利率信号、做出承诺和指引等方式引导市场预期,提高货币政策有效性、降低市场噪音、减少金融市场不确定性。传统的预期管理强调央行“怎么做”、“做什么”,而现代预期管理更多强调央行“怎么说”、“说什么”,从而实现“不战而屈人之兵”的效果。

预期管理的美国经验:从“猫和老鼠”到“沟通革命”

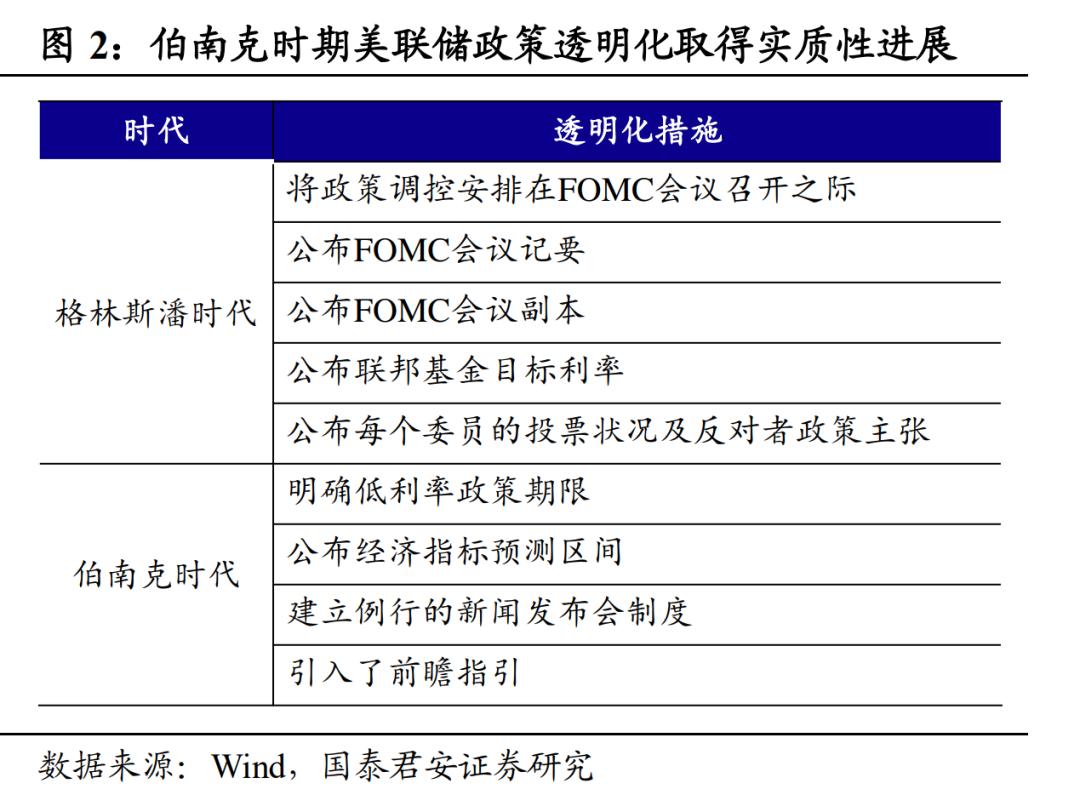

美联储与市场的关系从“猫和老鼠”到“沟通革命”。早期美联储货币政策过于保守和秘密的特征经常被市场诟病,信奉“越不透明越有效”的货币政策观点。格林斯潘上台后开始注重与市场的沟通,但其晦涩的文字和语言还是难以形成有效沟通,“如果你觉得听懂了我说的话,那你一定是误解了我的意思”形象描述了格林斯潘时期“含糊其辞”的管理方式,彼时美联储和市场的关系仿佛“猫和老鼠”。但在伯南克时期,美联储政策的透明性和公开性取得了极大改善,伯南克积极推进美联储和市场之间的“沟通革命”,预期管理在美国宏观政策框架中的地位不断提升。

伯南克时期美联储货币政策透明性和公开性取得实质性改善。格林斯潘时期政策透明度的提高主要体现在制度层面,但到了伯南克时期已经取得了实质性进展:①新闻发布会制度,在联邦公开市场委员会(FOMC)会议之后,由美联储主席召开新闻发布会,公布会议决议,发布公文公告。②发布宏观经济预测,主要包括FOMC对当前和未来三年内美国实际国内生产总值增长速度、一般居民消费物价指数、失业率等宏观经济指标的预测。③发布对未来联邦基金利率加息时间和加息幅度的预测,以及对未来长期利率水平的预测。④将FOMC中各位成员对未来利率政策走向的预期信息整合到宏观经济预测之中。

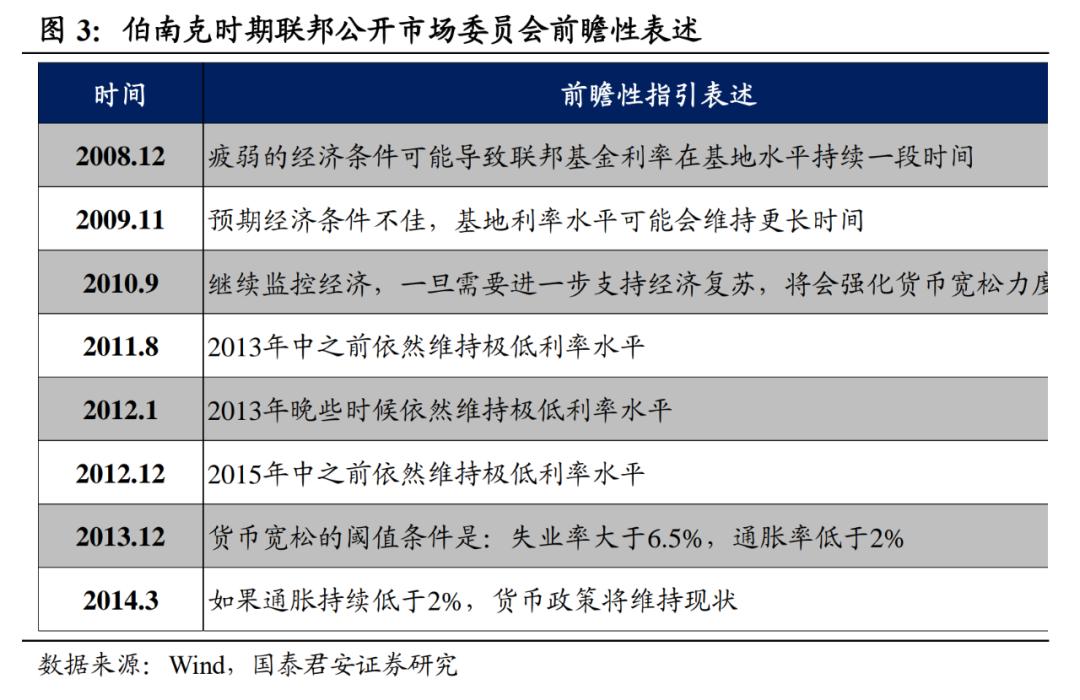

前瞻性指引成为美国预期管理的核心手段,在金融危机后大放异彩。2003年美联储引入前瞻性指引政策,开始通过明确的量化指标、恰当的前瞻性指引和充分的沟通机制有效地引导微观主体的经济行为以实现政策的目标。金融危机后联邦基金利率快速降至零,美联储通过前瞻性指引帮助市场快速接受了“超常规”操作,成功走出金融危机。

前瞻性指引并非一蹴而就,也经历了三个阶段的改进和完善:

①开放式指引:只确定政策大方向,不明确政策实行的时间和指标。2008年底美联储宣称“在一段时间内维持极低利率水平”,降低基准利率至零利率;2009年3月再次使用该表述,通过政策基调的指引来引导微观主体进行消费和投资。

②时间指引:确定政策实行的时间阶段。2011.8-2009.9美联储三次使用时间指引政策,宣布“将推出新一轮量化宽松政策,并维持抄底利率至2015年中期”,利用明确的执行阶段时间,传递了政策的长期性、指定了政策调整时点。

③阈值指引:设定明确的量化政策目标。2012年12月美联储宣称“失业率和通胀率成为两大阈值指标,如果通胀率在未来1-2年内预期不超过2%的政策中枢0.5个百分点,失业率保持在6.5%以上,则美联储仍将维持宽松政策”,这是美联首次明确提出量化指标,对未来潜在操作门槛进行了确定性的设定,阈值指引有效消除了市场的不确定性。

“言行一致”的公信力是美联储前瞻性指引大显身手的关键。美联储前瞻性指引能够有效实行的根本在于美联储的“言行一致”,长期政策制定和执行中遵守了对外宣称的准则和规律,市场相信美联储并对美联储的政策有信心,反向加强了预期管理的效果。如2008年美国政府颁布了减税1680亿美元的刺激方案,随后出台了一系列货币政策与之相互印证协同,坚定了市场对政府刺激经济增长决心的预期。

但前瞻性指引一定程度上给了市场逼仄美联储政策的空间。一方面,美国利率互换市场和基准利率衍生品市场相对成熟,看跌期权一定程度上会倒逼美联储干预市场;另一方面,“解读偏差”大概率存在,预期的形成依赖于市场对美联储提供信息的理解,但信息不完全对称情况下市场预期可能会与美联储的期望大相径庭。

预期管理的日本经验:迟疑和言行不一带来的高昂代价

作为前瞻性指引的起源国,日本预期管理并未发挥太多积极影响。20世纪90年代日本首创前瞻性指引政策,9次下调贴现率、多次下调短期利率目标,但金融机构贷款并未明显增加,低利率预期管理并未真正发挥作用,反而使日本陷入长期通缩。日本前瞻性指引政策实施经历了四个阶段:

①开放式指引:1999.2-2000.8开启开放式前瞻性指引,日本资产泡沫后宣布实施零利率,并承诺政策将持续到核心CPI为正数,但价格下行压力减弱后,日本央行主动解除了零利率政策。

②时间指引:2001.3-2006.3宣布实施量化宽松,将货币政策目标从无担保隔夜拆借利率变为商业银行在央行的存款余额,并不断扩大购买长期国债,声称“操作将持续到CPI稳定保持零或同比增长”,开启时间指引模式。

③阈值指引:2010.10-2016.8日本央行宣布实行实质零利率,政策将持续至核心CPI达到1%且稳定上升位置,2012年推出“安倍经济学”刺激政策,2013年首次引入通胀目标制,将物价目标设定为2%,正式开启阈值引导模式。

④政策利率指引:2016年日本由货币数量调整转变为利率调整,宣布维持-0.1%负利率;2018年引入政策利率前瞻性指引,“通过收益率曲线控制的定量和定性货币宽松”,要在长期维持利率极低水平。

预期引导的滞后和公众的非理性预期给日本带来了高昂代价。2014年油价大跌导致日本长期通胀预期大幅下行,为了锚定长期通胀预期,日本提出2%通胀目标,但经济泡沫破裂后宽松政策迟迟未出台,错过了应对危机的最佳时期,而国内长期通缩导致公众产生了通缩粘性的非理性预期,导致日本前瞻性指引收效甚微。

央行“言行不一”使货币政策效果大打折扣。日本央行在预期管理中也存在“言行不一”的失误,1999年实行零利率并承诺将持续到核心CPI转正,但1999年底日本央行就开始质疑零利率的副作用,并在2000年8月取消零利率,但彼时日本通缩仍在持续。日本央行的公信力受到了公众质疑,让以后前瞻性指引的效果也大打折扣。

预期管理的中国艺术:因地因时制宜,相机抉择

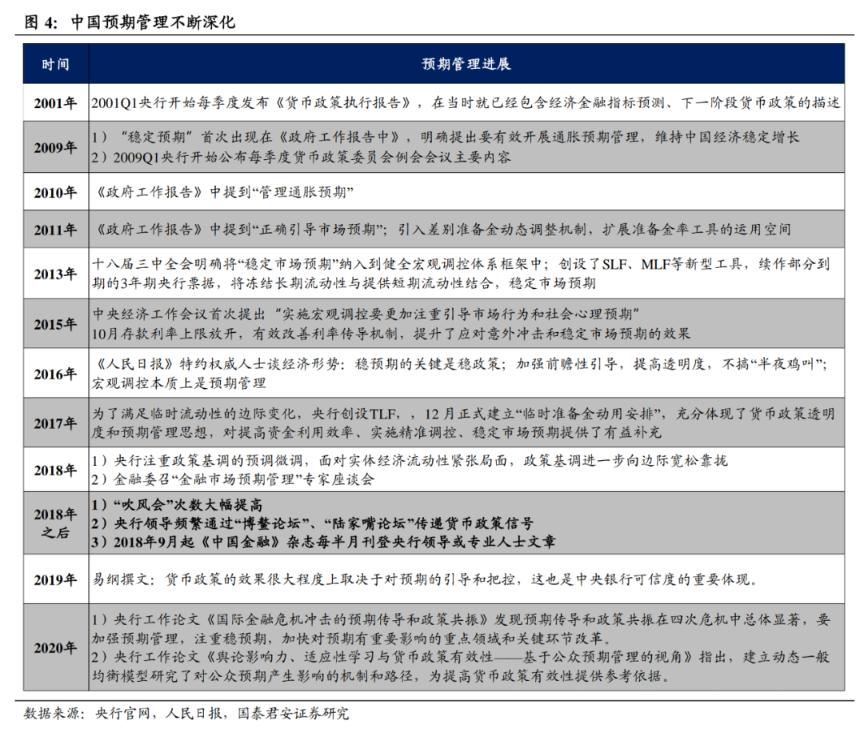

预期管理在我国由来已久。1993年以前我国就有“差额包干”、“贷款规模指令性计划”等非现代意义的预期管理。随着金融秩序逐步建立,1993年建立货币政策委员会,提出“以稳定币值为首要目标,调节货币供应总量,保持国际收支平衡”,开启了现代意义上的预期管理。中国现代意义上的预期管理大致经历了四个阶段:

① 2001年货政报告已初步具备前瞻性指引特征:2001Q1央行开始每季度发布《货币政策执行报告》,在当时的报告中包含经济金融指标预测、下一阶段货币政策等描述,已经初步涉及开放式指引、时间指引、阈值指引的概念。

② 2009年“预期管理”正式写入政府工作报告:2009年“稳定预期”首次出现在政府工作报告中,并在2010-2013年逐步升级为“管理通胀预期”、“正确引导市场预期”、“将稳定市场预期纳入宏观调控体系框架”。同时,央行逐步引入差别准备金动态调整机制、常备借贷便利等工具对长期流动性和短期流动性进行管理。此外,2009Q1央行开始公布每季度货币政策委员会例会会议主要内容,央行与市场的沟通的渠道再次扩容。

③ 2015年利率走廊逐步搭建:2015年中央经济工作会议首次提出“宏观调控要注重引导市场行为和社会心理预期”,央行持续在7天回购利率上进行操作释放信号,逐步搭建完成利率走廊。成熟市场预期管理的主要途径就是构建利率走廊,承诺在利率突破走廊时进行干预,达到“四两拨千斤”的效果。

④ 2018年后央行与市场沟通的频率大幅增加:2018年金融委召“金融市场预期管理”专家座谈会后,央行与市场的沟通的频率明显提高。2018-2021年央行官网发布的“政策吹风会”高达15次,2015-2017年每年“吹风会”次数仅1-2次,而2015年以前几乎很少召开“吹风会”;2018年之后央行领导频繁通过“博鳌论坛”、“陆家嘴论坛”等媒体渠道向公众传递货币政策信号;2018年9月起《中国金融》杂志每半月刊登央行领导或专业人士文章,加强市场和公众教育;2020年央行工作论文频繁提到“预期管理”,研究预期管理提高货币政策有效性的方法。

中国预期管理有经验也有教训。预期管理是政策发力的基础,中国的预期管理经历了从无到有、从起步到不断完善的进程,但从2013年“620”钱荒,到2016年6月股灾,“811”汇改后汇率市场波动、再到2016年融断机制引发资本市场流动性枯竭、2018年包商事件后流动性分化加剧、2020年永煤信用冲击等事件来看,我国预期管理还有很大完善空间。

大多时候,市场对央行的态度和取向仍处于猜测状态。近半年来,中国央行多次强调要关注“利率”而非“数量”,也是希望像美联储一样通过调控联邦基金利率传递信号,引导市场盯住联邦基金有效交易价格,而非关心美联储每日买卖联邦基金的数量。虽然人行2020Q2货政报告、2020Q4货政报告、转发官媒文章共3次提及“关注利率而非数量”,但市场大多数时间仍处于猜测状态,对预期的理解并不充分。

近半年来央行政策的三次调整都令市场措手不及。2020年下半年以来,全球央行多次传递宽松政策退出信号,但直至当前海外宽松仍在持续,而国内2020年5月货币政策突然边际收紧,12月宽松小周期也更多是基于“黑天鹅”事件的信用维稳,2021年1月公开市场突然开启净回笼,近半年政策的三次边际变动都令市场措手不及,现在回过头来看,三次转向前后似乎有一些蛛丝马迹可循。

①2020年5月边际收紧:两次暗示+一次明示。4.15定向降准后公开市场操作缺席近一个月,随后5.19余初心发文讨论财政赤字货币化,“适时退出”、“退空转”两个关键词首次映入眼帘,央行其实已经从数量和政策方向两个层面给出暗示。直到6.18陆家嘴论坛“提前考虑疫情期间政策工具的适时退出”,央行才真正意义上通过官方渠道传递了政策边际收紧的信号,但彼时10年国债已经升至2.85%,较最低点2.48%已经上行37bp。

②2020年11月边际宽松:三次暗示+两次明示。11.14永煤事件爆发后,显示11.25交易所GC007天量成交隐蔽放水,然后11.30意外投放MLF、12.15超量净投放MLF,三次从资金层面暗示了短期货币开启宽松;12.18中央经济工作会议“不急转弯”和12.29央行会议“降成本”两次明示,债市开启了长达两个月的反弹。

③2021年1月边际收紧:来自市场和央行的双重“隐晦暗示”。1月货币边际收紧前央行几乎未释放任何明确要收紧的信号,但12月隔夜利率持续低于1%+隔夜杠杆大幅抬升+上海房价大涨,确实引起了监管层对“泡沫”和“风险”的担忧,1%意味着市场“不缺钱”,隔夜加杠杆意味着市场“风险偏好高”,这与“不缺不溢”的政策取向并不相符。此外,12.15孙国峰提到“存款准备金率水平不高+经济已经回到潜在产出水平+当前利率水平合适”,当天DR001和DR007利率分别为1.75%和2.0%,与12月异偏低的利率已经不可同日而语,利率回到正常水平才是央行乐见的。

最优沟通策略似乎并不存在,“相机抉择”更符合实际。考虑到中国货币政策最终目标较多,建立单一指标模型或对货币政策设置门槛值可能过于粗暴,宏观形势瞬息万变,过于简化的指标很难保证货币政策连续性。既然既定规则无法预测出所有的波动,而外部冲击可能对短期经济造成巨大影响,“相机抉择”可以保持央行政策的灵活性,可能是当下最符合实际的选择。

落脚到当下,再通胀二次冲击有限,短期无需过度悲观。总的来说,1月货币政策信号领先基本面信号,货币政策回归中性,债市已经先跌一波。政策传导链条转变为“货币—利率—基本面—利率”,当前再通胀交易对货币政策的影响有限,因而对债市的二次冲击也有限,利率区间震荡的概率更大,投资者无需过度悲观。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-02-23 08:49:10

2021-02-22 16:49:09

2021-02-22 14:49:48

2021-02-22 14:49:05

2021-02-22 12:50:18

2021-02-22 07:49:05

热点排行

精彩文章

2021-02-22 19:49:17

2021-02-22 17:50:44

2021-02-22 14:49:22

2021-02-22 13:50:12

2021-02-22 11:49:59

2021-02-22 10:51:01

热门推荐