时间:2021-03-31 08:49:29来源:期货日报

碳排放权交易管理暂行条例渐行渐近

碳达峰目标和碳中和愿景下,全国碳排放权交易市场建设正在紧锣密鼓的推进中。此前的公开消息显示,全国碳排放权交易市场的建设采用了创新型的“双城”模式——上海联合产权交易所负责交易,湖北碳排放权交易中心负责注册登记,全国碳市场将于今年6月底前启动上线交易。

市场建设提速的同时,顶层设计也在加快出台。3月30日,生态环境部发布关于公开征求《碳排放权交易管理暂行条例(草案修改稿)》意见的通知。

草案修改稿明确三点内容:

一是国务院生态环境主管部门提出全国碳排放权注册登记机构和全国碳排放权交易机构组建方案,报国务院批准。

二是全国碳排放权注册登记机构和全国碳排放权交易机构应当按照本条例和国务院生态环境主管部门的规定,建设全国碳排放权注册登记和交易系统,记录碳排放配额的持有、变更、清缴、注销等信息,提供结算服务,组织开展全国碳排放权集中统一交易。

三是国务院生态环境主管部门会同国务院市场监督管理部门、中国人民银行和国务院证券监督管理机构、国务院银行业监督管理机构,对全国碳排放权注册登记机构和全国碳排放权交易机构进行监督管理。

草案修改稿指出,碳排放配额分配包括免费分配和有偿分配两种方式,初期以免费分配为主,根据国家要求适时引入有偿分配,并逐步扩大有偿分配比例。

草案修改稿指出,本条例施行后,不再建设地方碳排放权交易市场。本条例施行前已经存在的地方碳排放权交易市场,应当逐步纳入全国碳排放权交易市场。

什么是碳排放权交易?

碳排放权交易的概念,来源于联合国气候变化框架公约下的《京都议定书》。《京都议定书》提出了以市场机制作为解决二氧化碳为代表的温室气体减排问题的新路径,即把二氧化碳排放权作为一种商品,从而形成了二氧化碳排放权的交易,简称碳交易。碳排放权交易的前提是市场主体自愿或强制承诺的排放额度限制。因排放额度与企业实际排放量之间可能产生的不匹配,故碳排放权在国际市场和国内市场上发生流动和交换,产生经济效益。该利益驱动能够促进企业不断优化生产结构,增大全球范围内温室气体的减排力度,并达到保护环境的最终目的。

2020年12月21日,在国新办发布的《新时代的中国能源发展》白皮书中,“做好碳达峰、碳中和工作”被列为2021年的重点任务之一,再次强调了我国力争二氧化碳排放2030年前达到峰值、2060年前实现碳中和(即排放与吸收完全抵消)的目标。在“全面深化能源体制改革”一章中,白皮书着重强调了对于节能低碳激励政策的不断完善,并明确将积极推进全国统一电力市场和全国碳排放权交易市场建设。此举展示了国家将以创新的姿态,继续进行国内碳排放权交易市场的建立和完善,以此助力节能减排。

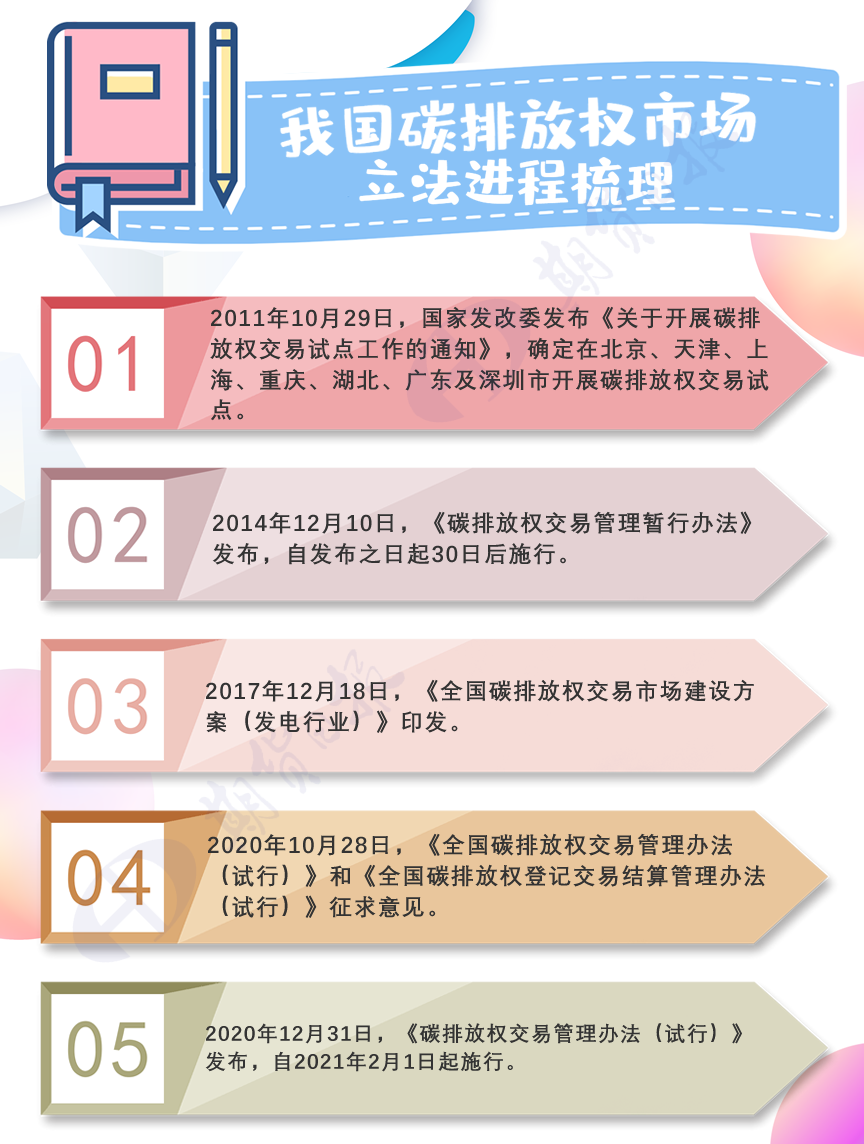

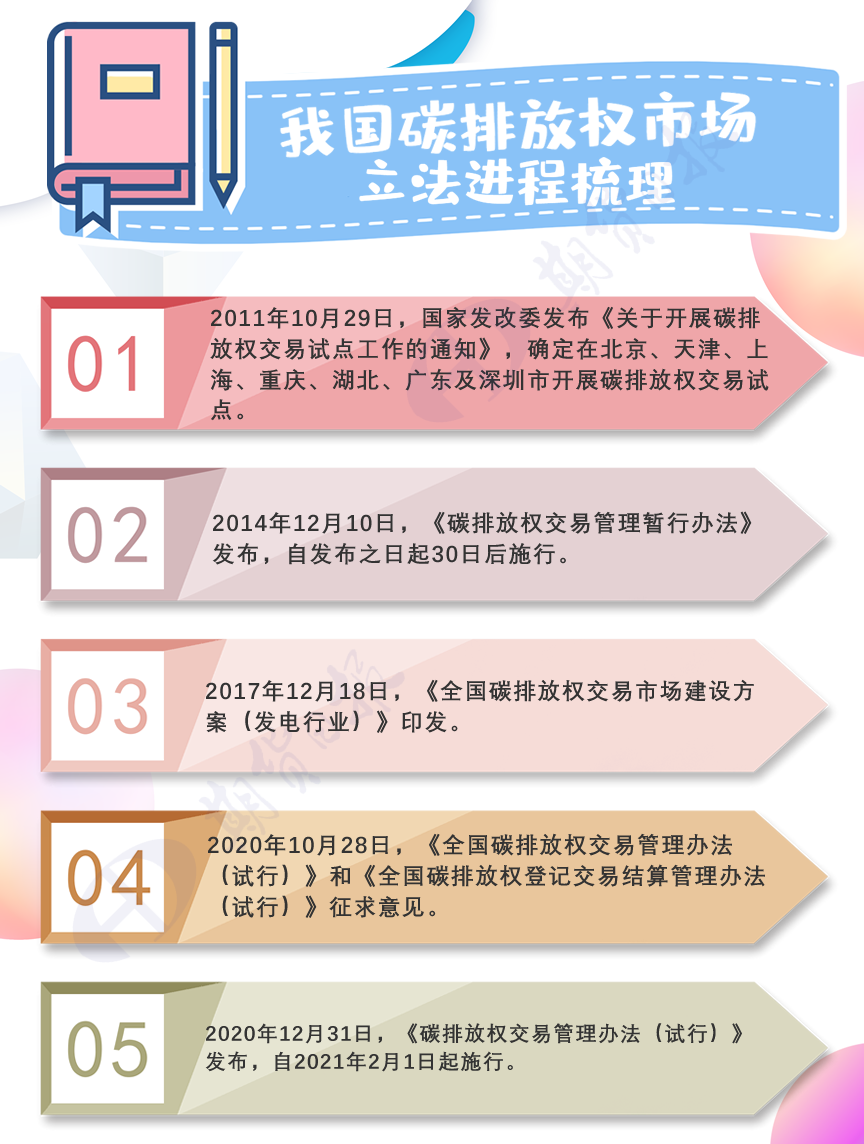

我国碳排放权交易立法进程梳理

我国碳排放权交易市场有哪些特点?

1。交易场所:全国交易系统与试点地区交易所相结合

在国际上,碳市场作为重要的市场化减排工具,对助力碳减排、低碳发展发挥着重要的作用。

我国碳交易试点已经走过了10年的历程。自2011年以来,我国在北京、天津、上海、重庆、湖北、广东及深圳开展了碳排放权交易试点工作,共覆盖电力、钢铁、水泥等20余个行业近3000家重点排放单位。截至2020年8月底,碳交易试点累计成交量超过4亿吨,累计成交额超过90亿元,为全国碳市场建设积累了宝贵经验。

2013年底至2014年初,全国已建成广州碳排放权交易所、深圳排放权交易所、北京环境交易所、上海环境能源交易所、湖北碳排放权交易所、天津排放权交易所和重庆碳排放权交易所这七个试点地区交易所。2021年2月起,全国碳排放权交易市场及其系统正式投入运行,并从重点行业电力行业开始,与各试点地区的碳市场开始逐步衔接。

虽然各交易所的具体规定存在差异,但大体上,碳排放权交易均属场内交易行为,须向地方生态环境主管部门进行信息报告,并接受其核查。配额交易多采用公开竞价、协议转让等方式。另外,各交易所对相关主体在一个履约周期内最多可以使用的国家核证自愿减排量(China Certified Emission Reductions,下称“CCER”)约定了比例上限。

2。交易主体:行业要求与排量要求相结合

目前,全国碳排放权交易市场并不向所有主体开放,满足以下条件的温室气体排放单位,才可被列入国家温室气体重点排放单位(下称“重点排放单位”)名录,由国家分配碳排放配额,并参与交易:一是属于全国碳排放权交易市场覆盖行业;二是年度温室气体排放量达到2.6万吨二氧化碳当量的。

即被列入该名录的排放单位需要同时满足行业要求和排量要求。重点排放单位名录由省级生态环境主管部门确定,并向生态环境部报告,向社会公开。一般排放单位也可以申请纳入重点排放单位名录,需自行提交申请,并由省级生态环境主管部门负责核实。

存在以下情形的,相关单位应被移出重点排放单位名录:一是连续两年温室气体排放未达到2.6万吨二氧化碳当量的;二是因停业、关闭或者其他原因不再从事生产经营活动,因而不再排放温室气体的。

除了重点排放单位以外,符合国家有关交易规则的机构和个人,也可以通过申请及审核,成为全国碳排放权交易市场的交易主体。

就全国层面和试点地区层面的衔接问题,如果是被纳入全国碳排放权交易市场的重点排放单位,则参与全国碳排放权交易市场,不再参与试点地区层面的市场;其余仅被纳入试点地区排放名录的单位,仍旧参与试点地区层面的市场。

3。交易标的:排放配额与自愿减排量相结合

可以进入碳排放权交易市场的标的由两部分组成:国家分配至各重点排放单位的排放配额,以及CCER。

排放配额是指每一个履约周期内,由生态环境部根据国家温室气体排放控制的总体要求,制定碳排放配额总量与分配方案,并分配至各重点排放单位。分配以免费的行政划拨形式为主,也可以根据国家的要求,适时引入有偿分配。比如广东、深圳和湖北就采用了拍卖竞价的形式,有偿发放部分配额。

通常分配的排放配额会低于企业的历史排放值,以促进企业节能减排、不断优化。如果企业的实际排放高于配额,则需要去市场上购买其他企业过剩的排放配额,或者CCER,否则将面临极高的罚金。

CCER是中国境内的碳减排项目经政府批准备案后所产生的自愿减排量。顾名思义,CCER需要经过项目审定、注册、评审、检测、核查核证、签发等一系列复杂的流程,方能进入市场交易。

根据中国自愿减排交易信息平台的公开信息,已备案的项目多为农村沼气利用、风力发电、太阳能光伏发电等清洁能源项目。

有关CCER的最近的法律法规是由国家发改委于2012年6月印发的《温室气体自愿减排交易管理暂行办法》(下称“《暂行办法》”)。之后,国家发改委发布了2017年第2号公告,宣布正在组织修订《暂行办法》,即日起暂缓受理温室气体自愿减排交易方法学、项目、减排量、审定与核证机构、交易机构备案申请。待《暂行办法》修订完成并发布后,将依据新办法受理相关申请。

碳市场本质上是一种金融市场

业内普遍认为,碳排放权交易市场本质上是一种金融市场,也是绿色金融的重要组成部分。它不仅是二氧化碳排放权分配使用的一种机制,也是涉及到多种不确定性的风险定价市场,更是一种跨区域配置投资以及风险管理的市场。

中国人民银行上海总部副主任金鹏辉近期谈到,碳市场具有一定金融属性,随着现货市场发展逐步成熟,我国碳市场的金融属性将会进一步显现,现在就要着手做好发展碳金融的相应布局。上海市地方金融监管局副局长李军指出,今年6月全国碳市场即将建成,待现货市场的“第一声锣”敲响之后可逐步探索后续的一系列碳金融市场建设。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-03-31 08:49:29

2021-03-30 19:49:06

2021-03-30 18:50:35

2021-03-30 16:49:43

2021-03-30 13:49:06

2021-03-30 11:49:06

热点排行

精彩文章

2021-03-30 17:49:21

2021-03-30 14:50:02

2021-03-30 13:50:09

2021-03-30 12:52:00

2021-03-30 09:50:33

2021-03-29 15:50:14

热门推荐