时间:2021-03-06 10:49:25来源:乐观市场

摘要

作为价值投资的典型策略,高股息组合在欧美市场长期回报惊人。它在A股市场表现如何?2019、2020年,成长策略超额收益明显,价值策略落寞。但纯股息策略的近期走势显示,这一状况在2021年将改变。从策略回报特征看,纯股息策略适合儿女教育、老人养老等场景,投资方式可以采取定投。

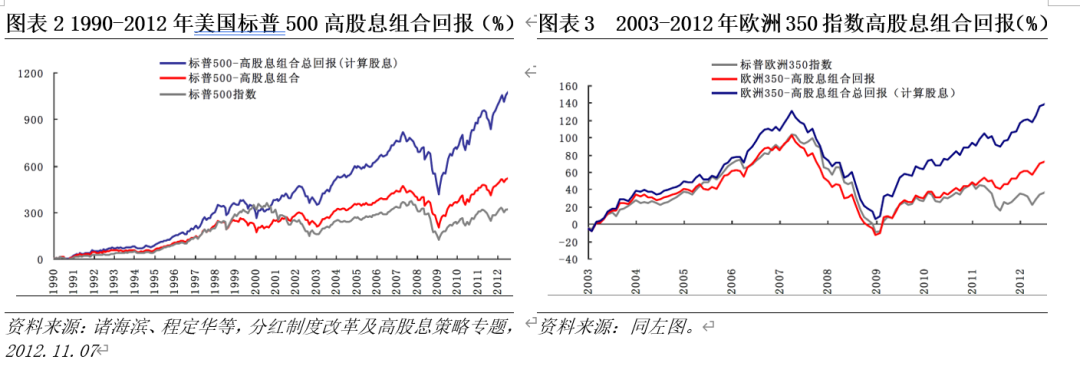

高股息策略:兼具固定收益与均值回归的优势,欧美市场长期收益惊人。股息率=每股现金分红/股价。股息率高或是因为分红高,或是因为股价低,或是二者兼备。因此高股息率个股不仅具有类债券的收息特征,并可能因为估值低而有均值回归收益。高股息组合在欧美市场长期收益惊人,A股市场具备成功基础。根据安信证券统计,1990-2012年,标普500高股息经典指数累计获得1125%回报,同期标普500 指数涨幅仅为342%,长期收益惊人。

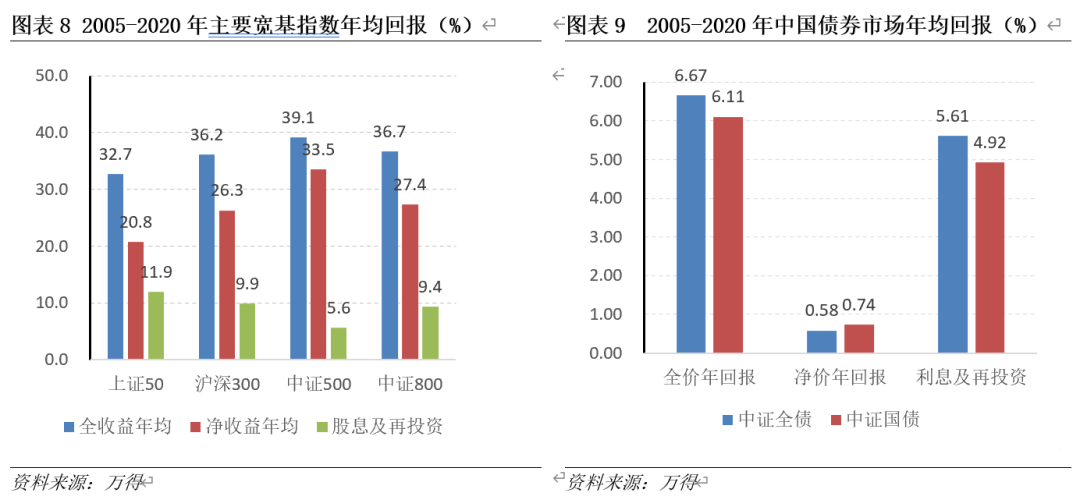

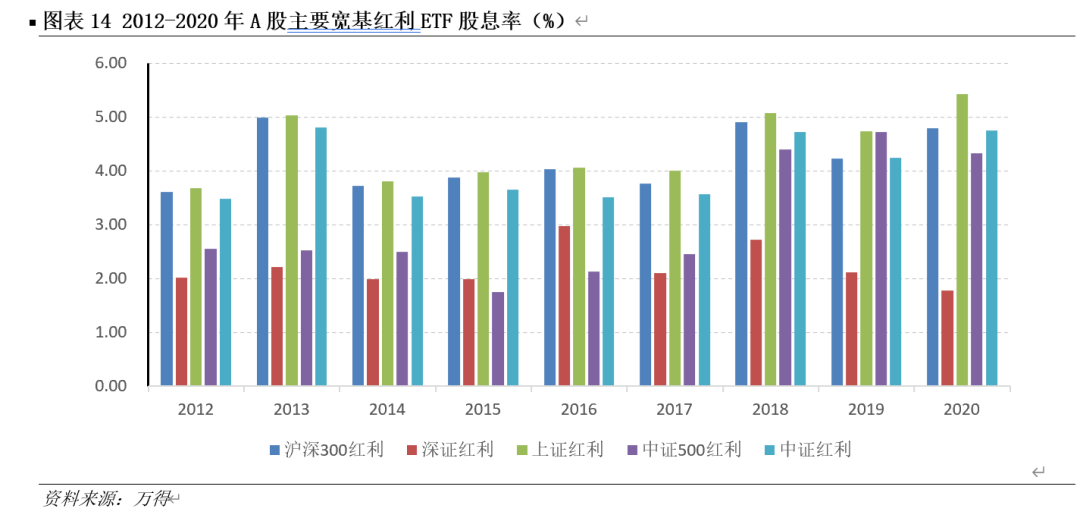

A股市场:主要宽基指数股息及其投资回报超过债券,但很难跑赢市场。2005-2020年,上证50、沪深300、中证500、中证800的股息及其再投资年均回报分别为11.9%、9.9%、5.6%、9.4%,中证全债及中证国债的利息及其再投资年均回报5.6%、4.9%,前者超过后者。2013-2020年,上证红利、深证红利、沪深300红利、中证500红利年均回报超过上证综指、深证成指、沪深300和中证500,但很难跑赢全A。问题在哪儿?

策略改进:选择那些能超越经济周期、持续稳定分红的高股息个股。宽基及主题红利跑不赢市场,其中原因之一可能在于选股策略。高股息策略不仅仅是高股息,更重要是股息的稳定性。企业能否稳定分红受到经济周期影响,但红利指数一般仅看最近两年或三年情况,这是不够的。我们以超越库存周期的时间要求,对选股策略做出大幅调整。比如,我们可以要求过去五年至少有四年进行现金分红。这样,我们就把那些能够超越经济周期、稳定分红、持续分红的企业筛选出来,从而纯股息策略更具备收股息的策略本质。

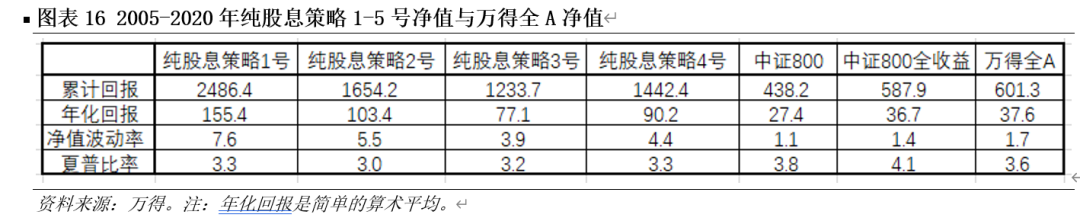

策略回溯:2005-2020年,纯股息策略年均回报77%以上,大幅超越市场。根据改进策略,我们建立包括5、10、15、20支高股息个股的纯股息策略组合,并回溯其净值表现。2005-2020年,四个纯股息策略组合累计总回报分别是2486.4%、1654.2%、1233.7%、1442.4%;同期,全A总回报601.3%,中证800全收益指数总回报587.9%。可以看到,四个纯股息策略组合的累计总回报远远高于同期A股市场。这与欧美市场一致。

纯股息组合:年初以来先抑后扬追上市场,它的春天可能来了。根据改进策略,我们以2020年12月31日数据筛选高股息个股并建立乐观市场纯股策略1、2、3、4四个组合。截至3月5日,年初以来分别上涨3.7%、4.1%-1.4%、1.3%,全A是下跌0.2%。纯股息策略先抑后扬,赶上市场,这与2019-2020年远远跑输市场不同。随着经济周期、货币政策、市场环境的改变,纯股息策略将迎来春天。纯股息策略适合投资者长期持有,在投资场景上可以用于5-10年甚至更久之后的儿女教育、老人养老等,投资方式可以采取月、季、半年定投等。

正文

一、高股息策略:兼具固定收益与均值回归优势

高股息率策略的基本逻辑:稳定收息与均值回归。高股息策略,指选择市场上能够持续分红、且股息率较高的个股建立组合,长期持有,以获得稳定收益。一些个股之所以具有高股息,一方面是因为盈利稳定,公司现金分红较多以回报股东;另一方面是在分红不变的情况下,因为股价下跌使得股息率被动升高。由于一些公司能够稳定分红,使得股息率能够保持在一个相对较高的水平,那么投资者在长期持有这类个股时,就能够获得一个确定的回报。另一方面,由于股息率较高时通常也意味着公司股价较低,估值处于合理价值的下方,投资者长期持有能够获得价值回归的收益。因此,可以说高股息策略兼具固定收益与均值回归的双重优势(见图表1)。

高股息策略是否有效?美欧经验均表明能获得可观的超额收益。根据安信证券(诸海滨、程定华、范妍,2012.11)统计,从海外经验来看,美国与欧洲市场的高股息组合,在长期内不仅具有绝对回报,而且明显跑赢市场。比如,美国标普公司提供的标普500 高股息经典(The S&P 500 DividendAristocrats)指数,其选取标普500 成分股中高股息率并且连续多年派息及股息稳定增长的公司构建组合。从1990-2012年,高股息经典指数累计获得1125%回报,而同期标普500 指数涨幅仅为342%,高股息策略大幅超越基准指数(见图表2)。在欧洲市场,高股息率策略也同样被证明长期应用能获得可观的超额收益(见图表3)。

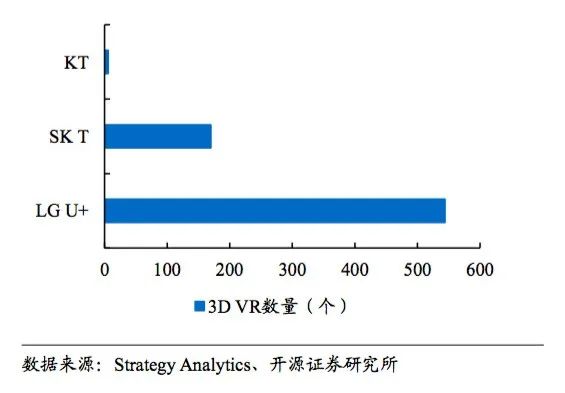

二、A股市场:主要指数股息回报超过同期债券市场

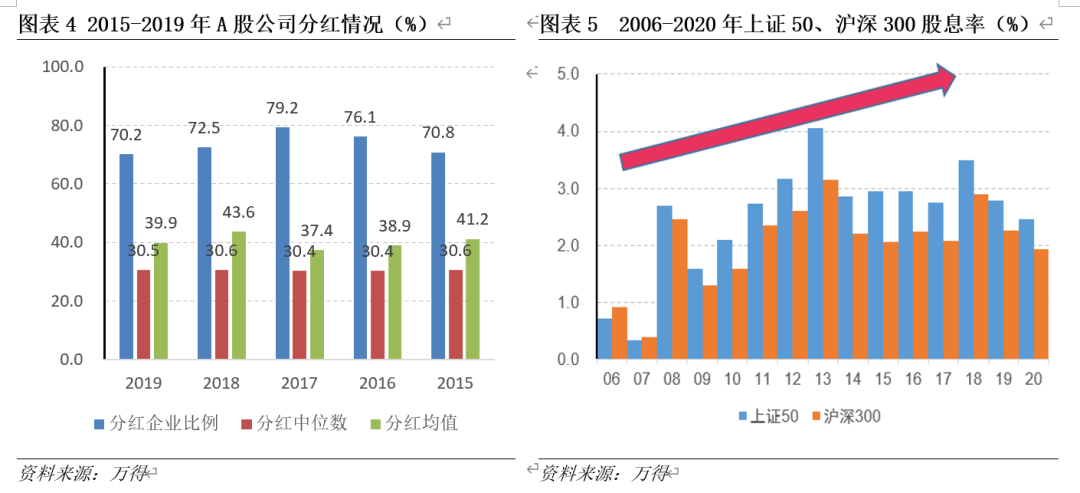

近五年,A 股市场70%以上公司进行现金分红,现金分红比例稳定在30%以上。过去的A股市场,上市公司分红意愿并不强,股息率偏低。但随着监管政策的完善,上市公司对股东价值的重视,以及中国经济潜在增速下降后投资需求的减少,上市公司分红也逐渐上升。2015年以来,虽然上市公司数量每年大幅增加,但整个市场实施了现金分红的企业始终在70%以上,即全市场有70%以上的公司每年进行现金分红;现金分红比例的中位数稳定在30%上下,即进行了现金分红的上市公司,其当年利润中有30%以现金形式分配给了股东(见图表4)。从股息率来看,2006-2020年,A股市场股息率总体上呈现上升态势。2020年年底,A股主要宽基指数上证50、沪深300、中证800股息率分别为2.5%、1.9%、1.8%(见图表5);2019年年底,股息率最高的10支个股,股息率均值为12.4%,股息率最高的50支个股股息率均值为8.0%(见图表6)。现金分红的稳定性、持续性与广泛性,使得高股息策略具备了成功的基础。

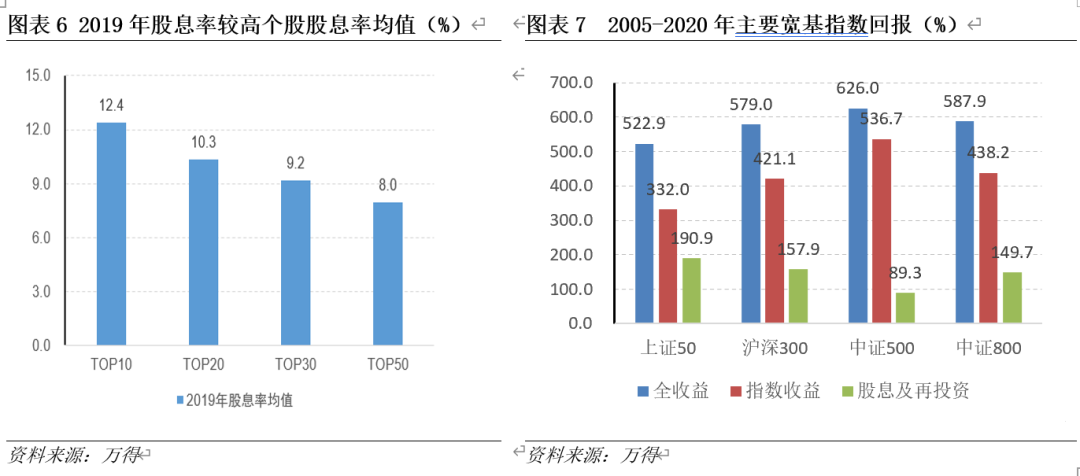

2005-2020年,主要宽基指数股息回报在5%以上,超过同期债券市场利息回报。分红企业数量的增加,分红比例的稳定,以及股息率的上升,使得股息回报越来越重要,长期获取稳定的分红收益成为可能。我们统计了2005-2020年上证50、沪深300、中证500、中证800的收益情况。这16年间,上证50、沪深300、中证500、中证800全收益指数总回报(包含股息及其再投资)分别是522.9%、579%、626%、587.9%;其中,股息及其再投资的回报分别是190.9%、157.9%、89.3%、149.7%(见图表7),年均回报分别为11.9%、9.9%、5.6%、9.4%(见图表8),股息年均回报都在5%以上。同时,我们也统计了2005-2020年中国债券市场的收益情况:2005-2020年,中国债券市场全价总回报是106.7%,中证国债全价总回报是97.7%。以年均水平来看,中证全债全价年均回报6.7%,其中净价回报仅0.6%,利息及再投资回报5.6%;中证国债全价年均回报6.1%,其中净价回报0.7%,利息及再投资回报是4.9%(见图表9)。可以看到,2005-2020年间,A股主要宽基指数的股息及再投资的年均收益回报,超过同期中证全债及中证国债的利息及投资回报。

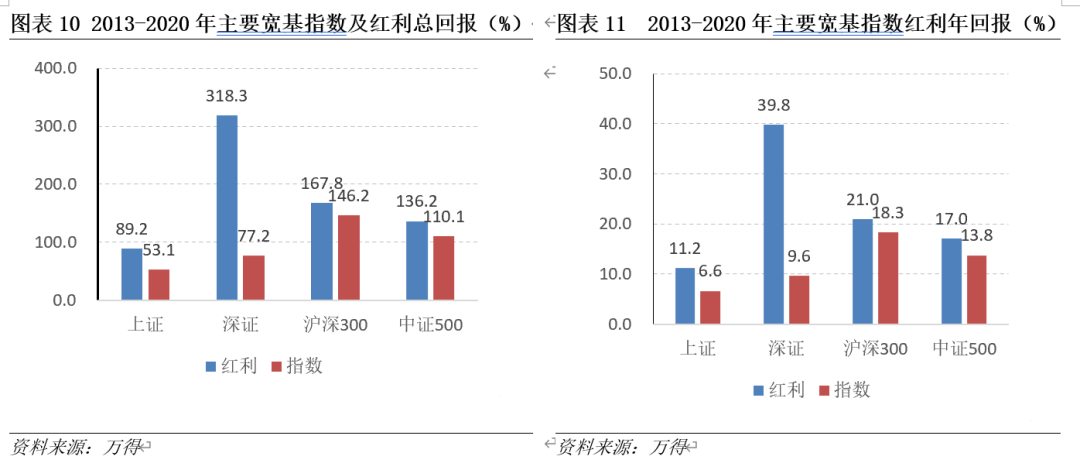

2013年以来,主要宽基红利指数收益跑赢同期宽基指数收益。股息回报能够跑赢同期债券市场的利息回报,那么股息策略能够跑赢同期市场指数吗?我们统计了2013-2020年上证综指、深证成指、沪深300、中证500指数及其红利指数的回报情况。这八年间,上证综指、深证成指、沪深300、中证500指数的全收益回报分别是53.1%、77.2%、146.2%、110.1%,年平均回报分别是6.6%、9.6%、18.3%、13.8%;其红利指数,即上证红利、深证红利、沪深300红利、中证500红利总回报分别是89.2%、318.3%、167.8%、136.2%,年均回报分别是11.2%、39.8%、21.0%、17.0%、13.8%(见图表10、图表11)。可见,红利指数的全收益回报明显跑赢其宽基指数的全收益回报。

三、高股息策略:为什么一些红利ETF跑不赢市场

与债券市场相比,高股息策略的股息回报能够超越同期债券市场的利息回报,说明从资产配置角度高股息策略的固定收益特征要好于债券资产;A股主要宽基指数中的红利指数能够跑赢同期指数本身回报,说明投资者与其投资宽基指数,不如投资其红利指数。紧接着投资者会关心,与A股全市场相比,高股息策略能够稳定跑赢吗?

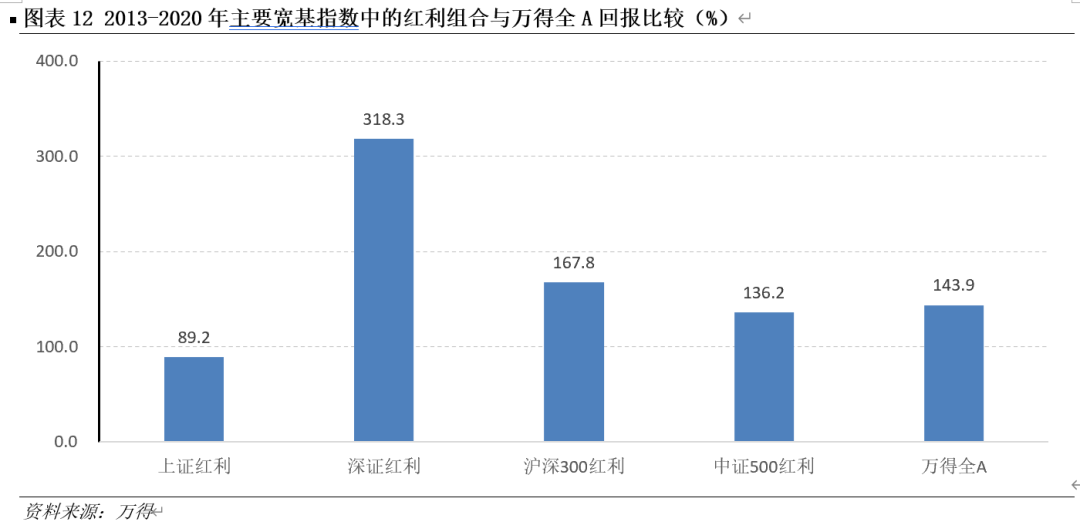

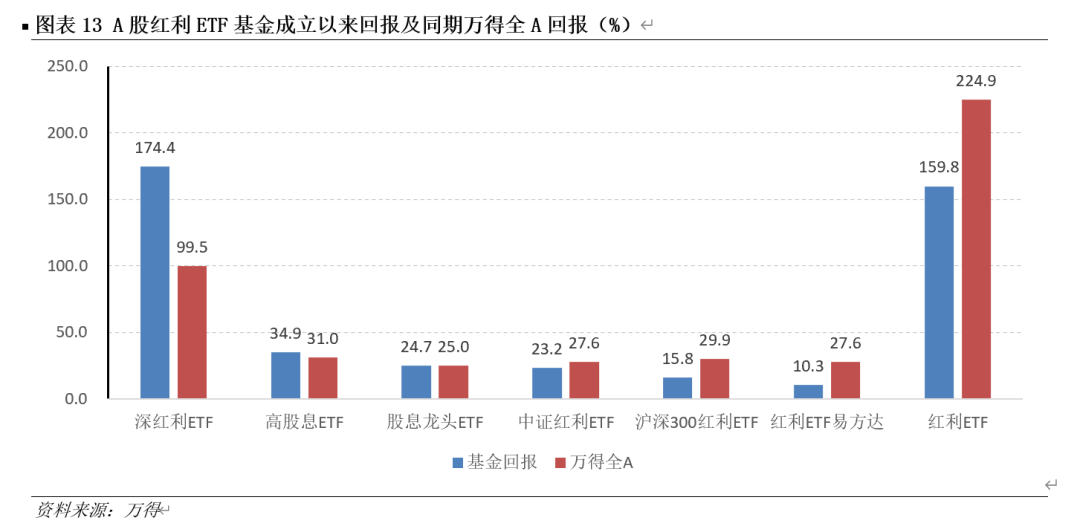

我们比较2013-2020年(之所以起始点选择2013年,是因为这些红利指数的数据是从2013年开始)上证红利、深证红利、沪深300红利、中证500红利与全A的回报,发现除深证红利指数能够大幅跑赢全A、沪深300红利小幅跑赢全A外,上证红利与中证500红利都不如同期全A(见图表12)。同时,我们也统计了市场上存在的几支采用高股息策略的ETF基金成立以来的回报及其与全A的比较,发现深红利ETF明显跑赢同期全A、高股息ETF略跑赢全,其它高股息策略ETF基金基本都不如同期全A(见图表13)。如果考虑到全A的股息回报收益,沪深300红利及高股息ETF也跑不赢市场。这说明,目前采用高股息策略的宽基指数红利ETF及主题红利ETF,相对于全A并没有明显优势,甚至大部分不如市场。那么,其中的问题在哪儿呢,是高股息策略本身不够好,还是高股息策略中选的公司不够好?

高股息策略,在欧美明显跑赢市场,目前A股市场现金分红企业、分红比率、股息率也处在有利的环境,策略本身并不存在问题。问题可能出在选股策略上。我们整理了这些采用高股息策略的宽基及主题红利ETF的选股策略,发现这些ETF在选择个股时,对分红的要求并不是很高。比如:中证红利指数,选择个股的现金分红要求是过去两年连续现金分红且每年税后现金股息率均大于0;中证高股息精选指数,要求是过去三年连续现金分红且每年现金股息率大于0;深证红利指数,要求是最近三年至少有两年实施了分红,分红包括现金股利和股票股利;上证红利指数,要求是过去两年连续现金分红且每年税后现金股息率均大于0;沪深300红利指数,要求是过去两年连续现金分红,且税后现金股利均大于0,且过去两年平均税后股息率大于1%。

高股息策略,它的核心是通过上市公司现金分红来获得稳定的回报。这就要求选中的上市公司,要具有持续进行分红的意愿和能力。怎么去衡量这个意愿和能力?各个红利指数的规则大都是要求过去两年连续分红或者过去三年中至少有两年实施了现金分红。我们认为这是不够的,因为:企业是否实施现金分红是要看盈利情况,这要受到经济周期的影响。最短的经济周期库存周期,时间是3-4年,其中扩张阶段2年左右,收缩阶段1年左右。只要求最近两年连续分红或最近三年有两年分红,那么很可能是企业正好处在周期扩张阶段,盈利很好,自然愿意并且有能力分红。但当经济进入到收缩阶段,企业盈利下降甚至亏损,企业分红的意愿和能力都下降。再以此去筛选,可能无法选择出真正能够有意愿且有能力分红的企业。

高股息策略,选择个股的数量多少合适?作为一个指数或ETF,需要有相当数量的个股。但是,个股数量越多,意味着指数或ETF的走势会越向市场靠近,它的阿尔法就越少。作为个人投资者,建立一个高股息策略组合,可能不需要这么多个股。当股票数量下降后,组合自身的股息率自然就上升,高股息策略的精髓会更突出。如果我们对这两点进行改进,相信高股息策略的优势会有明显改善。

四、策略改进:选择那些超越经济周期的高股息个股

选择那些能超越经济周期、持续稳定分红的高股息个股。怎么能够选择出能持续分红的企业呢?我们认为必须站在超越经济周期的时间维度,去考虑企业分红意愿和能力问题。一个完整的库存周期3-4年,其中扩张阶段2年左右,收缩阶段1年左右。我们在选择企业时,要求是:在过去5年至少有4年进行了现金分红,并且在过去三年连续进行了现金分红。同时,过去三年现金分红的平均比率小于100%,这样就能够把过去分红较高而未来可能分红较低的企业剔除掉,使得分红的持续性更强。另外,过去三年股息率小于10%,因为从过去经验看,高于10%的高股息率是不可持续的。这样我们就能够保证,筛选出的公司大都是能超越经济周期、稳定分红的。

剔除基本面明显有问题的企业。在筛选出能够超越经济周期的高股息个股前,我们还有剔除掉有明显基本面瑕疵及交易瑕疵的企业。比如,ST、*ST个股是被剔除掉的、流动性排名全市场后20%的个股是被剔除掉的。在筛选出能够超越经济周期的高股息个股后,在建立个股组合前,我们还建立了一套风险排查机制,剔除掉具有重大问题的个股,比如债务违约、股东问题、管理团队问题等等。而在组合建立并运行后,还实时跟踪企业情况,把出现问题的企业调出去,把备选个股增补进来。这样,去保证筛选出的高股息个股没有重大问题。

组合调整每年一次,年底最后一个交易日进行。在组合调整方面,我们没有像一些指数那样半年一调,而是在每年在年底调整,因为上市公司分红时间是不确定的,每年一调会保证能够收到稳定的股息。如果调整太频繁,可能会组合无法分享到一些高分红企业的股息红利。而之所以选择年底,是因为企业分红一般集中在2-3季度,其间的股价会因分红预期而波动。而到了四季度末,股价会更多反映市场及其他因素,而非分红。

2005-2020年,纯股息策略组合年化回报70%以上,大幅超越同期市场。根据这些标准,我们筛选出符合条件的高股息个股,并按照股息率进行排名,构建包含股息率前5、前10、前15、前20支个股的四个组合。由于这些选股标准目标就是追求稳定持续分红,因此这个策略我们称之为纯股息策略。这个四个组合我们分别简称为:纯股息策略1号、2号、3号、4号。我们从2004年底开始,每年最后一个交易日建立组合,跟踪股价波动,计算组合净值,并把每年净值连接起来。我们看到:截至2020年12月31日,纯股息策略1-4号的净值分别是25.9、17.5、13.3、15.4,累计总回报分别是2486.4%、1654.2%、1233.7%、1442.4%。同期,全A的累计总回报是601.3%,中证800全收益指数的总回报是587.9%。可以看到,四个纯股息策略组合的累计总回报及年化回报,都远远高于同期A股市场的回报(见图表15、16)。而从夏普比率来看,2005-2020年间,纯股息策略的夏普比率要小于全A、中证800与中证800全收益。这也很正常,一是因为投资组合具有更高的回报,意味着自然要承担更高的风险;二是因为组合个股数量相对较少,波动率自然更大。

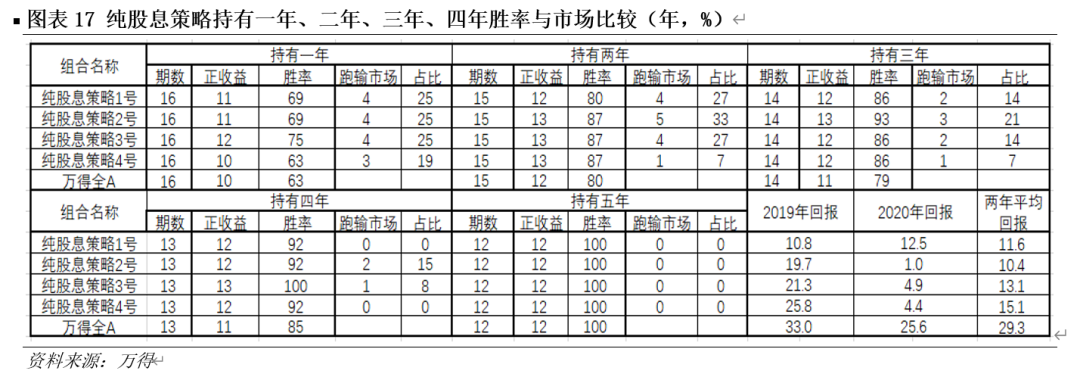

四个纯股息策略组合,在2005-2020年之间的回报远远高于同期市场。虽然长期非常惊人,但对一个投资者来说持有一个组合长达15年之久,对投资人的耐心考验还是比较高。投资者更关心的是,2005-2020年间,持有一年、二年、三年、四年、五年的话回报情况怎样?比如,总持有年份中,收益为正的年份能占多少比重,或者说胜率怎样?每期跑赢市场的情况怎样?我们计算了四个组合自2005年起,分别持有一年、两年、三年、四年和五年的正回报情况及与市场比较。总体情况如下:

持有一年:胜率(收益为正的期数占比)在60%以上,高于市场(全A代表)。和全A相比,跑输市场的期数占比都在25%或以下。持有两年:持有胜率上升至80%以上,市场为80%;跑输市场的年份占比出现分化,纯股息策略4号降至7%,其它三个组合上升至30%左右。持有三年:胜率上升至86%以上,都高于市场,全A为79%;跑输市场的期数占比和持有两年相比明显下降。持有四年:胜率都上升至92%以上,都高于市场,后者为85%;跑输市场的期数,策略1号和4号降至0,2号和3号为2和1,进一步下降。持有五年:胜率都为100%,跑输市场的期数为0(见图表17)。

可以看到,从胜率来看:四个纯股息策略组合,无论是持有一年,还是持有五年,胜率都在60%以上,持有时间越长胜率越高;当持有五年及以上时,从过去经验看基本不会亏损。从战胜市场的概率来看:持有1-5年之间的任何年份,跑赢市场的比例基本都在70%以上,持有时间越长战胜市场概率越高。

同时,我们也发现,绝对收益为负的年份基本都是在熊市大跌的年份,如2005/2008/2011和2018年;而在震荡市及小幅下跌的市场环境,这些组合基本都能获得正收益。而明显跑输市场的年份,则是2019-2020年,这两年市场风格整体偏向成长性投资风格,而纯股息策略则是典型的价值投资风格,不受投资者待见。尽管如此,在2019/2020年这两年,这四个组合也都获得正收益,两年平均收益都在10%以上,没有出现亏损(见图表17)。

五、纯股息组合:年初以来逐渐追上市场,春天快到了

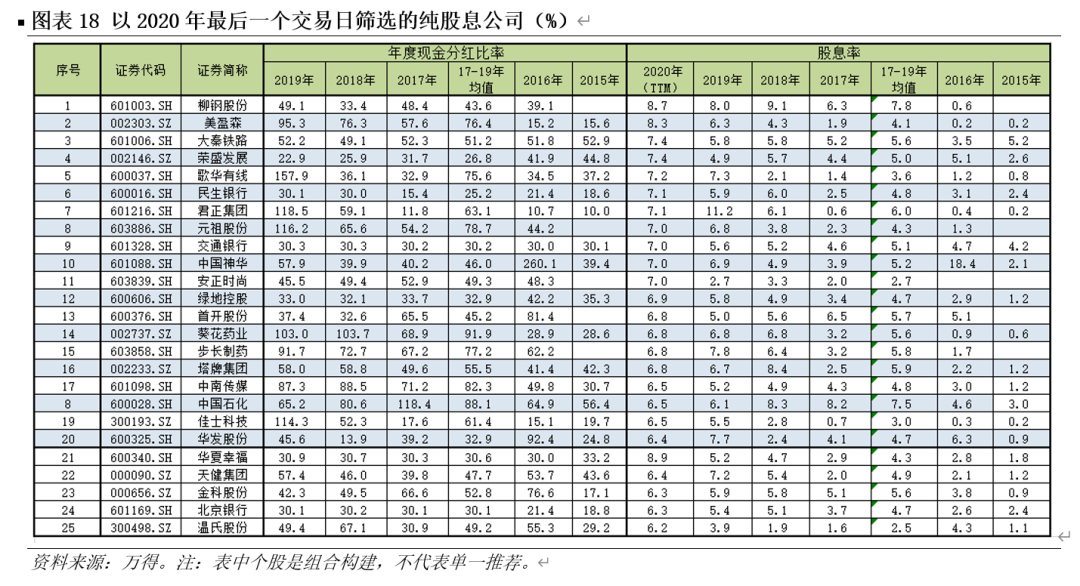

基于上述选股策略,我们以2020年12月31日最后一个交易日数据,筛选当下A股市场穿越经济周期、持续稳定分红的高股息个股(图表18)。我们建立了四个模拟组合,称之为乐观市场纯股息策略1号、2号、3号、4号,分别包括股息率最高的前5、10、15、20支个股。之所以叫纯股息策略,是因为在选股中只考虑股息一个因素,没有考虑增加业绩等考量。截至3月5日,全A较年初下跌-0.2%,而这四支组合则分别上涨3.7%、4.1%、-1.4%、1.3%,基本上都追上了市场(见图表19)。

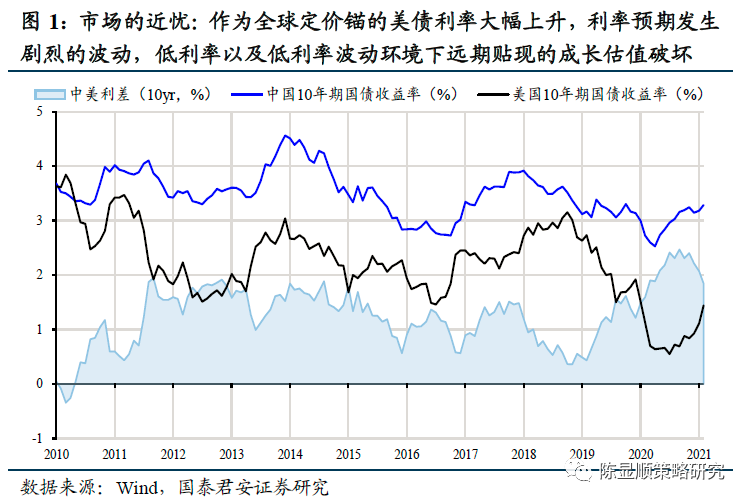

从年初以来纯股息策略的净值表现情况来看,和全A对比,是相反走势。全A是先快速上扬,近期开始大幅调整;而纯股息策略,则是先下跌,近期开始逐渐上行,其相对全市场的超额收益,是先负并扩大,而后逐渐收窄并转正。我们选中的高股息个股,集中在银行、地产、钢铁、建材等顺周期板块及食品饮料与医药行业。从2021年宏观经济来看,经济扩张开始,顺周期板块业绩将会明显改善,而2021年消费增速将会明显高于2020年,这些被市场忽视的消费股业绩也会相对改善。我们判断,虽然2019年至今,因为经济下行、利率下降,成长性投资更占优,纯股息策略跑不赢市场。但如我们在上一篇文章《复苏、通胀、债券与股票——对2021年中国经济与大类资产价格的几点判断》中的判断,随着全市场估值的抬升,以及各板块不再便宜,2021年权益挣钱会越来越难。在这个背景下,投资者会逐渐去寻找估值便宜、收益稳定的板块,高股息板块将受到青睐。当然,纯股息策略也存在部分公司分红不达预期的风险。

从年度来看,2019-2020年纯股息的价值类策略远远跑输市场,但2021年开始应该是股息类策略回归的开始。从长期来看,稳定分红的公司也会保持相对稳定的业绩增长,股息+稳定业绩增长是过去回溯业绩时回报大幅超越市场的核心。

对于这类策略,适合投资者长期持有。在投资场景上,可以设为为5-10年后的儿女教育支出、老人养老支出或自身养老支出。在投资方式上,可以采取月度、季度、半年或年度定投的方式。在长期维度上,相信这类策略会有非常好的表现。后续,我们也会在年底对这类策略进行更新。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-03-05 18:50:20

2021-03-05 18:49:35

2021-03-05 15:49:15

2021-03-05 12:49:59

2021-03-05 11:49:56

2021-03-05 10:49:33

热点排行

精彩文章

2021-03-05 18:50:34

2021-03-05 13:49:21

2021-03-05 09:49:25

2021-03-05 08:49:30

2021-03-04 19:49:18

2021-03-04 17:50:06

热门推荐