时间:2020-09-06 19:49:42来源:第一财经

公募REITs越来越近。

上周末,沪深交易所发布了基础设施基金的业务办法、发售业务指引、业务审核指引等配套文件的征求意见稿。作为《公开募集基础设施证券投资基金指引(试行)》的配套文件,这些征求意见稿不仅是规定的细化,还加入了诸多市场化规定,具有较大的进步。

比如在具体业务规则中充分借鉴了公募基金、股票等的经验,同时又考虑到了REITs产品的特殊性。

鉴于若二级市场出现流动性不足,会影响定价效率,并制约试点项目的推广,具体业务细则在推进项目落地、保障市场流动性等方面也作出了相应安排。

另外,其他市场较为关心的问题如估值、投资属性等暂未明确,有待后续配套文件的出台。

借鉴公募基金、股票的成熟经验

9月4日晚间,为保障基础设施REITs试点的顺利开展,根据证监会《公开募集基础设施证券投资基金指引(试行)》等法律法规、部门规章和规范性文件,上海证券交易所、深圳交易所双双发布了公募REITs业务配套文件的征求意见稿。

在业内人士看来,交易所的业务规范文件侧重对业务全流程重要节点和关键环节的规范,围绕“公募基金+基础设施资产支持证券”的产品结构,突出基础设施基金产品作为一个整体的监管要求。

上海证券分析师姚慧表示,“公募基金+ABS”意味着基础设施REITs脱离了融资通道的“人设”,真正被赋予作为公募基金所必备的投资属性——选择优质底层项目进行投资。

因此,不管是上交所还是深交所,在具体业务规则中,发售、上市、交易、收购、信息披露、退市等都借鉴了公募基金的成熟经验。

比如在试点项目的发行安排上,上交所先对底层资产进行评估,并按照1元面值折成基金发售数量,其次比照股票询价机制,采用网下询价平台定价,定价后比照上市型开放式基金(LOF)模式发售。

深交所的做法是,借鉴境内股票发行规则,并结合深交所LOF的发行方式,制定了《发售指引》,对基础设施基金发售询价、定价、网下投资者配售、战略投资者配售、公众投资者认购、扩募等事项进行具体规定。

第一财经也注意到,文件对于基金大额持有人的份额变动对应的公告义务进行了规定,例如5%以上持有人须公告,规定类似于上市公司。

不过,需要看到的是,公募REITs是一种全新产品,其风险收益特征介于股票和债券等固定收益类资产之间。考虑到试点初期投资者面临一定不确定性,《发售指引》也在投资者报价个数要求、报价剔除、战略配售机制等方面充分结合产品属性特征,作出了区别于股票的特有安排。

值得一提的是,为推进项目落地,保障市场流动性,公募REITs同时引入网下认购、场内及场外等认购方式,满足投资者多样化交易需求,同时明确按照要求进行转托管,提高二级市场流动性。

“公募REITs作为一类现金流稳定的资产,在国外和债券的回报特性很像。而这种产品的炒作空间有限,在国内习惯炒作的环境中,可能存在流动性不足的问题。证券产品有没有流动性,对产品定价非常关键。公募REITs如果可以做大,一个很重要的原因就是流动性没有问题。”博人金融总经理宋光辉对第一财经表示。

上交所为此明确了基金交易可以采用竞价、大宗、报价、询价、协议以及质押协议回购等认可的交易方式,并可以引入流动性服务机制。

“基础设施基金交易可以引入流动性服务商,提供双边报价服务。类似于国外投行有做市商的安排,是产品发展壮大的关键一环。”宋光辉说。

蓄势待发,只等发令枪响

在充分借鉴公募基金、股票、债券等成熟产品的经验基础上,沪深交易所的业务细则及配套文件又考虑到了REITs产品的特殊性,在存续期管理、新购入基础设施项目、权益变动等方面作出了具有针对性的安排。

比如深交所规定,基金管理人可以通过向网下投资者询价的方式确定基金扩募价格,也可以根据基金二级市场交易价格,以及拟投资项目的资金需求规模等有关因素,协商确定基金扩募价格。

“扩募可以定价增发(持有人大会同意),也可以询价增发(跟首发一样)。文件层面给予了承销商较大的自由,可以自行决定配售/剔除规则,后续是否会有指导仍需观察。”中金固收称。

在宋光辉看来,从产品运作角度来看,监管放开购买新的基础资产,是公募REITs产品成功的一个关键点。

“海外经验显示,如果完全是静态资产的组合,这样的产品完全没有估值提升的空间。对产品本身而言,也会抑制流动性。同时,作为静态资产组合,其盈利成长性空间有限。如果可以在未来购买新的资产,则能够形成流动性套利机制,以利用市场机遇提高REITs的盈利能力和业绩成长空间。这类似于上市公司增发股票购买资产。除了业绩的实质改善之外,还会因为成长想象空间的增加而提高证券的流动性。”他说。

业内人士也表示,文件用专门的篇幅规定了基础设施基金存续期内新购入资产、基金扩募事宜,体现出监管机构将产品打造为长期资产平台的政策方向。

事实上,对于这块万亿市场的“蓝海”,机构信心满满,摩拳擦掌。

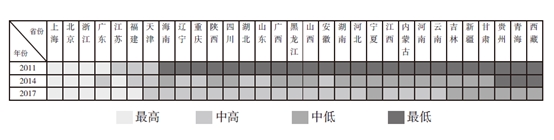

REITs适用于商业地产和基础设施,两类产品表现存在一定差异。在当前“房住不炒”调控基调下,将基建与地产切割,先行推出基建RETIs是合适之举。

根据招聘网站信息显示,包括博时、华夏、海富通、新华、德邦等公募基金及中金公司等券商纷纷发布REITs投研团队招聘启事。整个市场蓄势待发,只等发令枪响。

统计资料也显示,2002~2019年全球REITs市场规模复合年均增长率(CAGR)达到13.8%,在美国市场2000~2019年P/FFO (乘数估值模型,REITs的一种估值方法)从6.6倍提高至19.4倍,反映了资本市场对REITs产品认可度的提升。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-09-06 14:49:02

2020-09-06 13:49:51

2020-09-06 10:49:09

2020-09-06 07:49:03

2020-09-05 17:49:55

2020-09-05 16:50:01

热点排行

精彩文章

2020-09-06 14:49:20

2020-09-06 13:49:23

2020-09-05 18:50:07

2020-09-05 14:49:45

2020-09-05 13:50:08

2020-09-05 08:49:19

热门推荐