时间:2020-09-05 18:50:08来源:券商中国

2020年上半年,随着新冠肺炎疫情在全球的快速蔓延和大规模爆发,全球金融市场出现震荡,中资券商海外业务也随之受到冲击。翻阅上市券商中报数据发现,多家券商国际业务业绩承压。

根据半年报数据,港股上市的海通国际凭借35.25亿港元的净收入稳居行业第一,但受大环境影响,同比下降11.6%;华泰证券国际逆风翻盘,报告期实现营收26.67亿元,同比增加45.3%,对营收贡献占比也提升至17.15%。

此外,尽管中信证券和国泰君安上半年国际业务收入同比有所下降,但头部机构的整体实力仍不可小觑,且经过前期的风险敞口收缩,下半年业绩有望表现出更强韧性。

6家在港中资券商秀业绩,国际业务普遍承压

受疫情和国际环境影响,在港股上市的6家中资券商国际业务子公司业绩遭遇冲击。

据券商中国记者统计,目前在H股上市的6家中资券商国际业务子公司中,共有4家上半年收入同比出现下滑。而从净利润来看,兴证国际和西证国际均在上半年出现亏损,海通国际、国泰君安国际股东应占溢利分别同比下滑49.8%和5.21%,仅交银国际和申万宏源香港的股东应占溢利分别小幅上涨10.57%和3.28%。

截至2020年6月末,香港恒生指数报24427.2点,相比2019年末下降13%。有分析观点指出,疫情对全球金融市场造成恐慌,上半年资产价格波动巨大,导致许多以方向性投资为主的中资券商蒙受较大损失,金融资产公允价值下滑,抵押保证金贷款违约减值频现。

而在企业融资方面,尽管2020年上半年香港新股上市数量也出现下跌,但受惠于两只庞大的第二上市新股(网易和京东),融资总额仍较去年同期多。这就使得在港投行业务出现了明显的分化,大多数未能参与到上述新股发行项目中的券商投行业绩普遍下滑,幸运的分羹者则因此获得了业务增量。

例如,兴证国际就提到,上半年除税后净亏损为285.84百万港元,亏损主要原因,一是受年初市场波动等因素的影响,自营业务收入同比下降54.22%;二是全球股市大幅调整,香港证券市场低迷,就保证金贷款计提减值拨备2.93亿港元。

“面对复杂多变且波动率高的市场环境,本集团将会采取更审慎的态度开展业务。”兴证国际还表示,其中包括加快业务转型,构建财富管理与大机构业务双轮驱动的业务体系,以及审慎发展资本消耗型业务。同时也将继续完善全面风险管理治理架构,持续优化全面风险管理制度体系。

西证国际也表示,报告期内录得收益总额1.29亿港元,比上年同期减少2%,其中经纪及孖展融资收益有明显减少,而坐盘买卖有明显增加,但企业融资及资产管理的收益均有轻微减少。除税前亏损比上年同期扩大111%,主要是于回顾期内有金融资产预期信贷亏损1.34亿港元。

西证国际预期下半年香港经济前景仍不明朗,该公司将进一步在经纪业务、孖展融资、企业融资等方面,加强与母公司西南证券的跨境联动合作,尤其是争取国内优质企业进入香港资本市场时提供各类财务顾问服务;持续寻找优质投资机会及合资格优质投资者,以进一步扩大资产管理规模;同时将在风险可控的情况下,逐步调整投资策略,以获取稳健的收益。

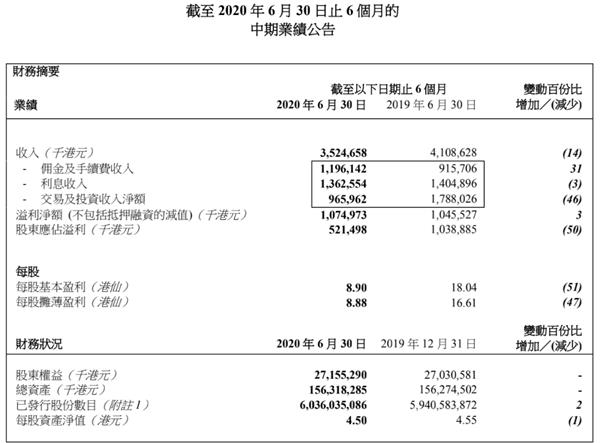

海通国际收入35.25亿港元,仍居首位

在上述6家港股上市公司中,尽管上半年收入同比下滑14.21%,但海通国际仍凭借35.25亿港元的收入成功卫冕,几乎是第二名国泰君安国际同期收入的2倍。据悉,海通国际自2018年开始启动“3.0规划”,实施战略转型升级,推动收入来源的多元化、资产风险的分散化、团队人才的专业化和产品结构的多样化。在35.25亿港元收入中,“3.0规划”重点发展的各项费类业务收入达11.96亿港元,同比增长31%,收入占比由上年的22%提升至34%。

但仍需一提的是,海通国际上半年净利润下滑幅度远远超过收入,其股东应占溢利为5.21亿港元,相比于去年同期的10.39亿港元,同比减少接近50%。这一情况或许与其扣除抵押减值拨备款项有关,中泰证券研报显示,上半年海通国际扣除抵押贷款减值拨备7.73亿港元,其中6.36亿港元主要是参与了给瑞幸咖啡董事长陆正耀家族信托基金银团贷款的尚未偿还余额。

海通国际表示,该公司在年初提前完成了疫情和经济下行“最差情景”下的压力测试,以最审慎的标准进行风险资产项目的处置、减值和拨备,因此该公司目前正处在历史上风险水平最低的年份之一。

海通国际的股权融资及债券融资项目数量及金额长期居香港市场领先地位。上半年海通国际在香港市场完成18单IPO项目(包括京东港股上市);债券融资在亚洲除日本外G3高收益发行市场排名中,按承销数量和承销金额分别名列第1和第3;完成1单美股上市和1单新加坡股权融资项目,并在印度等新兴市场积极储备,有望在下半年完成相关项目。

在经纪方面,海通国际主经纪团队管理客户资产和融资融券规模实现翻倍增长。其中,ETF做市总交易规模超过3300亿港元,市场份额达41.9%;实现财富管理经纪佣金收入2.87亿港元,同比增加54%;报告期内,海通国际报告期末蓝筹股占零售孖展比例已接近半数,资产风险得到有效释放;期末高净值客户资产规模已超过1000亿港元,有望成为公司新的业绩成长引擎。

在全球资管行业遭遇冲击的情况下,海通国际资产管理规模较上年末增长24%,达到665亿港元;资产管理实现费类收入达到1.54亿港元,同比增加44%。海通国际称,下半年将继续建立更为稳健的商业与盈利模式,以应对高度不确定的全球市场环境。同时坚定推行数字化转型策略,建立符合各地监管要求、满足跨时区和跨市场营运需要的金融基础设施,加大具有业务前瞻性的系统研发。

华泰国际营收逆势增长45.3%,贡献比例提升至17.15%

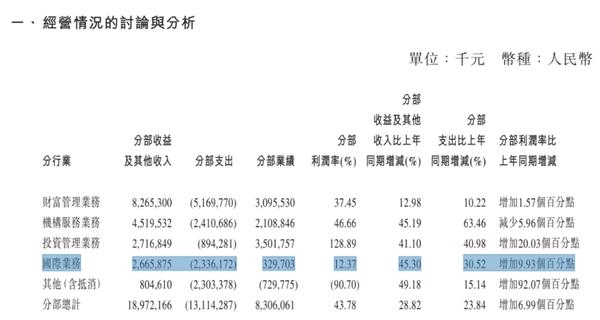

尽管多家中资券商国际业务子公司上半年营收有所下滑,但华泰证券的国际业务却实现了同比大涨。根据华泰证券披露的H股中报(按国际财务报告准则编制),报告期内其国际业务营收为26.66亿元(目前来看行业内仅次于海通国际),同比增长45.3%,对总营收的贡献占比也提升至17.15%。

据介绍,华泰证券通过全资子公司华泰国际及其持有的华泰金控(香港)、AssetMark、华泰证券(美国)等经营国际业务,业务范围覆盖香港和美国等国家和地区。此次华泰国际业绩上涨,主要是受益于香港子公司华泰金控业绩和美国子公司AssetMark管理资产规模的提升。

其中,华泰金控上半年净收入同比增长超过150%,其半年净收入已超过上年全年。不同于传统券商以自营投资和股票质押融资等以准信贷为主的业务模式,华泰金控对标国际投行,发力股票与固收机构销售交易业务,专注发展代客和资本中介业务,跨境收益互换交易量市场领先。

上半年,华泰金控港股IPO保荐及非保荐股权承销业务规模在香港排名前三。除了港股投行项目外,华泰金控还协助中国太保完成发行GDR,成为市场上唯一一家牵头参与所有GDR项目的投行。

此外,AssetMark保持运营独立性,通过领先的业务模式和先进的技术平台使资产总规模再创新高,目前已达到632.29亿美元,同比增长12.81%。截至2019年年末,AssetMark在美国TAMP行业中的市场占有率为11%,排名第三。

科技创新是华泰证券一直以来的法宝。上半年,华泰国际将金融科技创新与机构销售业务优势相结合,于6月推出“涨乐全球通”,以APP的方式提供港美股和陆港通A股投资交易服务。上线仅两个月,“涨乐全球通”新增用户数就已超过10万户。华泰国际还在上半年成立了粤港澳大湾区投资基金,专注于投资大湾区的科技、医疗、基建等行业,管理资产规模突破百亿。

中信、国泰君安国际业务收入同比下降

中信证券并未在A股中报披露国际业务的具体业绩,但其上半年境外地区营收为23.15亿元,相比去年同期减少6.72%。

境外企业融资是中信证券国际业务的优势所在,上半年共完成15单境外股权项目,承销金额合计16.64亿美元。其中香港市场IPO项目4单,承销金额5.33亿美元,再融资项目7单,承销金额9.38亿美元;新加坡等海外市场股权融资项目4单,承销金额1.93亿美元。

境外中资美元债券业务方面,中信证券共完成项目47单,总承销规模22.08亿美元,市场份额占比为2.5%。上半年,中信证券还完成涉及中国企业全球并购交易金额323亿美元,排名行业第一。中信证券表示,“未来还将继续深化境内外协同合作,加强跨境并购、并购融资、境外上市公司私有化等业务的开拓力度”。

中信证券称,其境外机构股票经纪业务市场份额在亚太地区保持领先,未来还将继续巩固和提升国际化、专业化的业务能力,并充分借助公司在境内的优势和资源,与各业务密切协同,重点拓展中国相关的跨境业务潜力。

同时,中信证券境外股权衍生品交易持续发展创新,中资券商中首家进入韩国衍生品市场,交易覆盖国际主流市场,为客户提供跨时区的全球市场衍生品交易服务。中信证券旗下金石投资也表示会拓展境外投资,抓住新区域的经济发展机会,作为境内投资的有益补充。

H股中报数据显示,国泰君安国际上半年录得总收入约17.98亿港元,同比下降23%;归属普通股持有人应占溢利约6.06亿港元,同比微降约5.21%。国泰君安国际称,得益于去年提前降低负债表中做市等业务的市场风险敞口,大幅增加现金储备,提前对风险资产大幅拨备减值,公司负债表的抗风险能力提升。

因此尽管收入同比下降,但总成本同比下降31%至10.96亿港元,故国泰君安国际上半年业绩依然较为稳健,归属股东应占利润同比仅微降。

受疫情和经济活动停滞的双层影响,国泰君安企业融资、投资以及做市收益同比分别下降46%,53%及20%,但资管、期货及杠杆外汇的佣金与手续费收入分别同比上升134%、112%及59%,其中费用佣金类收入、利息和投资性收入分别占34%、37%及29%。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-09-05 17:49:55

2020-09-05 16:50:01

2020-09-05 10:49:53

2020-09-04 19:49:52

2020-09-04 19:49:02

2020-09-04 18:49:38

热点排行

精彩文章

2020-09-05 18:50:07

2020-09-05 14:49:45

2020-09-05 13:50:08

2020-09-05 08:49:19

2020-09-04 18:49:14

2020-09-04 12:50:29

热门推荐