时间:2020-12-28 10:50:36来源:开源证券

10月初以来A股出现了明显的通胀预期交易行情,与通胀相关的基本工业金属、石油化工板块都有较好的表现,成为周期价值股行情的主力。其背后特征是:由于疫苗推动本身与经济复苏强相关,市场在预期未来的全球经济复苏共振将会带来通胀回归,从而进行“通胀预期”的交易。

全球经济复苏走向共振具有路径确定性,但具有时间点的不确定性,这一方面意味着基于“通胀预期”的交易必然会出现反复,但同样意味着它将反复出现并具有持续性。通胀与经济的演绎将是2021年股票市场的核心问题之一,但结构上布局“胀”则是较好的相对收益来源。

本文重心不在于讨论通胀出现的形式与可能性本身这一宏观命题。我们的研究重心是基于路径演绎的假设,寻找A股市场内部最好的通胀交易资产。

同样的,基于开源策略2021“新共识”系列(一)的基准假设:ROE的弹性将决定行业在2021年的表现,不同行业对价格呈现的ROE弹性以及对应的股价表现,将成为我们在2021年找到最佳通胀交易板块的重要线索。

1、投资角度认知“通胀”:下游较难受益

在自下而上成为主导的当下,我们首先对于“通胀”这一概念给予一定的说明。通胀的类型以及来源对于部分行业的ROE弹性判断十分重要。

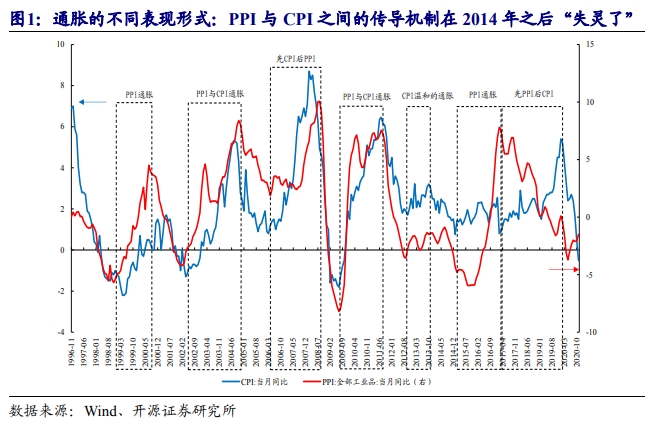

历史上看,通胀分为两类:我们将PPI向CPI传导的通胀称之为“成本推动型通胀”,而CPI向PPI传导的通胀称之为“需求拉动型通胀”。

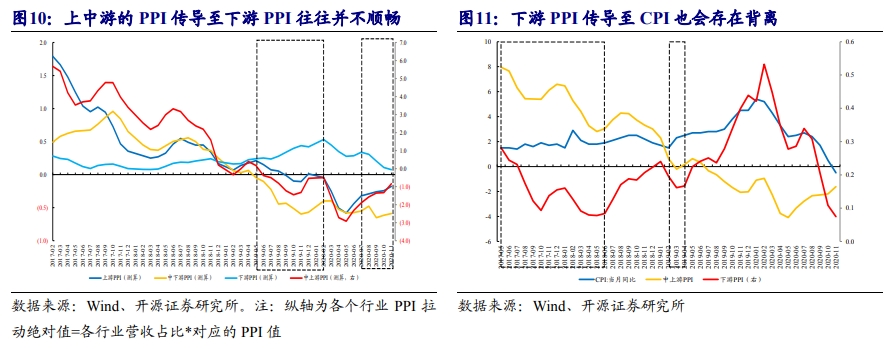

我们会发现PPI与CPI之间的传导机制在2014年之后便“失灵了”,甚至出现了明显的背离,出现这种背离的原因:一方面是由于CPI与PPI之间的传导机制其实并非简单的线性传导,而是非线性;另一方面,由于CPI与PPI来源不统一,因此这种传导机制会被各自存在的通胀惯性所削弱。

所以面对这种背离,从服务投资角度出发:第一,要判断通胀的来源,从而分清楚是哪一种类型的通胀,这对于上中下游各个行业ROE弹性的判断十分重要;第二,要判断上下游的传导路径,近年来传导机制失灵意味着成本或者需求传导不顺畅,这会导致上中下游行业利润分配不平衡,也会影响其ROE水平。

1.1、通胀的来源:中上游工业品与下游食品

通胀是一个总量的结果,但背后的来源各有不同。关于通胀的来源有以下两点核心的结论:

第一,需要区分来源与影响因素的概念。我们从两个角度共同衡量通胀的来源,一个是相关性,另一个是拉动作用(权重*变动幅度)。

(1)对PPI而言,虽然上游资源品价格是影响PPI的关键因素(相关性很强),但由于权重不同,最终拉动PPI上行的主要是中上游工业(比如石油化工加工业、金属冶炼加工业)产成品的价格上涨,即存在如果上游资源品涨价但中上游工业品并不涨,则PPI也并不会上行的可能,而这种情况无疑对于中上游工业企业的盈利是十分不利的。

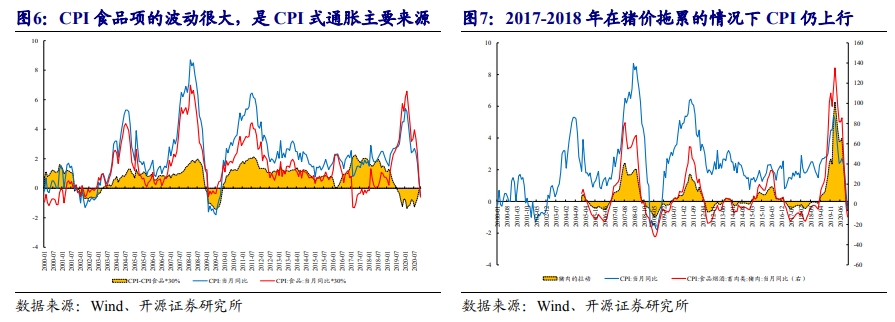

(2)对于CPI而言,CPI式通胀的主要来源是食品项,非食品项的权重虽然很高,但波动并不大,因此最终的拉动作用也不大,很难成为CPI高企的源头。

第二,单一因素引起的PPI或者CPI的上行并不能称之为通胀。通胀本身的概念就是指一揽子商品价格的全面上涨,单一因素价格的上涨大部分时候并不能拉动整体PPI或CPI上行,如2017-2018年的油价与铁矿石价格的先后上涨均未带动PPI上行;但有时候也可能由于单一因素的价格波动过大,也能导致整体PPI或CPI上行,典型的如2019年的猪价,但我们认为这种情形并不能称之为通胀,与之相佐证的是同期央行货币政策并未因为猪价上涨导致的CPI上行而有明显的调整。

1.1.1、PPI式通胀:重点关注上游资源品到中上游工业品的传导

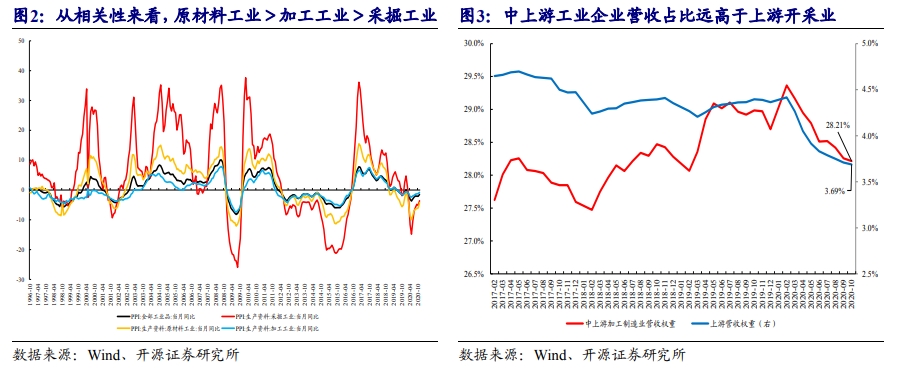

从相关性来看,与PPI最相关的分项是生产资料(0.99),其中原材料工业(0.97)>加工工业(0.94)>采掘工业(0.88)。从对PPI拉动的角度来看,中上游工业加工成品的拉动要比上游资源品的拉动要大,原因在于中上游工业品的加工制造业营收占比(近似于PPI的权重)远高于上游开采业,所以PPI式通胀主要反映的是中上游工业企业加工之后的产成品价格上涨。

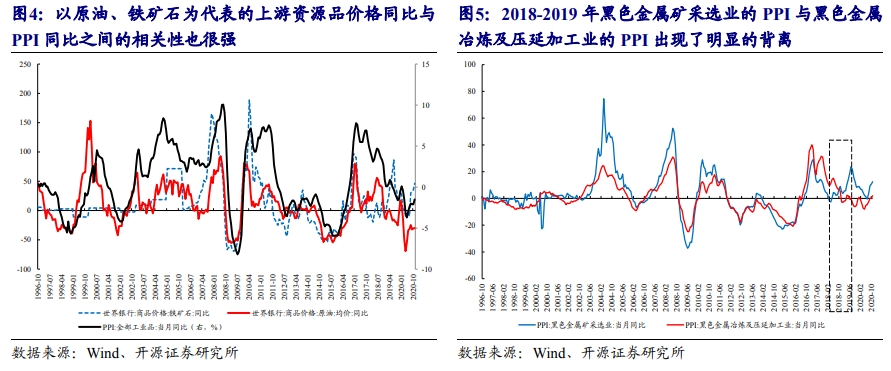

由于上游资源品价格上涨传导到中上游工业企业基本顺畅,因此上游资源品价格同比与PPI同比之间的相关性也很强,按照1996年10月以来的相关性排序:原油(0.68)>铝(0.66)>铁矿石(0.63)>铜(0.61)。

尽管如此,需要注意的是单一资源品价格的上涨不是PPI式通胀的充分必要条件,因为从总量上看结构之间出现的分化可能因此而相互抵消,比如2017-2018年原油和铁矿石的价格先后上涨,但是我国全部工业品的PPI同比整体一直处于下行的趋势中,主要原因在于2017年PPI上行最重要的贡献来自于黑色金属冶炼及压延加工业,而到了2018年虽然铁矿石的价格大幅上涨,但由于黑色金属冶炼及压延加工业的PPI仍处于下行,二者出现了明显的背离,因此PPI整体下行趋势并未发生扭转。

1.1.2、CPI式通胀:食品项VS非食品项

对CPI而言,相关性最高的是食品项与消费品项,从拉动的角度来看,尽管食品项的权重仅为30%左右,然而由于波动比非食品项大得多,因此历次CPI式的通胀主要来源于食品项。我们会发现2017-2018年非食品项的贡献明显高于了食品项,一方面可能与PPI的上涨滞后传导有关,另一方面也说明了那个时期居民的“消费升级”和服务业价格的回升在食品项的主导向下时,也很难带来整体的通胀。

1.2、通胀的传导:不同行业的议价能力

通胀的传导是指企业在面临上游原材料价格上涨或者下游终端产品价格的上涨时,是否有能力将成本向下或者向上进行转嫁。

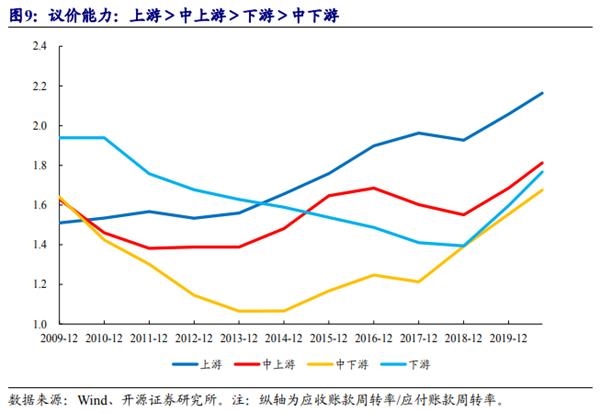

这种转嫁能力我们可以理解为议价能力,体现到财务报表上则表现为应收账款周转率和应付账款周转率的大小,我们用“应收账款周转率/应付账款周转率”的比值大小作为判断一个行业的议价能力大小,该比值越大说明议价能力越强。通过计算结果我们发现:

第一,对于具体行业而言:

(1)从2020年Q3当期的议价能力来看,排名靠前的行业集中在黑色金属开采和加工业、煤炭开采和加工业、租赁/住宿/仓储/餐饮业以及汽车和家具制造业;排名靠后的行业主要集中在运输业、文化艺术/体育以及相应的用品制造业、皮革、毛皮、羽毛及其制品和制鞋业、房屋建筑业等。

(2)从长期的变化趋势来看,议价能力处于上升通道的行业集中于上游开采(黑色/有色金属/非金属/煤炭)、中上游工业加工制造(石油炼焦、有色、化学原料和制品)、下游食品加工、家具制造等行业;而处于下降趋势的行业有石油和天然气开采、化纤、纺织皮革、电气机械和器材、造纸、运输、餐饮等。

(3)从2020年Q3相对于Q2的变化来看,出现议价能力明显提升的行业有:黑色金属开采和加工业、餐饮/租赁/住宿/仓储/批发业、家具和汽车制造业;出现明显下降的行业有:机动车、电子产品和日用产品修理业、房屋建筑业、有色金属冶炼和压延加工业。

第二,对于上中下游的行业(剔除货币金融服务业,下同)而言,2014-2015年是一个重要的分水岭,在此之前议价能力的排序为:下游>上游>中上游>中下游,而在此之后的排序为:上游>中上游>下游>中下游,下游的议价能力在2010年之后开始大幅下滑,一直到2018年才开始见底;而上游和中上游的议价能力中枢在2011年之后便开始逐步抬升,中下游的议价能力从2015年也开始触底提升。

从通胀传导结果来看,也与上述议价能力的排序相互印证:从上游→中上游→中下游的传导基本很顺畅,但是从中下游→下游则存在问题。我们通过计算上中下游的PPI发现,在PPI内部上中游传导至下游其实并不顺畅,而下游PPI传导至CPI也会存在背离,这也就意味着在通胀的传导过程中,中下游处于最劣势的地位,由中上游传导下来的成本无法顺畅地朝下游转嫁。

从这个意义来讲,对于下游消费品而言,基于过去框架的买入可能逻辑上不存在“通胀交易”的现实意义,更多是历史经验的习惯性行为。当下下游消费品更多取决于品牌能力与消费恢复等因素,至少不是通胀交易的弹性板块。

2、从“涨价”到ROE:议价能力与成本优势

市场交易通胀,核心逻辑其实是商品涨价逻辑下对于企业盈利的改善。但由于议价能力与成本优势导致了不同产业链环节的受益能力差异很大。

为了更好厘清这一问题,接下来我们分别从各个行业的ROE对于PPI与CPI的相关性以及弹性进行分析,得出的核心结论是:面临通胀时,决定企业ROE弹性与商品价格之间的核心因素是议价能力以及控制成本的优势。

2.1、行业ROE相对于PPI的相关性与弹性

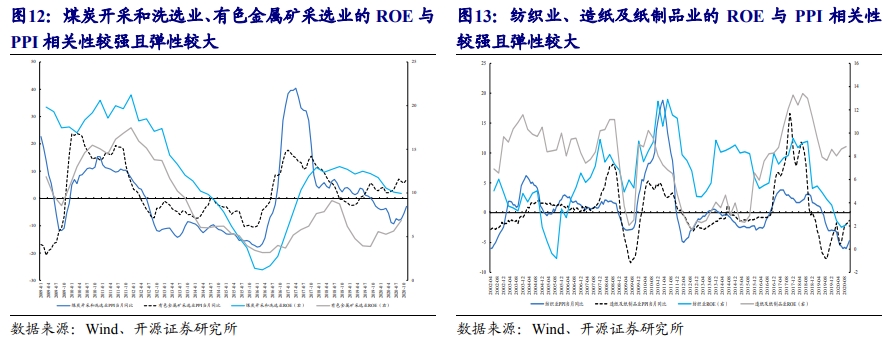

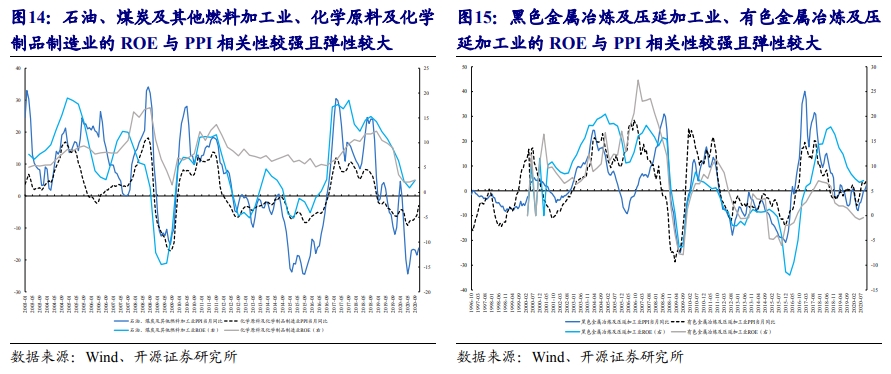

通过分析行业ROE与PPI之间的相关性与弹性,我们发现:

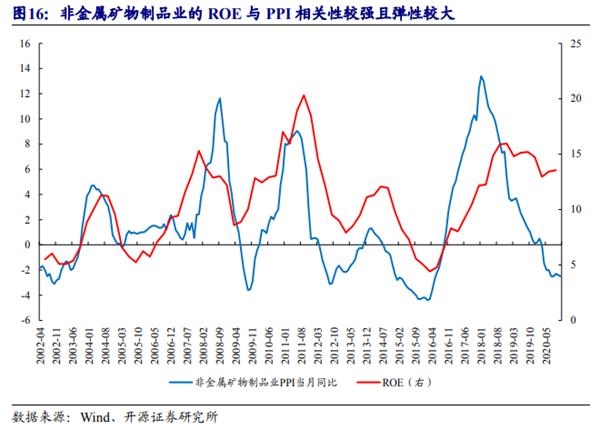

(1)行业ROE与PPI具有较强相关性且弹性较大的行业有:煤炭开采和洗选业、有色金属矿采选业、纺织业、造纸及纸制品业、石油、煤炭及其他燃料加工业、化学原料及化学制品制造业、非金属矿物制品业、黑色金属冶炼及压延加工业、有色金属冶炼及压延加工业。这些行业大部分均处于上游或中上游,议价能力很强,仅有纺织业和造纸及纸制品业属于中下游,但它们的议价能力也在所有80个行业中分别排名23/31。

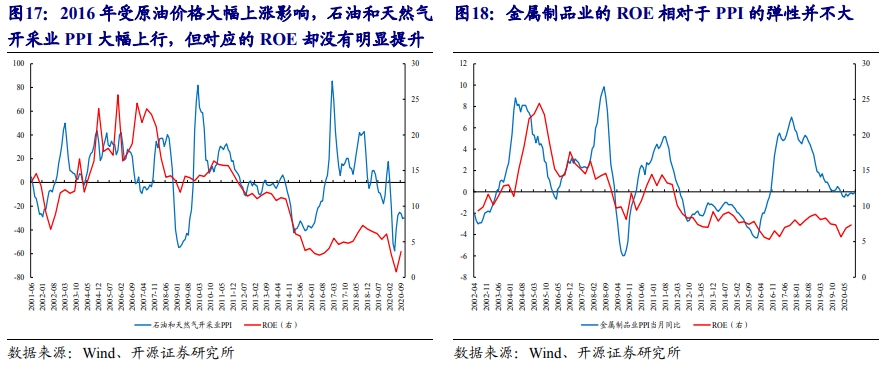

(2)行业ROE与PPI有一定的相关性,但弹性并不大的行业有:石油和天然气开采业、金属制品业,原因在于它们的议价能力较弱,在全部的80个行业中分别排名61/51。

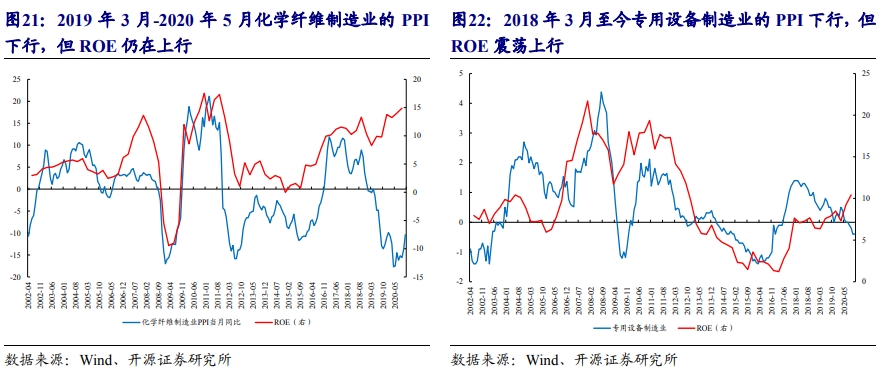

(3)行业ROE与PPI在过去具有较强的相关性,但这种相关性在近年来出现明显变化的行业有:黑色金属矿采选业、非金属矿采选业、化学纤维制造业以及专业设备制造业。这些行业的共同特征是在近三年来PPI的下行趋势中,它们的ROE仍能保持较高的水平。其中,黑色金属矿采选业与化学纤维制造业的议价能力较强,而非金属矿采选业和专业设备制造业议价能力较弱。

但除了化学纤维制造业以外其他三个行业的议价能力均处于上升趋势中,这很大程度受益于2016年开始的供给侧改革,而改革的成果目前仍在发挥作用:一方面,议价能力的提升无疑有助于这些行业企业在面临价格下行时具备一定的缓冲效果;另一方面行业的成本优势也使得ROE能够在涨价逻辑不再时保持一定的韧性甚至弹性。

2.2、行业ROE相对于CPI的相关性与弹性

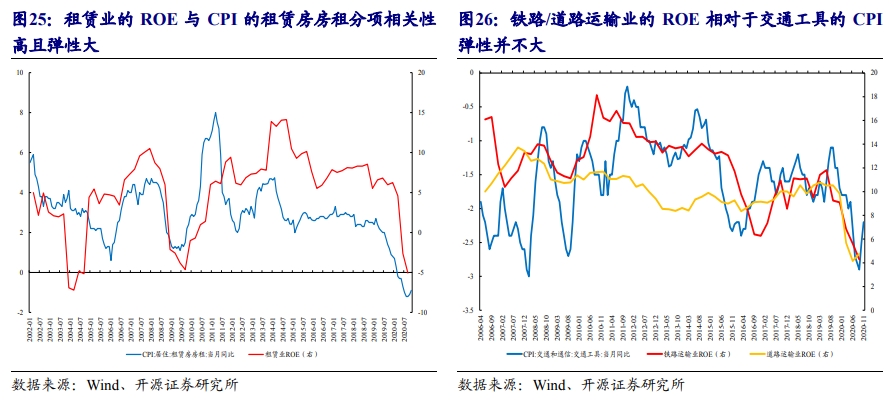

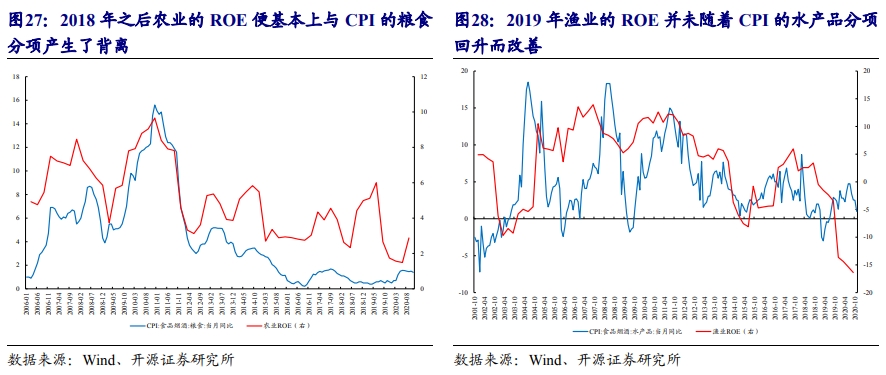

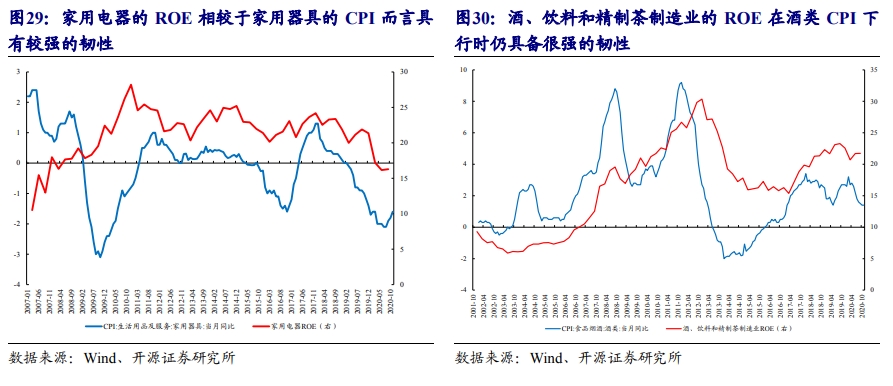

通过分析CPI分项与部分行业ROE之间的相关性与弹性,我们发现:

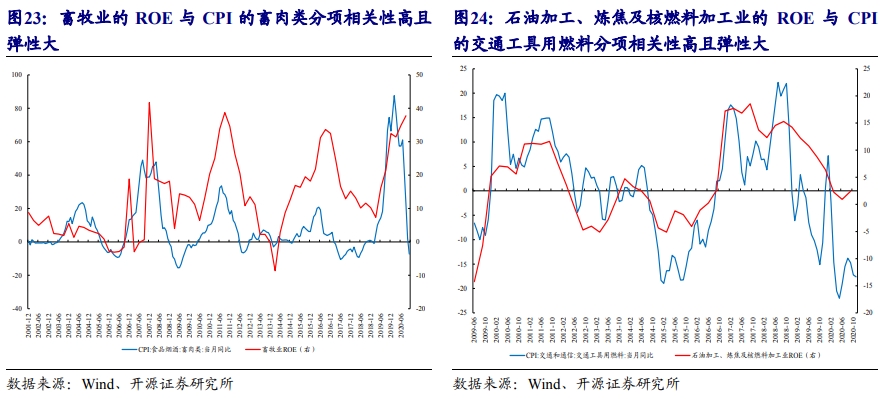

(1)行业ROE与CPI具有较强相关性且弹性较大的行业有:畜牧业、石油加工、炼焦及核燃料加工业、租赁业。这些行业的议价能力除了畜牧业排名较为靠后以外,其他两个均排名靠前。

(2)行业ROE与CPI有一定的相关性,但弹性并不大的行业有:铁路、道路运输业。这是由于运输业整体的议价能力(除了航空运输业)并不强,航空>水上运输>道路运输>铁路运输,在所有80个细分行业中的排名分别为35/68/73/80。

(3)行业ROE与CPI在过去具有较强的相关性,但这种相关性在近年来出现明显变化的行业有:农业、渔业、家用电器、酒、饮料和精制茶制造业。其中农业与渔业的ROE与CPI对应的细分项均产生了背离,而家用电器、酒、饮料和精制茶制造业则是ROE在面对CPI酒类分项下行时更具韧性,一方面这与行业议价能力强弱有关,另一方面行业集中度的不断提升有助于构建成本优势,从而保持ROE的韧性。

3、2021年通胀的演绎:原材料与中间品的再通胀

上述的分析论证了从通胀的来源→通胀的传导→企业ROE弹性的路径,因此2021年交易通胀的核心逻辑其实就剩下一点:判断通胀的来源。在此基础之上,再根据行业的议价能力判断通胀的传导路径,最终映射到ROE。因此接下来我们将对于2021通胀的演绎路径进行推演,为最终的资产配置提供参考。

3.1、PPI:海内外供需错配,出口与制造业投资将成为驱动力

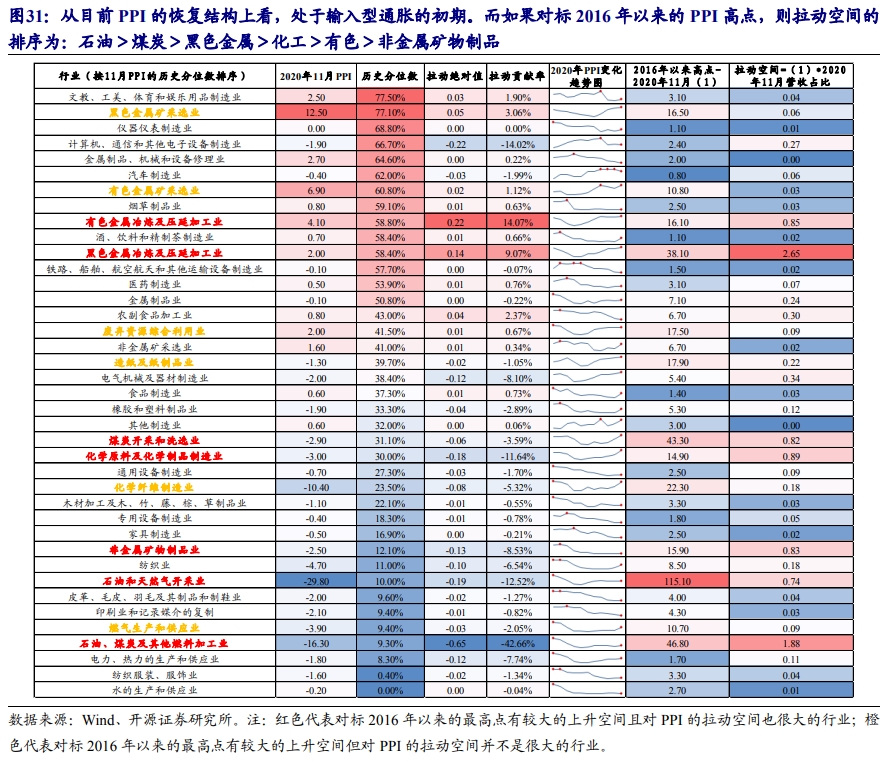

从目前PPI的恢复结构上看,处于输入型通胀的初期:即上游的采选业的恢复明显要好于中上游的加工业。除了石油、煤炭的PPI仍处于负值之外,黑色/有色/非金属矿采选业均已转正,尤其是黑色金属矿采选业(已经超过疫情前水平,历史分位数已经达到77.10%)。

如果我们对标2016年以来的PPI高点作为参照系,则重点行业的拉动空间排序为:石油>煤炭>黑色金属>化工>有色>非金属矿物制品。而如果按照各个行业恢复至2016年最高点水平的50%~100%的假设对整体PPI进行加总测算,则对应的PPI区间为[4.98,9.96]。

从上游到中上游的传导来看,目前也较为顺畅:有色/黑色金属冶炼及压延加工业的PPI已经转正且超过疫情前水平;化学原料及化学制品制造业以及化学纤维制造业虽然仍处于负值,但一直处于上升的趋势中;原油PPI略有回升,仍在磨底。

如果从对应的下游需求预期来看,当下市场对于与出口和制造业投资更相关的大宗商品涨价预期乐观,而对与逆周期调节政策更相关的大宗商品涨价预期悲观。

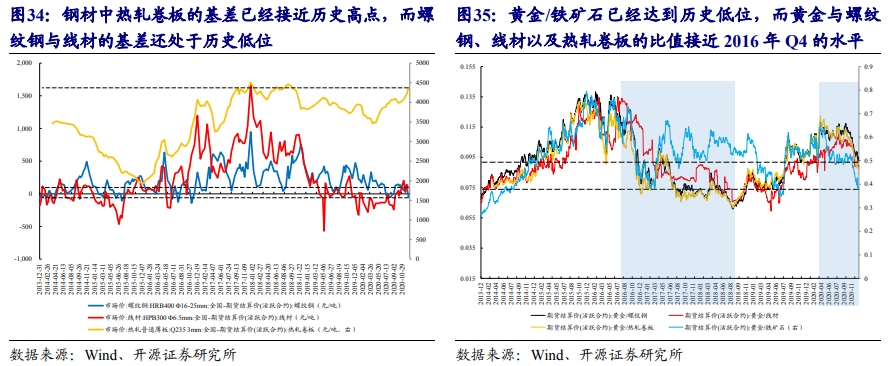

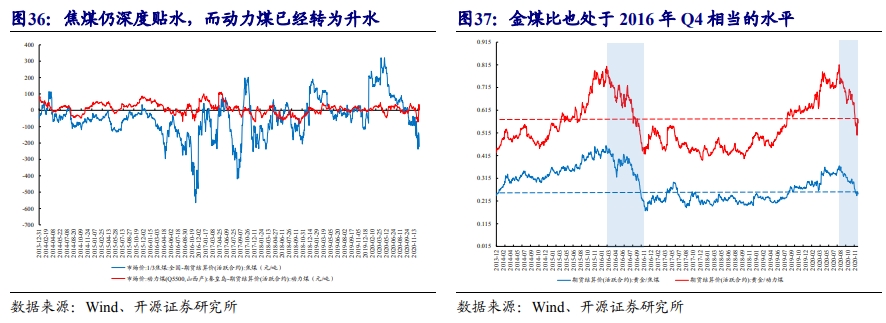

我们可以分别以商品的基差(对未来的需求预期)和与黄金的价格之比(反映剔除流动性后的实际需求拉动的价格上涨)来衡量商品价格对于需求的反映。

除了原油以外,主要大宗商品的价格与黄金的比值(黄金价格/某一商品的价格)已经回到了2016年Q4的水平,但不同品种之间的基差走势却出现了明显的分化,这也就意味市场对于需求预期的分化。

我们发现有色金属中铜铝、黑色金属中的热轧卷板、煤炭中的动力煤基差均处于升水的趋势,黑色金属中的螺纹钢/线材、煤炭中的焦煤的基差还处于历史低位。

就用途来看,铜/铝/热轧卷板/动力煤是与下游的家电/汽车制造业、铁路、船舶、航空航天和其他运输设备制造业、计算机、通信以及其他电子设备制造业、运输业更为相关的大宗商品,而螺纹钢/线材/焦煤则是与基建、房地产投资更为相关的大宗商品。

因此上述大宗商品基差出现分化的背后,其实反映了当下市场对于与出口和制造业投资更相关的大宗商品涨价预期乐观,而对与逆周期调节政策更相关的大宗商品涨价预期悲观。

展望未来,输入型通胀将逐步深化,依据前文通胀的来源→通胀的传导→行业ROE弹性的框架,则我们会发现在上游涨价的逻辑下,这些行业的ROE弹性具备较大的上升概率:煤炭开采和洗选业、黑色金属矿采选业、石油加工、炼焦和核燃料加工业、化学纤维制造业、化学原料和化学制品制造业、黑色/有色金属冶炼和压延加工业、非金属矿物制品业、纺织业。

其中上游有色/黑色金属以及煤炭已经出现了明显的涨价,其对应的中上游有色/黑色金属冶炼及压延加工业、煤化工以及中下游纺织业议价能力很强,随着通胀向下传导,这些行业未来涨价的概率和空间都很大,而这些行业的ROE明显与其PPI存在强相关性并具备较大的弹性。

而上游并未大幅涨价的非金属矿采选业以及原油,其对应的中上游非金属矿物制品业、石油开采业/加工业、石油化工,除了石油开采业以外其他行业的议价能力很强,而且这些行业的ROE与PPI之间也存在强相关性并具备较大的弹性,但这一个涨价链条目前所依赖的核心假设是原油/非金属矿的价格大幅上涨,相比于已经涨价的有色/黑色/煤炭链条而言仍存在较大的不确定性。

进一步地,如果考虑到下游需求的持续性,与此前有所不同的是,此次国内经济动能由逆周期调节转向顺周期的修复,这些大宗商品面临的下游需求核心将不再是传统的基建地产,而是出口与制造业的投资。正如我们在年度策略《红旗半卷:走向“新共识”——2021年年度策略》中提及的,海外生产补库存与美国地产后周期共同构成了确定性的需求来源,未来机遇将广泛出现于工业机械、计算机以及电子产品、建筑材料、卫浴电工、照明、家电以及家具等行业中,而其对应的原材料和中间品:铝、铜、热轧卷板、硅、化纤、涂料、氟制冷剂值得重点把握。除此之外与原油相关的大炼化、油服也值得重点关注。

3.2、CPI:重点关注交通和通信、乳制品、家用器具的回暖

CPI中恢复最快的是通信、乳制品、鲜果以及家用器具,它们的CPI已经超过疫情前水平,而且目前来看仍处于回升的趋势中;而交通工具、教育文娱业也处于回暖的趋势中,但还未恢复至疫情前水平。

从前文的CPI→行业ROE映射关系来看,石油加工、炼焦及核燃料加工业、乳制品(属于酒、饮料和精制茶制造业)、家用电器(属于电气机械和器材制造业)、铁路/道路运输的ROE将受益。

4、行业配置:“欠债”少+议价能力强+受益出口与制造业投资

基于上述分析,2021年交易通胀的核心逻辑是:PPI方面重点关注受益于出口与制造业投资的原材料与中间品的再通胀,而CPI则重点关注交通与通信、乳制品以及家用器具的回暖。

基于上述通胀来源的判断,结合行业ROE的弹性与通胀的相关性以及议价能力的强弱,最终可能受益于通胀逻辑的细分行业集中在:煤炭中的动力煤、与原油相关的大炼化/油服、黑色金属中的热轧卷板、有色金属中的铜/铝、非金属中的硅、化工中的化纤、涂料以及氟制冷剂、纺织业、下游中的乳制品、家用电器以及交通运输业。

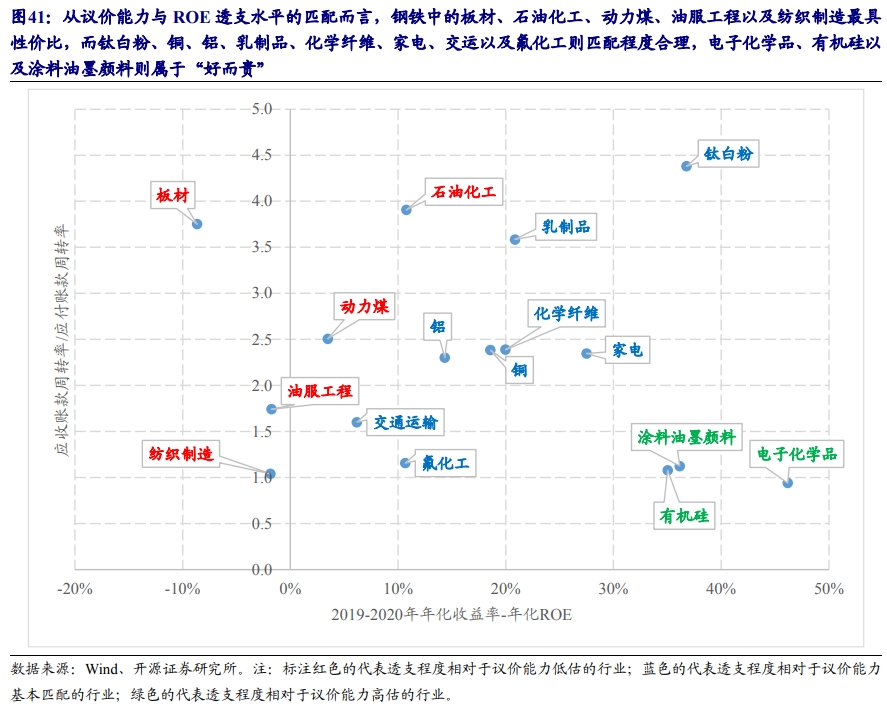

但我们还需要进一步地考察这些行业2019-2020年年化收益率与年化ROE之间的匹配程度,以衡量是否“欠债”较少(即2021年收益率向ROE回归的方向和概率),因此我们结合上述行业的议价能力与2019-2020年的ROE“透支程度”对其进行进一步地筛选,发现钢铁中的板材、石油化工、动力煤、油服工程以及纺织制造在这些行业里面属于估值友好且基本面受益明显,而钛白粉、乳制品、铜、铝、化学纤维、家电、交运以及氟化工属于估值中性但是潜在盈利改善明显;对于有机硅、电子化学品以及涂料油墨颜料而言属于明显的“好而贵”,匹配程度未来需要跟踪。

5、风险提示

全球经济复苏不及预期;国内信贷收缩超预期;测算误差。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-12-28 10:50:01

2020-12-28 10:49:15

2020-12-28 09:49:53

2020-12-27 09:49:54

2020-12-26 19:49:50

2020-12-26 19:49:05

热点排行

精彩文章

2020-12-27 16:49:28

2020-12-27 11:49:21

2020-12-27 09:50:11

2020-12-26 19:50:09

2020-12-26 15:49:28

2020-12-26 14:49:48

热门推荐