时间:2020-08-02 19:49:14来源:中国基金报

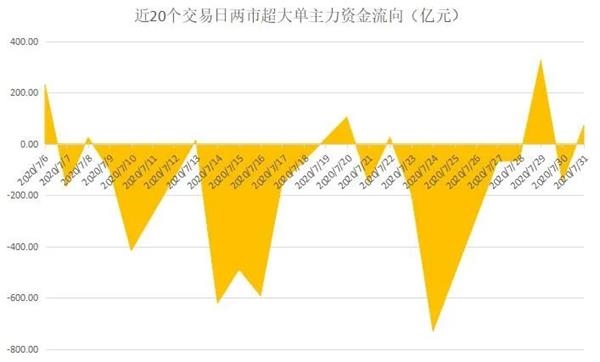

公募基金发行市场在7月走上了历史的新高峰。

数据显示,截至7月31日,7月份新基金发行规模达到5389.4亿元。这个月度新基金发行规模创出历史新高,超越上一轮牛市2015年5月份的发行规模。若市场还能走牛,今年新基金发行还将延续火爆。

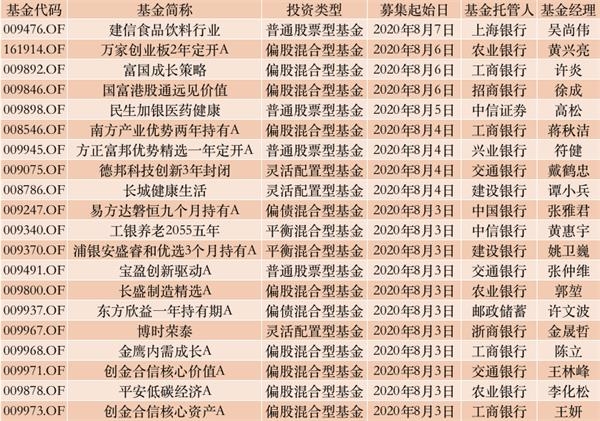

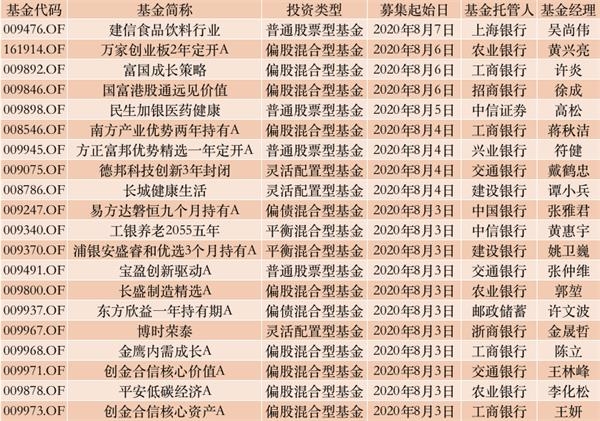

基金君发现,下周又有20只主权权益基金进入发行。而投资者在密切关注新基金发行之时,也需要关注产品信息、发行信息、基金经理人选、业绩基准等细节,基金君因此针对目前投资者关注的这些新基金细节做好数据,请投资者认真筛选,不要盲目入市。

20只基金下周起售

权益基金是今年市场关注的焦点,下周进入首发的主动权益基金达到20只,基本都是混合型和股票型基金,这也是非常密集的发行潮。

值得一提的是,近期市场出现震荡,权益新基金发行速度明显放缓,导致不少同时进行发售的新基金数量激增,下周发行又将是一场大战。

投资者看新基金需要注意八个要点:

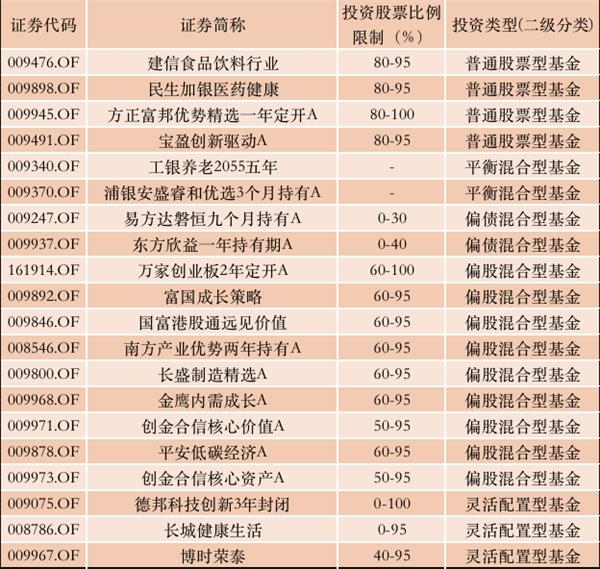

第一、要注意产品的类型。

主动权益基金也分为混合型和股票型,对投资股票的仓位有明确限制,这直接影响基金的业绩表现、波动、以及回撤水平等。

区别比较大的是普通股票型基金,这类产品往往投资于股票的比例不低于基金资产的80%,会保持较高仓位。比如建信食品饮料行业、民生佳音医药健康、宝盈创新驱动等是如此。

也有偏股混合型基金,如这类基金的投资股票的仓位往往在60~95%,仓位相比股票型基金更为灵活。

而灵活配置型基金,股票仓位限制一般是0~95%,但这类基金对仓位有一些约束,在某些市场情况下仓位会存在限制。比如长城健康生活规定,根据中证健康产业指数PE(TTM)处于成立以来的历史分位水平来决定股票仓位,若处于后20%分位,股票仓位60%~95%;若处于前20%分位,股票仓位为0~45%;若处于20%至80%分位,股票仓位为30~75%。灵活配置型基金均有类似规定,投资者要看准具体情况来布局。

第二要看产品的业绩基准。

一般基金业绩基准,包括某一类股票指数乘以某比例再加上某一类债券比例乘以某比例,投资者要注意业绩基准是“偏股”还是“偏债”。

比如万家创业板2年定开A,业绩比较基准是“创业板综合指数收益率*80%+中债综合指数收益率*20%”,意味着该基金主要投资于创业板。

而德邦科技创新3年封闭的基准是“中国战略新兴产业成份指数收益率*50%+中债综合全价指数收益率*50%”,显然该基金风格上会更稳健,股债两边各占一半。

比如易方达磐恒九个月持有A的基准是“中债新综合指数(财富)收益率*90%+沪深300指数收益率*10%”,这个债性更强,属于偏债混合型。

也又一些更综合性,南方产业优势两年持有的基准是“沪深300指数收益率*50%+上证国债指数收益率*30%+中证港股通综合指数(人民币)收益率*20%”,除了布局A股、债券市场,也布局港股市场。

目前投资者更多关注基金实际收益的高低,而对是否超越业绩比较基准的关注度并没有那么高。其实业绩比较基准是一只基金投资目标的体现,非常重要,投资者也需要引起重视。

投资者核心要注意三个方面,第一是业绩基准中,对某一指数占比超60%以上的需要引起重视,这个可能是产品风格的一个表现,比如跟踪中证500会更偏成长风;比如跟踪沪深300会更稳健,偏爱蓝筹。

第二、投资者要看各个跟踪指数的比例,这背后也代表产品的风险特征。

第三、一般业绩基准中有香港指数的产品,投资范围内是可以通过港股通布局港股。

第三、关注看基金经理人选。

目前投资者焦点关注在更多投资A股的基金上,因此重点来看看偏股混合型和股票型基金的基金经理人选。

首先看这些基金经理的实际管理基金的年限。投资者可以重点看看年限较长的基金经理,其中有11人投资年限超过4年。

若仅看4年以上且业绩较好的基金经理。梳理了这些基金经理的从业经历、管理规模、历史回报等,投资者可以对比下(不考虑行业基金)

万家创业板2年定开拟任基金经理黄兴亮,目前在管基金总规模为195.90亿元。

黄兴亮简历:2002年毕业于清华大学电机系电气工程及自动化专业,2007年获得清华大学计算机系计算机应用技术专业博士学位。2007年8月至2011年5月在交银施罗德担任高级研究员,2011年6月加入光大保德信担任高级研究员。2014年2月11日至2018年1月任光大行业轮动基金基金经理。2015年6月至2018年10月担任光大保德信一带一路战略主题基金经理。2015年12月至2017年1月担任光大保德信中国制造2025基金经理。2017年9月至2018年10月担任光大保德信先进服务业基金经理。2018年11月加入万家基金。2019年3月起担任万家行业优选基金经理。2019年10月起任万家经济新动能基金经理。2020年1月起担任万家科技创新基金经理。2020年2月起任万家自主创新基金经理。相对来说,黄兴亮管理的基金偏好投资TMT板块,风格上成长属性明显。

南方产业优势两年持有蒋秋洁,目前在管基金总规模为71.08亿元。

蒋秋洁简历:清华大学光电工程硕士学历,2008年7月加入南方基金,历任产品开发部研发员、研究部研究员、高级研究员,负责通信及传媒行业研究;2014年3月至2014年12月,任南方隆元基金经理助理;2014年6月至2014年12月,任南方中国梦基金经理助理。2014年12月至2019年1月担任南方新兴消费增长基金经理。2015年6月起任南方天元新产业基金经理。2015年7月起任南方隆元产业基金经理。2015年7月至2018年12月任南方消费活力基金经理。2017年5月至2020年1月任南方文旅休闲基金经理。2018年7月至2019年12月担任南方3年封闭运作战略配售基金经理。2019年3月起任南方产业活力基金经理。2020年4月起任南方瑞盛三年持有期基金经理。

从投资技能来看,工科出身的蒋秋洁理性思维强,主抓长期化集中化投资,深挖成长股基本面,尤其擅于发掘早期优秀企业并与公司共同成长,蒋秋洁认为个股超额回报本质上是企业经营优势随时间积累的价值体现。

平安低碳经济拟任基金经理李化松,目前在管基金总规模为133.73亿元。

李化松简历:李化松是北京大学经济学硕士,曾就职于国信证券经济研究所和华宝兴业,负责钢铁、环保等行业的研究工作。2009年加入嘉实基金,历任机构投资部投资经理助理、研究部高级研究员。2015年12月至2018年3月任嘉实环保低碳基金经理。2018年8月起任平安智慧中国灵活配置基金经理。2018年8月至2020年1月担任平安转型创新灵活配置基金经理。2019年1月起任平安核心优势混合型基金经理。2019年4月起任平安高端制造基金经理。2019年5月至2020年6月任平安安盈灵活配置基金经理。2020年2月起任平安匠心优选基金经理。2020年3月起担任平安科技创新基金经理。2020年4月起任平安科技创新3年封闭运作灵活配置混合基金经理。2020年7月起担任平安研究睿选基金基金经理。

李化松以“自下而上”选股,不盲目跟风行业,而是对市场、对企业有自己的判断标尺,相信企业的价值最终会转化为投资的价值。选股上,他主要看产业趋势、企业质地和管理层、盈利模式。

宝盈创新驱动拟任基金经理张仲维,目前在管基金总规模为34.26亿元。

张仲维简历:台湾政治大学国际贸易硕士,多年投资管理经验,历任台湾元大宝来证券投资信托股份有限公司国际部基金经理人、研究员,曾任元大新兴消费商机基金基金经理。2013年加入华润元大投资管理部,任高级研究员职务。2014年3月至2015年5月担任华润元大信息传媒科技基金经理。2014年9月18日至2015年5月8日任华润元大安鑫灵活配置基金经理。2015年5月加入宝盈基金,历任研究部研究员、投资经理。2016年9月起任宝盈互联网沪港深灵活配置、宝盈科技30基金经理。2018年8月起任宝盈人工智能主题基金经理。

张仲维拥有近10年的证券从业经验和5年的公募基金管理经验,坚持在A股、港股市场中挖掘具有成长潜力的科技和互联网企业,是TMT专家和成长股“猎手”。

国富港股通远见价值拟任基金经理徐成,目前在管基金总规模为35.88亿元。

徐成简历:2006年6月至20015年9月先后出任永丰金证券(亚洲)有限公司上海办事处研究员、新加坡东京海上国际资产管理有限公司上海办事处首席代表,2015年任国海富兰克林基金QDII拟任基金经理,2015年12月起任富兰克林国海亚洲(除日本)机会股票型证券投资基金、富兰克林国海大中华精选混合型证券投资基金的基金经理,2017年1月起任富兰克林国海美元债定期开放债券基金经理。2017年7月起任富兰克林国海沪港深成长精选基金经理。2018年8月起任富兰克林国海估值优势基金经理。2018年11月起任富兰克林国海全球科技互联混合型 (QDII)基金经理。

徐成自2006年起即开始研究港股,行业研究经验丰富,兼具外资保险资管与公募基金投资经验,风格均衡略偏成长,操作灵活,注重控制回撤。

长城健康生活拟任基金经理谭小兵,目前在管基金总规模为68.07亿元。

谭小兵简历:曾就职于联邦制药(成都)有限公司、东莞证券、信达澳银。2014年进入长城基金,曾任行业研究员、“长城安心回报”基金经理助理。2016年2月起任长城医疗保健混合基金经理。2017年3月至2020年1月担任长城中国智造灵活配置基金经理。2020年6月起担任长城创新驱动混合型基金经理。

相对来说,谭小兵投资能力圈覆盖多个行业,拥有医药、建筑建材、电力等多个行业研究经验。她注重实地调研、财务分析,每年调研两三百家企业,重点关注医药、电子、计算机、新能源汽车等行业。偏爱成长股,注重公司的长期空间,自上而下与自下而上相结合,行业集中、个股分散;重仓股要求高,优选基本面和趋势处于共振的公司。

富国成长策略拟任基金经理许炎,目前在管基金总规模为15.70亿元。

许炎简历:自2013年3月至2015年6月在兴业证券任研究员;2015年6月至2016年8月任富国基金行业研究员。2016年8月至2019年8月任富国天益价值混合型基金经理。2019年3月起担任富国互联科技股票基金经理。

“85后”基金经理许炎长期深耕且热爱科技股投资。他投资核心配置那些兼具市值、流动性和成长空间的公司。与此同时,也用相对少的仓位发掘一些具备创新和进攻性的潜力品种。

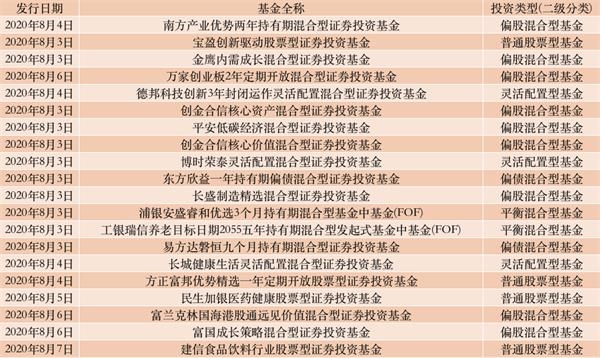

第四、投资者要关注新基金的持有期。

越来越多的产品采取定期开放或者持有期模式来运作,值得投资者关注,不要盲目布局。比如一只1年定期开放的新基金产品,就是每隔1年才能开放一次申购赎回。这样就从产品设计源头上,用纪律性的手段帮持有人管住“手痒”,避免追涨杀跌,同时也能让基金经理有一个相对良好的投资运作环境,投资运作更从容。但是相对来说,投资者要注意自己的资金使用周期,最好和自己资金使用相配,不要光顾着布局而忽略流动性。

投资者可以从基金全称中了解到基金是否具备持有期或者定期开放期的问题,比如说名字中有“一年持有期”意味着基金要持有一年之后才能自由申购赎回。还有“2年定开”意味着每两年开放一次。“3年封闭运作”意味着3年之内都是不开放申赎的。黄色字体的基金有一些此类安排。

第五、要注意新基金募集上限额度。

不少新基金也募集上限,投资者也需要关注。下周进入发行的主动权益基金中,也有一些产品设置了产品募集上限,如宝盈创新驱动的募集上限为100亿,南方产业优势两年持有为100亿。其他金鹰内需成指、万家创业板2年定开、德邦科技创新3年封闭也设置了募集上限。

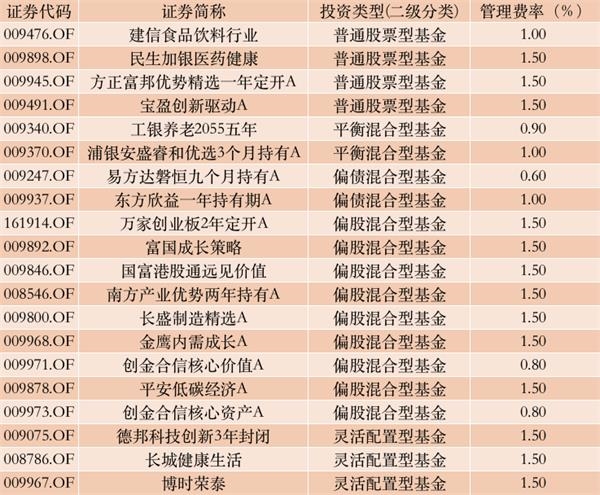

第六、要注意新基金的管理费。

管理费率是值得投资者关注的,目前来看各大偏股混合和股票型新基金的管理费率基本都在1.5%,少数偏债混合型基金低一些,有些一些基金采取低费率模式。

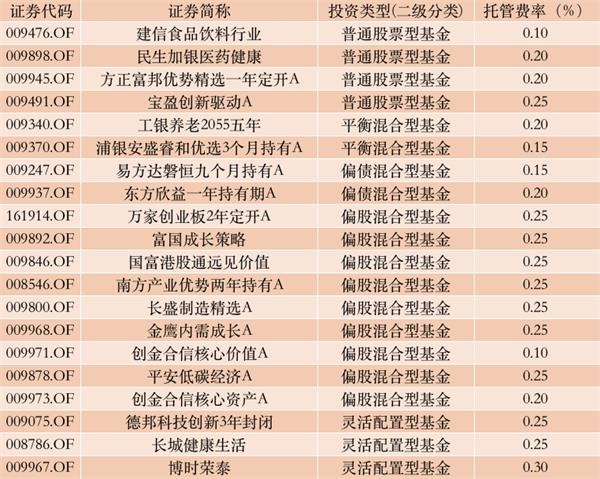

第七、要注意新基金的托管费。

托管费率也是投资者值得关注的一个角度,目前来看各大偏股混合和股票型新基金的托管费率基本都在0.2%~0.25%,少数基金低一些。

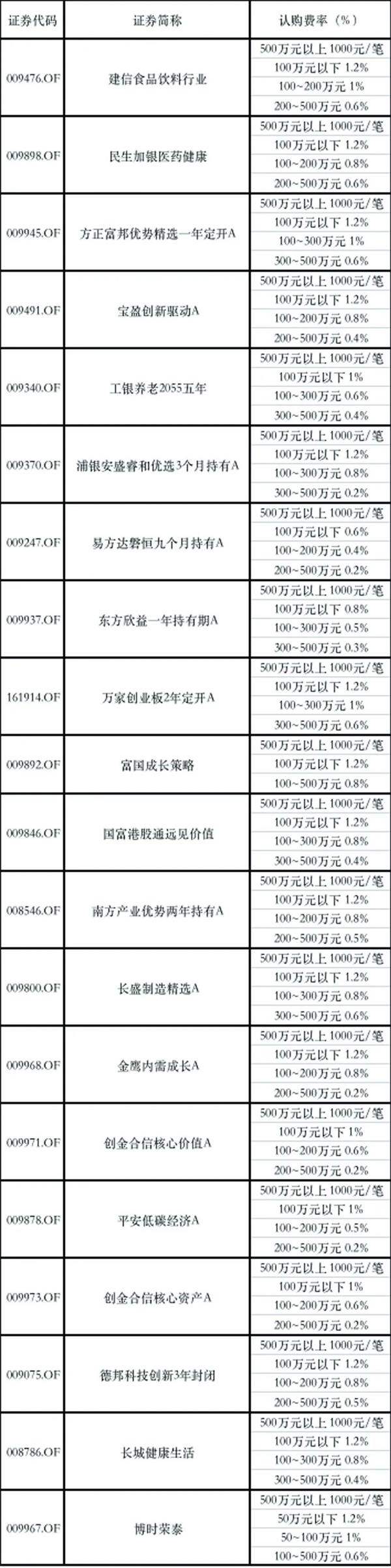

第八、要注意新基金的认购费。

新基金费率中,一个重要环节是认购费。对于普通投资者来说,认购金额在100万以下,基本是1.2%左右水平,有些渠道可能存在费率优惠,可以多渠道比较一下。

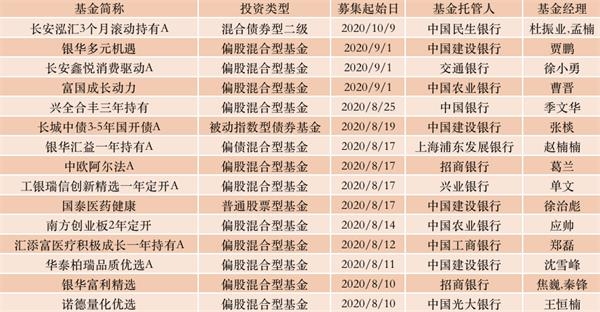

后续新基金滚滚而来

除了下周发行基金之外,还有一大批基金在排队等发行。

比较受关注的葛兰的中欧阿尔法、季文华的兴全合丰三年持有等。投资者布局前要注意这些基金的投资方向,费率、募集上限,基金经理能力圈等。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-08-02 08:49:03

2020-08-01 18:49:50

2020-08-01 15:49:05

2020-08-01 11:50:32

2020-08-01 09:49:53

2020-07-31 19:49:03

热点排行

精彩文章

2020-08-02 19:49:13

2020-08-02 16:50:05

2020-08-02 08:49:22

2020-08-01 19:50:01

2020-08-01 17:50:05

2020-08-01 16:49:18

热门推荐