时间:2020-08-23 13:49:16来源:经济观察网

在公募行业沉寂许久的分级基金,突然因为密集的风险提示而走到市场中央。

近日,多家公募机构发布风险提示公告,包括生物药B(150272)、生物B(150258)、信息安B(150310)、高铁B级(150294)、体育B(150308)、E金融B(150318)、高铁B端(150326)、SW医药B(150284)等多只分级基金B类份额的交易价格大幅高于份额净值,溢价买入可能遭受重大损失。

一位交易人士指出,分级基金出现溢价的主要原因,一方面是分级基金二级市场成交量有限,边际定价敏感度较高;另一方面,近期的市场行情也促使一些资金盲目进入该类产品。

按照《资管新规》的要求,公募理财债券基金、公募分级基金的规范整改要在今年年底前完成。对于分级基金整改后的走向,有公募人士认为,其有可能转型成为LOF产品、普通指数基金,但不少规模较小的分级产品,其最终命运可能会走向清盘。

无论分级基金走向哪种结局,如今以高溢价状态买入分级B类份额的投资者,在基金转换或清盘清算时大概率会面临巨大的损失,而这正是多家公募机构密集发出风险提示的原因所在。

在业内人士看来,在分级基金年底前的整改过程中,大量的分级B产品价格或将迎来一轮剧烈的回调。

密集溢价

距离《资管新规》提出的分级基金整改大限还有不到5个月的时间,然而不少分级基金仍然处在市场情绪的热潮中。

8月20日,生物药B当天冲击10%的涨停板,报收于2.311元,而该分级B类今年以来已经累计上涨达177.60%,并出现了118.20%的高溢价。

“主要是生物医药类公司的上涨比较猛,而B类份额又是带杠杆的,所以会一定程度上吸引资金。”北京一位券商营业部人士表示。

事实上,类似于生物药B的情况并非孤例,8月20日当天同样涨停的生物B也存在高达96.25%的溢价。

经济观察报记者统计发现,截至8月20日收盘,沪深两市共有多达52只分级B存在溢价问题,其中多达22只分级B的溢价率超过了额10%,更有11只分级B的溢价率超过了20%。

之所以溢价现象在分级产品中较为普遍,主要来自两方面因素。首先是今年以来相对较好的市场行情。

例如,生物药B追踪的国证生物医药指数今年以来累计上涨达88.16%,生物B追踪的中证万得生物科技指数今年以来累计上涨达84.16%。

“因为分级B是加了杠杆的,所以分级B的涨幅程度超过追踪的指数也是相对正常的。”上述券商营业部人士坦言,“今年以来,A股各个板块呈现出了一定的普涨趋势,所以追踪各个指数的分级B类份额涨幅也比较凶猛。”

事实上,部分资金高溢价状态下对于分级B的追逐,也和潜在的上折条款有关。根据上折条款安排,在分级基金净值越过一定的限额的时候,就会上折,恢复到1元的初始价,以恢复B类基金原来的杠杆率。当分级基金母基的净值上涨至一定的限额的时候(比如1.5元),分级基金将进行上折,上折后A份额和B份额的净值均回归为初始净值1,超过1的部分将以母基的形式发放给A份额和B份额的持有人。

“只要没有转型,分级基金的产品条款仍然有效,那么上折机制也会存在。母基金的净值不断上涨,并且超过了约定的上折线,那么溢价的部分转换为份额,并通过拆分再在二级市场卖掉。”一位公募产品人士表示,“通常分级上折后B类份额会进一步出现上涨,而一些炒分级的投资者也是看中这个机会。”

在今年7月以来的普涨行情下,已有包括生物药B、军工B等在内不少于10只分级基金密集出现上折。

分级B高溢价的另一因素,则在于其较小的成交量,导致其流动性的过于微弱,提高了其边际定价的敏感度。

以8月20日涨停的生物药B为例,Wind数据显示,其当天虽然涨停,但成交额仅有59.05万元;另一只分级产品生物B,当日成交额也仅为125.89万元。

这种地量成交已成为分级产品二级市场的一种常态——统计显示,在沪深两市的全部92只分级B中,8月20日仅有券商B、国防B两只产品的成交额突破了1亿元,相反多达78只产品的成交额不足1000万元,59只分级B的成交额不足100万元。

更甚者,其中有34只分级B的成交额不到10万元,甚至更有15只分级B的日成交额不足1万元。

分级基金因其带有杠杆性质,在2015年牛市当中曾经备受投资者追捧。而分级B的爆炒和之后股市走熊后分级B的风险释放,让这一品种颇受争议。

2016年,沪深交易所发布分级基金新规,要求该品种的投资门槛不低于30万元。

2016年11月,《分级基金业务管理指引》发布,要求该品种的投资门槛不低于30万元,以及推行《风险揭示书》,自此,分级基金产品的流动性日渐萎缩,交易活跃程度锐降。

“因为监管在投资者适当性和产品规模增加等环节强化了限制,一些分级产品的交易其实已经名存实亡了,加上某些板块行情好,基本上有一点资金就能带起来,相当于价格敏感度提高了,所以出现溢价也并不奇怪。”上海一位私募机构人士坦言。

整改风险逼近

对于分级B大规模的溢价风险,基金公司在忙于进行风险提示。

经济观察报记者发现,仅在8月20日一天,就有国泰、中信保诚、鹏华、申万菱信、招商、中融、富国、华宝等十多家公募机构发布针对所辖分级产品的溢价风险提示公告。

大多数公募机构均在风险提示中列明了分级B的溢价幅度,并强调“投资者盲目投资,可能遭受重大损失”。

与此同时,针对资管新规年底前的整改措施,也让分级B的溢价风险进一步提高。

根据《资管新规》要求,虽然其过渡期延长一年,但针对分级基金的整改时间表仍然没有变化,分级产品将在今年年底前完成整改。

事实上,针对分级基金的整改已在悄然加速推进。

日前据证监会官网披露,工银瑞信、鹏华、中信保诚、富国等多家公募机构均在为旗下的分级产品申请变更注册,且状态显示为14日接收材料,而涉及产品则包括工银瑞信中证传媒指数分级证券投资基金、鹏华中证酒指数分级证券投资基金、信诚中证智能家居指数分级证券投资基金、富国中证国有企业改革指数分级证券投资基金等,总数接近30只。“分级产品的转型去处最有可能的就是指数类的LOF,转ETF是不大可能的,因为操作和运营标准是不一样的。”上海一家公募机构产品人士表示,“但是如果一些分级基金的规模太小,也有很大概率会被清盘。”

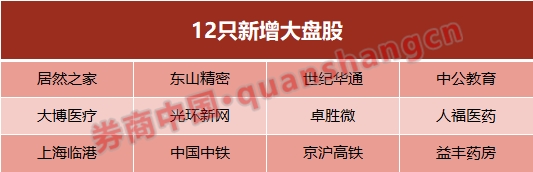

截至2020年上半年末,分级基金合计规模约为1276.84亿元,但规模超过10亿元的只有22只,而另有21只分级基金规模已经不足1亿元,招商沪深300高贝塔、工银瑞信中证新能源、工银瑞信高铁产业三只分级产品规模已不足3000万元。“规模不太大,其实对公募来说是负担了,最好的结果反而是清盘。”前述上海地区公募机构产品人士称,“但无论是清盘还是转型,目前溢价的分级B显然面临了较高的风险,因为转换为指数LOF或者普通的指数基金,溢价部分都会荡然无存,而投资者也将面临比较大的损失。”

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-08-23 13:49:01

2020-08-23 08:49:49

2020-08-22 19:49:50

2020-08-22 11:49:46

2020-08-22 08:49:00

2020-08-21 19:49:01

热点排行

精彩文章

2020-08-23 07:49:21

2020-08-22 10:49:56

2020-08-21 18:50:35

2020-08-21 10:51:29

2020-08-21 08:51:18

2020-08-20 19:49:19

热门推荐